高配当ETFであるVYMに投資するデメリットを知りたい方向けです。

この記事では、インカムゲイン目的の投資家に人気が高いVYMに、投資するデメリットを解説していきます。

こちらのETFの基本的な投資情報を知りたい方は、こちらをご覧下さい。

VYMに投資するデメリットを解説します。【バンガード高配当海外ETF】

結論:高配当ETFの中ではデメリットは少ない。高配当ETFを始めるならVYMから

意地悪な目線でVYMの悪いところを探してみました。新米の高配当ETFであるSPYDには、いくつかデメリットが存在しています。一方で、ベテラン組のVYMはデメリット少なめです。

しかし、欠点が全くゼロかというとそうでもありません。VYMのデメリットはこちら。

それぞれ解説していきます。

景気敏感ETFになってしまうかも

金融セクターで稼いでいるETF

高配当ETFでは避けて通れないデメリットかもしれません。

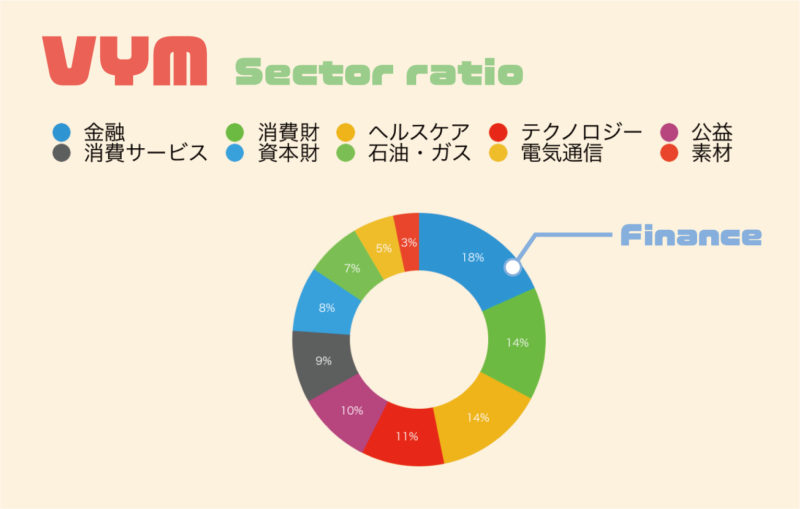

VYMのセクター割合を見てください。

VYMは金融セクターに最もフォーカスしているETFです。VYMは市場平均以上の利回り銘柄で構成されています。日本の株式市場もそうですが、銀行や証券会社の利回りはそこそこ高めです。

他の高配当ETFも金融セクターが最も割合を占めることが一般的です。ですので、特に大きな問題はありません。

しかし、金融セクターは景気にとても敏感です。不景気相場に入る前から、金融関連の株価は一足先に下げ始めることも良くあります。そのような金融セクターで配当を稼いでいるVYMは、景気に敏感なETFと言えるかもしれません。

不動産セクターが除外されている

VYMは配当や分配金にかかる税金に対して、コストメリットを出すためにREIT(リート)証券を除外しています。

不動産セクターも景気に敏感と言えます。しかし、住居や倉庫といったリートは景気に左右されない側面もあります。結果的にリートによるリスクヘッジが効いていない可能性は捨てきれません。

時価総額加重平均を採用することによる利回りの低下

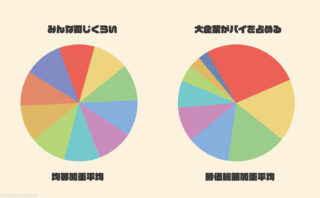

VYMは時価総額加重平均を採用して、ポートフォリオを構成しています。

この方式では、時価総額が大きい企業がポートフォリオの上位を占めるようになります。

そのため、VYMのポートフォリオの構成順はこうなります。

- 市場平均以上の配当利回りがある銘柄を選定

- 時価総額の割合によって株数を調整する

このような方式で構成したポートフォリオの上位10企業はこんな感じです。

| 保有銘柄 | ファンド構成比 | 利回り |

| JPMorgan Chase & Co. | 3.81600 % | 4.07 |

| Johnson & Johnson | 3.76400 % | 3.19 |

| Procter & Gamble Co. | 2.95000 % | 2.89 |

| AT&T Inc. | 2.70900 % | 7.32 |

| Intel Corp. | 2.54700 % | 2.58 |

| Verizon Communications Inc. | 2.36200 % | 4.92 |

| Exxon Mobil Corp. | 2.29500 % | 9.82 |

| Coca-Cola Co. | 2.16100 % | 3.94 |

| Merck & Co. Inc. | 2.05500 % | 3.58 |

| Pfizer Inc. | 1.95900 % | 5.12 |

このように見ると、十分な利回りを確保しているように思います。しかし、VYMの2010年からの平均利回りは3.04%となっています。

上位10企業の平均利回りは4.7%ほどあります。時価総額加重平均を採用することで他の銘柄の足を引っ張っている状態です。

もちろん、十分な配当利回りをキープしているので、VYMは優秀なETFです。

一方で、均等加重平均を採用するSPYDは2016年からの平均利回りが4.94%あります。

このあたりから、VYMはやや利回りが低い高配当ETFと言えます。

経費率が安いけど、ポートフォリオは放ったらかし

VYMは経費が安いことが人気の一つでもあります。

現在、年率0.06%と破格です。

その安さの理由は、リバランスが年間1回となっているからです。これはVYMのメリットの記事でも解説しました。取引回数を減らすことで、手数料の支払いを最小化しています。

リバランスの回数の少なさが大きな問題になったことは無いようです。

ただし、配当金の減配があったときに放ったらかしになります。企業の減配のタイミングはバラバラですので、長期間放置プレーになる可能性もあります。

結果的に、最大限のパフォーマンスを追求しているETFではなさそうです。

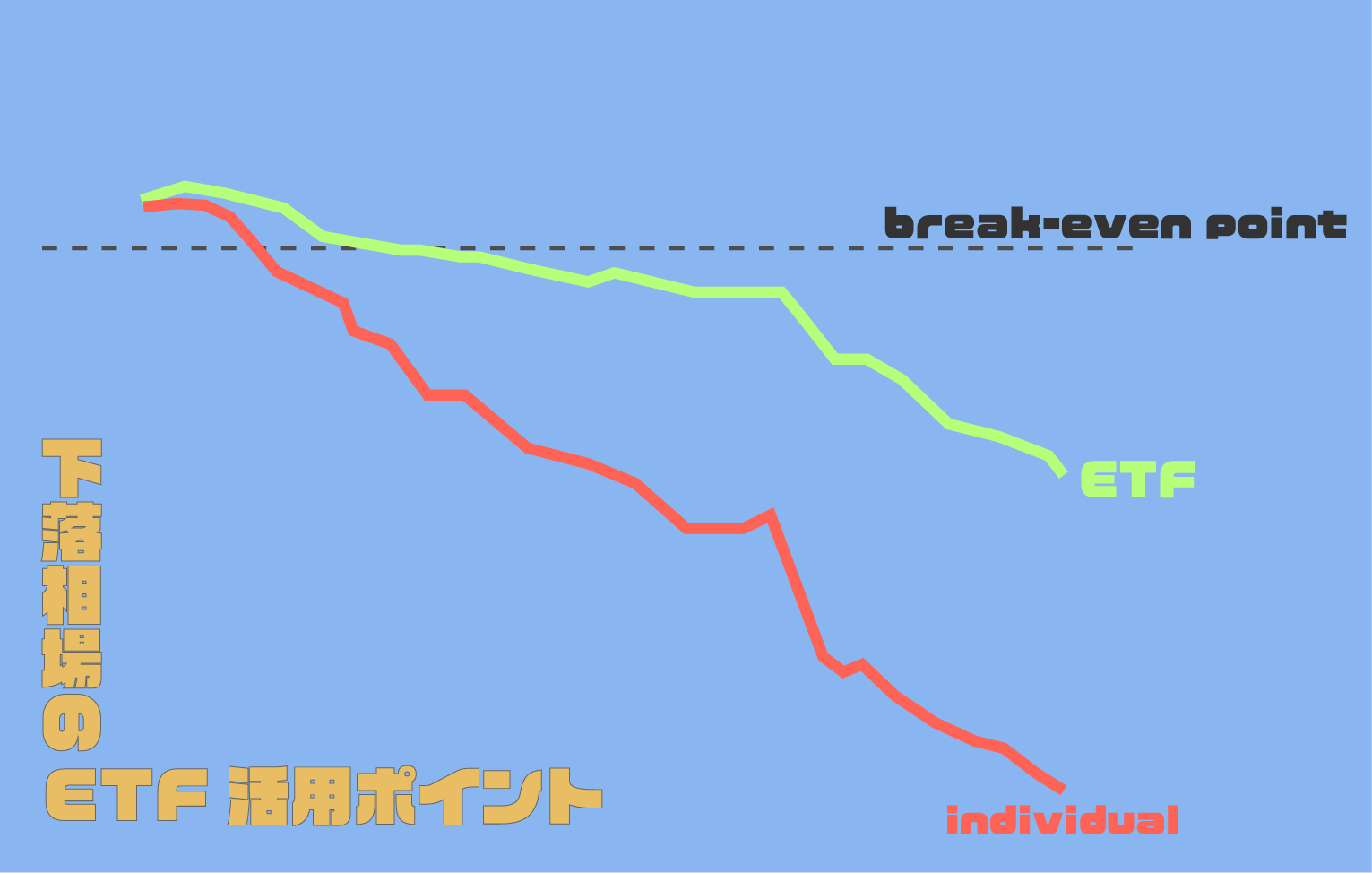

このリスクをETFでカバーしている

しかし、ETFというパッケージを提供することで、リバランスを減らしても高い利回りを維持しているとも言えます。時価総額が大きな企業で、大変革が無い限りは、安定していると考えれます。

まとめ

以上がVYMに投資する時に考えておきたいデメリットです。

高配当ETFにはSPYD・HDV・PFFなど沢山の種類があります。この中では、総合的に見るとVYMが最もバランスが取れているように感じます。

これから、高配当ETFでインカムゲインを追求していきたい人は、まず、バンガード社のVYMに投資してみることをお勧めできるかもしれません。

VYMに関する他の記事はこちら!