本記事では、CFD取引における税金と確定申告について徹底的に解説します。

CFD(差金決済取引)は、トレーダーにとって魅力的な投資方法ですが、税金の取り扱いについて理解しておくことが重要です。

CFD取引の税金に関して、以下のような疑問を持っている読者もいるのではないでしょうか。

読者の疑問

- CFD取引において税金はどのように計算されるのか?

- CFD取引で得た利益に税金がかかるのか?

- CFD取引の確定申告はどのように行えば良いのか?

CFD取引には特定口座が存在しないため、一般的にはトレーダー自身が利益を計算し、確定申告を行う必要があります。

税金の計算と聞くと難しく感じるかもしれませんが、確定申告のポイントを整理して実践してみると、それほど難しい作業ではありません。

そもそもCFDがどのような投資方法か知りたい人はCFDとは?差金決済取引を理解して投資の幅を広げよう!をご覧下さい。

CFD取引と税金

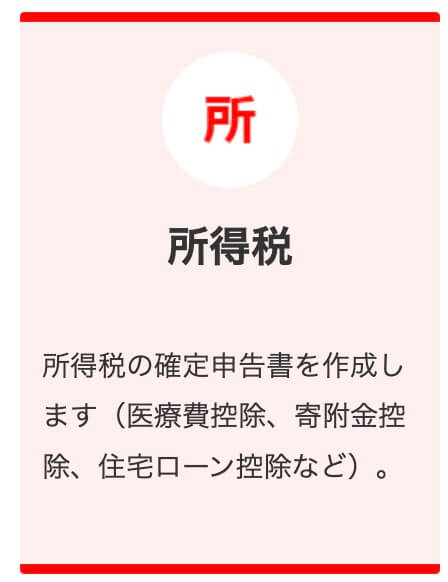

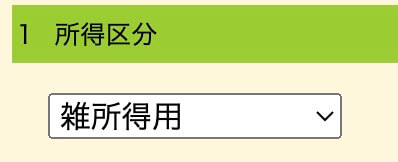

CFD取引で発生した利益は、「雑所得」として課税の対象となります。

雑所得は、給与所得や事業所得など9種類の所得のいずれにも該当せず、CFDの他にFXや仮想通貨、公的年金なども雑所得に含まれます。

CFD取引による利益には、年間差益に対して20.315%の税率が適用されます。

税率の内訳:所得税 15% + 住民税 5% + 復興特別所得税 0.315% = 20.315%

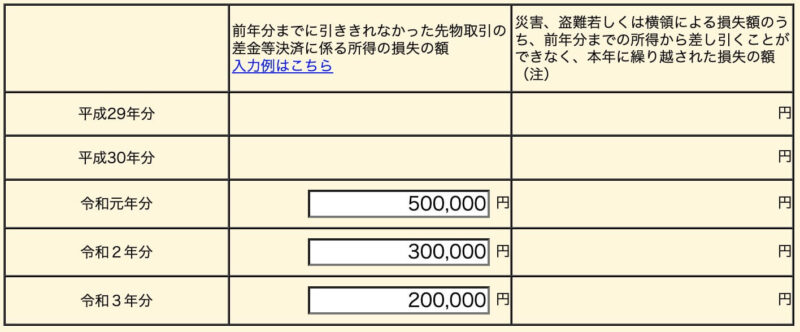

CFD取引は「先物取引に係る雑所得等」に区分され、損失の繰越控除や先物取引間での損益通算が行えます。

つまり、CFD取引で損失が発生した場合でも、その損失を他の先物取引等の利益から差し引くことが可能です。

ちなみに、損失は3年間まで繰越控除することができます。

CFD取引の税金の計算方法

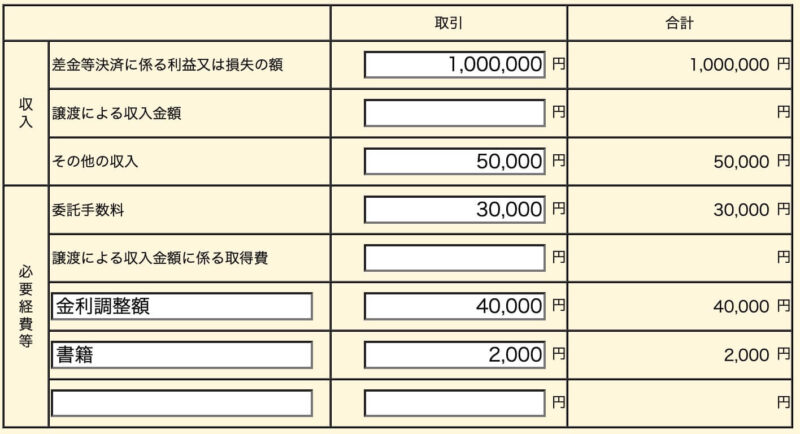

CFD取引における利益は、1月1日から12月31日までの1年間において、保有するポジションを反対売買して得られる売買益や、入金済みの配当、金利、調整金などが課税対象となります。

CFD取引でどれくらいの損益があったか分からない…

多くのCFDブローカーでは、アカウントページから「年間損益報告書」や「取引履歴証明書」や「損益金合計額」といったファイルをダウンロードできます。

そのような報告書や証明書には、「売買損益」と「配当・金利・調整金」の金額が表示されますので、合計金額を年間利益として確定申告します。

実際の確定申告の方法はこの記事の中でも解説しています。

税金の支払いと確定申告

CFD取引における、税制と確定申告のポイントを項目ごとに解説します。

確定申告とは

確定申告とは、1年間(1月1日から12月31日まで)の所得に対して、自分自身で所得税や住民税の税額を計算し、国や地方自治体に報告する手続きです。

具体的には、自分の収入や給与、資産の利益などの合計所得を計算し、税金を納めるべき金額を算出します。この手続きによって、自分が納めるべき税金額が正確かつ適切に計算することができます。

確定申告が必要なケース

- 年間の給与所得以外の所得(雑所得、事業所得、不動産所得など)が20万円を超える場合

- 年間の給与所得が2,000万円を超える場合

- 給与所得控除後の所得が200万円を超え、かつ、給与所得者控除が適用されない場合

- 所得控除等を適用するために必要な場合(例:住宅ローン控除、配偶者控除など)

①のケースでは、CFD取引で得られた利益が20万円を超える場合、または他の雑所得と合わせて20万円を超える場合は確定申告が必要となります。

②〜④のケースでは、CFD取引で得られた利益が20万円未満であっても、確定申告が必要となります。

損益通算

損益通算とは、ある年度内での投資活動における利益と損失を合算し、その結果をもとに税金を計算する制度のことを指します。

これにより、投資家は一部の投資で損失が出た場合でも、他の投資で得た利益と相殺することができます。

損益通算のイメージ

ある年度内でCFD取引で200万円の利益を得て、同じ年度内にFX取引で100万円の損失を出した場合、これらの利益と損失を相殺することができます。

つまり、200万円の利益から100万円の損失を差し引いた100万円分のみが課税対象となります。

「先物取引に係る雑所得等」に区分されるCFD・FX・先物などが損益通算で合算できる対象です。

株式投資とCFD取引など異なる種類の取引間での損益通算は原則として認められていません。

損失繰越控除

損失繰越控除とは、ある年度で発生した損失を、次の年度以降の利益から差し引くことができる税制上の制度のことです。

これにより、投資家は一時的な損失があった場合でも、将来的に利益を得たときに、その損失を相殺することができます。

具体的には、ある年度にCFD取引等で損失が発生した場合、その損失を次の年度以降の利益から差し引くことができます。これにより、税金の負担を軽減することが可能となります。

損失繰越控除の具体例

【事例1】2022年にCFD取引で100万円の損失を出し、2023年に200万円の利益を得たとします。

この場合、2022年の損失は2023年の利益から差し引くことができます。

具体的な計算は以下の通りです:

- 2022年:100万円の損失

- 2023年:200万円の利益 – 100万円(2022年の損失)= 100万円の課税所得

したがって、2023年の確定申告では、100万円の利益に対して税金を支払うことになります。

【事例2】2022年の損失が300万円で、2023年の利益が200万円だった場合、2023年の利益全額を損失で相殺でき、さらに100万円の損失を2024年以降に繰り越すことができます。

具体的な計算は以下の通りです:

- 2022年:300万円の損失

- 2023年:200万円の利益 – 200万円(2022年の損失の一部)= 0円の課税所得

- 2024年以降:100万円の損失を繰越

したがって、2023年の確定申告では税金は発生せず、2024年以降に100万円の損失を利益から差し引くことができます。

CFD取引の必要経費として経費計上できるもの

CFD(差金決済取引)の確定申告において、経費として計上できるものは以下のようなものが考えられます。

- 通信費:CFD取引に関連するインターネット接続費や通信料金など。

- パソコン代:取引のために使用するパソコンやノートパソコンの購入や修理費用。

- 本・書籍:取引戦略や市場分析に関する書籍や専門書の購入費用。

- 交通費:セミナーや取引関連の会議・イベントへの移動に伴う交通費。

- セミナー受講費:取引スキルや市場知識を向上させるために受講したセミナーや研修の費用。

上記の経費は一般的な例ですが、具体的な経費の計上には税法の規定に基づいた条件があります。確定申告前に税務当局や税理士に相談し、適切な経費計上を行うことが重要です。

CFDの確定申告に必要な書類

CFD取引における確定申告に必要な書類と準備方法について説明します。

- 取引報告書:CFDブローカーから提供される取引報告書が必要です。この報告書には、取引の詳細や利益・損失、手数料などが記載されています。年度末にCFDブローカーから提供される場合が一般的ですが、マイアカウントページにアクセスしてダウンロードすることもできます。

- 源泉徴収票:CFD取引による利益に対して源泉徴収が行われた場合、源泉徴収票が必要となります。証券会社から提供されるこの書類は、源泉徴収が行われたことを証明します。

- 銀行口座の明細書:CFD取引に関連する入出金の記録を証明するために、銀行口座の明細書が役立ちます。特に、取引報告書に記載されていない手数料やコストを証明するために使用されます。

- その他の書類:必要に応じて、取引に関連するその他の書類(例:取引の契約書、取引の証明書など)を準備することもあります。これらの書類は、特定の取引の詳細や証明が必要な場合に役立ちます。

確定申告に必要な書類は、年度末にまとめて準備するのではなく、取引を行うたびに準備しておくことをおすすめします。

取引報告書は、CFDブローカーのマイアカウントページでダウンロードできますので、事前にどのページにアクセスすれば良いか把握しておくと慌てずに済みます。

CFDの確定申告の方法

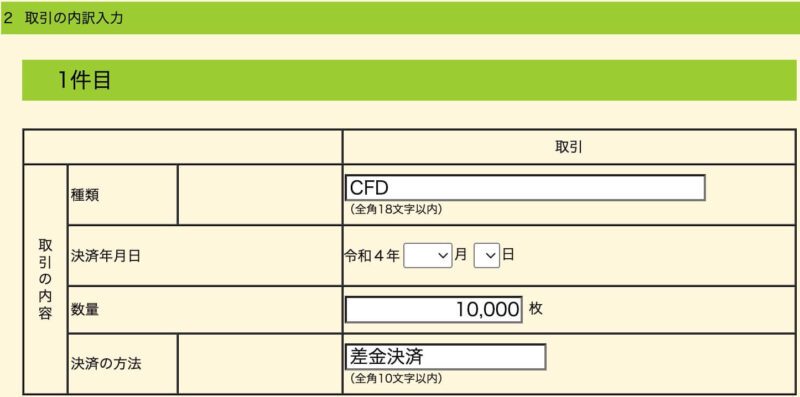

実際にCFDの損益を確定申告する方法を解説します。

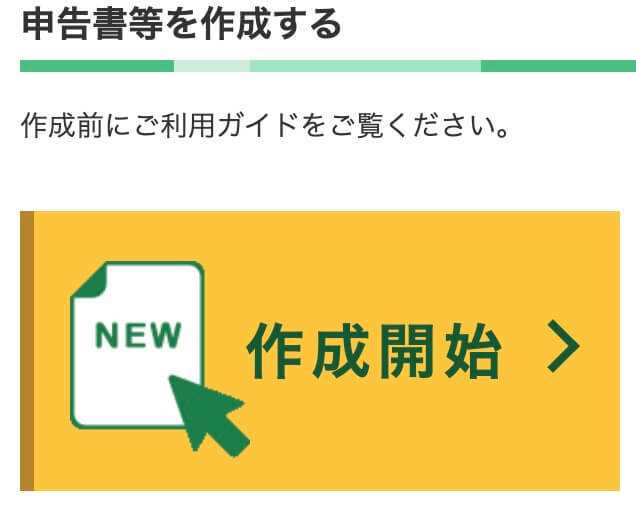

今回は国税庁の確定申告書等作成コーナーを利用してCFDの確定申告を行います。

- STEP1

- STEP2

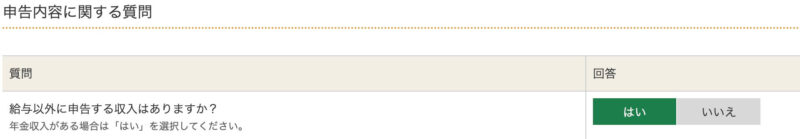

- STEP3

- STEP4

- STEP5

- STEP6

CFDの税金に関するよくある質問

- QCFD取引の利益を確定申告しないとどうなりますか?

- A

CFD取引で申告が必要な利益が発生しているにも関わらず、確定申告を行わずにいた場合、追徴課税が発生する可能性があります。

追徴課税では、本来支払うべき税金よりも多くの金額を支払う必要が生じるため、確定申告は必ず行うようにしましょう。

まとめ

CFD取引は、その特性上、税金の計算や確定申告が複雑になりがちです。しかし、適切な知識と理解を持つことで、税金の支払いを適切に行い、投資のリターンを最大化することが可能です。本記事が、CFD取引における税金の理解と適切な申告の手助けとなれば幸いです。

CFD取引の税金に関する当記事は、一般的なガイドラインを参考に作成しています。しかし、税制度や確定申告の内容については、個人の状況や地域の税法によって異なる場合があります。確定申告の必要性や詳細な手続きについては、お住まいの税務署や税理士に相談する方法もあります。