投資に興味のある読者の中で、金融商品の一つであるCFDと株式の違いを理解したいと思っている方も多いかと思います。

この記事では、これら二つの違い、そして日本株や米国株をトレードする際に、どちらがより推奨されるかについて詳しく解説します。

CFDと株式の概要

まず最初に、CFDと株式について、それぞれの基本的な概要を説明します。

CFDの特徴

CFDは『差金決済取引』とも呼ばれる取引方法の一種です。

取引対象となる金融商品の価格変動を利用してトレードするという点では、株式取引と同じ考え方です。

しかし、CFDでは現物の金融商品を保有することはなく、買値と売値の差額を利用して損益を確定します。

また、CFDは金融派生商品(デリバティブ)の一種であり、取引できる金融商品の種類が非常に幅広いです。

関連記事:CFDとは?差金決済取引を理解して投資の幅を広げよう!

株式(現物)の特徴

株式(現物)は証券取引所に上場している企業の公開株式を指します。

投資家は株を保有することで、その企業の一部を所有することができます。株式を所有することで、その企業の価値が上昇した場合には、株式の価値も同時に上昇します。

つまり、株式を購入した価格より高い価格で売却することにより利益を得ることができます。

株式は企業の個別株に投資するイメージが強くありますが、最近ではETF(上場投資信託)と呼ばれる金融商品も登場しており、一度に複数の企業に投資することも可能です。

CFDと株式の違い

CFDと株式は主に以下の点で違いがあります。

所有権の違い

株式を購入すると、実際にその企業の一部の所有権を得ます。

一方、CFDでは実際の資産を所有するのではなく、その価格変動に賭ける形の契約を結びます。

この現物株を「保有する」「保有しない」ことによって、様々な要素に影響を与えます。

必要資金と損益決定の仕組みの違い

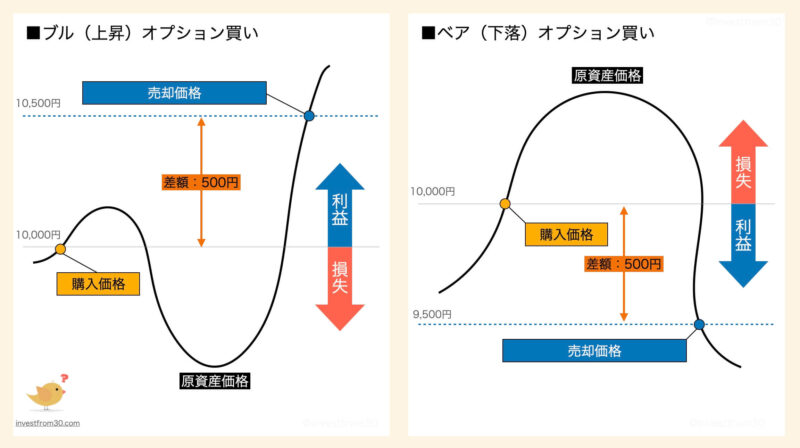

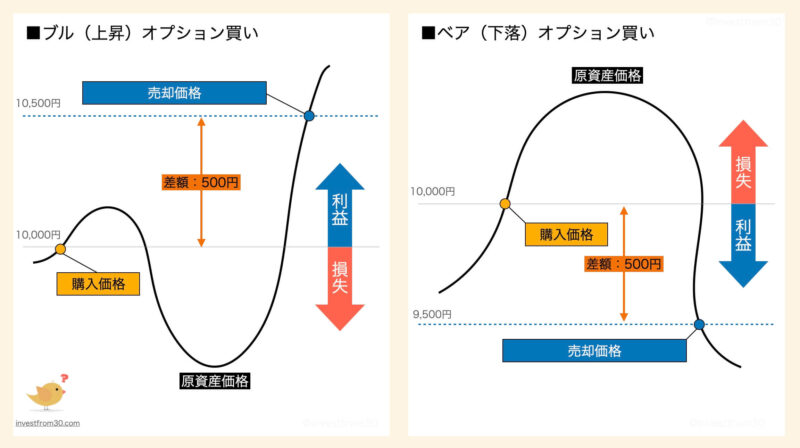

株式の損益は保有する現物株の額面価格の変動により決定されます。

例えば、A社の株式を10,000円で購入して、10,500円まで額面価格が上昇した際に売却すると500円の利益になります。

この際に、投資家は10,000円を元本として用意しておく必要があります。

一方で、CFDでは現物株は保有しません。買値と売値の差額を利用して損益を決定する契約となります。

例えば、A社の株式CFDが取引価格10,000円の時にショートポジション(売り)を出し、9,500円の時に決済すると差額500円が利益となります。

この際に、トレーダーは10,000円を元本として用意する必要はありません。CFD取引でどのくらい資金を用意する必要があるかは、各CFDブローカーが提示する必要証拠金によります。

取引時間の違い

株式は特定の取引所(例えば、東京証券取引所やニューヨーク証券取引所など)で取引され、その取引時間は取引所の営業時間に制限されます。

通常、これらの取引所は平日の日中に限られた時間帯でしか取引を行わないため、その時間外に市場に対応することはできません。

- 東京証券取引所:平日の午前9時から11時30分、午後12時30分から15時

- ニューヨーク証券取引所(日本時間)

冬時間:平日の午後11時30分から翌午前6時

夏時間:平日の午後10時30分から翌午前5時

一方で、CFDの取引時間は柔軟性があります。

CFDは証券取引所を介さずに、CFDブローカーのプラットフォーム上で取引が行われます。

そのため、CFDの取引時間は各CFDブローカーや金融商品によりますが、一般的にほぼ24時間取引が可能です。

世界中の金融市場で発生するイベントやニュースに迅速な対応ができる利点があります。

配当の違い

株式は企業の公開株式の一部を現物株として保有します。企業は業績に応じて、利益の一部を株主に配当として分配することがあります。

企業から配当の発表があった場合には、その株式を保有する投資家は必ず配当を得られます。

一方で、CFDでは実質的な資産を保有するわけではないため、直接的な配当はありません。

ただし、株式CFDでは一部のCFDブローカーが株式の配当に相当する金額をクレジットとして口座に反映してくれる場合があります。

このような対応はCFDブローカーによって異なるため、事前に確認が必要です。

当サイトでおすすめしているCFDブローカーでは、ロング(買い)のポジションを建てている場合に配当相当額が支払われます。

株主優待の違い

一部の企業では、株式を保有している株主に対して株主優待品を提供することがあります。

株主優待の特典は企業の商品やサービスの割引、無料提供、企業関連の記念品など多岐に渡ります。

株式は現物株を保有することから、条件を満たした場合に株主優待を受けられる機会があります。

一方で、CFDは現物株を保有している訳ではありませんので、株主優待を受けることはできません。

つまり、投資の動機が株主優待である場合には、株式投資が適している言えるでしょう。

コストの違い

株式投資に必要なコストは『取引手数料』であることが一般的です。

取引手数料は株式を購入または販売する際に証券会社が取引ごとに徴収する費用です。

これは一律の額であることもあれば、取引金額に応じて計算されることもあります。

関連記事:株式投資におすすめ証券会社9社の手数料を比較【選び方も提案します】

一方で、CFDでは取引手数料を徴収するCFDブローカーはほとんどありません。

その代わりに、買値と売値の間にスプレッドと呼ばれる差額があり、それが実質的なコストになります。

このスプレッドは各CFDブローカーによって設定が異なりますので、スプレッド比較を行って有利なトレードを行うことも重要です。

その他に、CFDでは翌営業日にロングポジション(買い)を持ち越すと、金利調整額と言われるオーバーナイト金利を支払う場合があります。

関連記事:CFDのスプレッドを比較!お得なブローカーを徹底調査

売買の自由度の違い

株式投資では通常、投資家は価格が上昇することを期待して株式を『買い』、保有している株式の価格が下落することを予想して『売り』の注文を出します。

しかしながら、価格下落を予想してから売る(ショートセル)という操作は、証券会社側で株式を十分に借りる必要があり、一部の市場や銘柄で制限される場合があります。

また、株式のショートセルは追加のコストが発生します。

一方で、CFDではトレーダーは価格上昇を予想しての「買い」(ロング)と価格下落を予想しての「売り」(ショート)を簡単に行うことができます。

なぜなら、CFDは価格変動に基づく契約であるため、実際にその資産を保有しているわけではなく制限を受けないためです。

株式投資では下落相場で利益を狙いにくい銘柄も、CFDを利用するといつでもショートできる利便性があります。

レバレッジの違い

CFD取引ではレバレッジを使用してトレードすることが可能です。

レバレッジとは、少ない資金で大きな取引ができる仕組みであり、トレーダーは全額を支払う代わりに一部の証拠金を預ければ元本の数倍の取引ができます。

少ない資金で大きなポジションを保有できるCFDのレバレッジは使いようによって利点はありますが、その分の損失リスクも上昇します。

一方で、株式投資では投資家は購入したい株式の全額を支払う必要があります。

そのため、株式投資の資金効率はCFDに比べると悪いですが、レバレッジに由来するリスクは回避できます。

ちなみにCFDのレバレッジ倍率は必要証拠金と証拠金維持率によって変化します。レバレッジを使わずトレードすることも可能です。

参考記事:レバレッジとは?かけ方や変更方法を理解しよう【CFDやFXの疑問を解決】

CFDと株式の共通点

ちなみに、CFDと株式には以下のような共通点もあります。

商品の豊富さ

CFDと株式取引の一つの共通点としては、商品の豊富さが挙げられます。どちらの投資手段でも、投資家は多様な銘柄から投資先を選ぶことができます。

株式投資では、国内外の数千の上場企業の株式を選ぶことが可能です。日本株、米国株、欧州株など、各国の企業の株式を取引することができます。

同様に、IG証券やサクソバンク証券を利用したCFD取引では、1つのアカウントで世界中の起業の株式をトレードできます。

また、最近の株式投資では、ETFを組み合わせることにより、個別株以外の金融商品にもアプローチできるようになってきました。

卑金属(亜鉛・アルミニウムなど)、農作物(オレンジジュース、大豆、牛肉など)、特殊商品(仮想通貨、ウィークエンド指数など)といったCFDでしかトレードできない金融商品もありますが、初心者レベルであればETFでおおよそ対応できます。

リスク管理の重要性

CFDと株式投資のもう一つの共通点は、リスク管理の重要性です。

どちらの取引手段でも、適切なリスク管理を行わないと大きな損失を被る可能性があります。

CFDはレバレッジという概念があるため、よりリスクが高いと考えられがちですが、レバレッジの使い方を正しく理解すれば、CFDと株式のトレード手法自体がリスクの要因になることは少ないです。

一方で、企業の業績や市場環境の変化の方が、より株価に大きな影響を与えやすいです。

投資の目的や期間を事前に整理して、どのようなポートフォリオを組めばリスク管理に繋がるか検討することが重要です。

CFDと株式どっちがおすすめ?

CFDと株式のどちらを利用するべきかは、投資の目的や期間によって異なります。いくつかの例を提示します。

長期投資

長期投資の戦略を持つ投資家にとっては、一般的には株式投資が適しています。

これは、株式投資が企業の成長と共に価値を増すことを目指すもので、長期的な視野が必要となるからです。また、企業の業績による配当を得ることも可能であり、これが投資家の収益を増やす一因となります。

株式投資は、その企業の事業モデルや業界の動向、経済全体の状況など、幅広い視野で分析を行う必要があります。それによって、投資家は優れた業績と成長見込みを持つ企業を見つけ出し、その株式を購入することで利益を追求します。

短期投資

短期的な投資戦略を持つ投資家にとっては、一般的にCFD取引が適しています。

なぜなら、CFDは保有する期間が長くなるほど金利調整額などのコストが発生するため、長期保有には不向きとされているからです。

CFDでは、短期的な価格変動を利用して利益を得ることが可能です。株価、商品価格、指数など、様々な金融商品の価格変動に対するポジションを取ることができます。

また、CFDではレバレッジを使用できますが、原資産の額面と証拠金によってレバレッジ倍率が変動するため長期的なコントロールが難しい場合があります。

日本株をトレードするなら

日本株に投資するなら株式投資が適しています。

日本株には株主優待を提供している企業が多く上場しており、株式を保有しなければ受け取る権利が得られません。

また、下落相場でショートセル(売り)をしたい場合でも、有名企業の銘柄であれば空売りできるネット証券がほとんどです。

米国株をトレードするなら

Google、Amazon、Microsoftなどの米国の有名企業に投資するだけなら株式投資で十分です。

ただし、本格的に米国株に投資したい場合には、日本のネット証券では取り扱い銘柄に多くの制限が発生します。

そのため、サクソバンク証券のアカウントを持っておくことで、米国のほぼ全ての銘柄に株式投資ができるようになります。

一方で、下落相場を利用してショートセル(売り)で利益を出したい場合にはCFD取引が適しています。

株式投資では、米国株のショートセル(売り)はかなりの制限を受けます。

米国株のCFD銘柄を幅広く扱っているIG証券の利用を検討すると問題を解決できます。

CFDと株式の違いに関するよくある質問

- QCFDと株式のどちらから始めるべきですか?

- A

投資初心者であれば、まずは株式投資から始めることをおすすめします。無理にCFDから始める必要はありません。決算書の見方や株価の値動きに慣れてきたらCFDの検討すれば良いでしょう。

- QCFDはどのタイミングで始めるべきですか?

- A

株式投資に慣れてきて、ポジションの取り方やリスク管理が十分な自信が付いてきたころに、株式以外の金融商品に興味を持ったり、下落相場でのショートポジションを取りたいと感じたタイミングで検討しましょう。

まずは、CFDがどのような投資手法であるか十分に理解してから始めることをおすすめします。

- Q株式とCFDのそれぞれにおすすめの証券会社は?

- A

株式であれば、SBI証券、楽天証券、マネックス証券が初心者にも人気があるようです。下記に手数料などまとめています。

関連記事:株式投資におすすめ証券会社9社の手数料を比較【選び方も提案します】

CFDであれば、筆者がよく使っているGMOクリック証券とIG証券がおすすめしたいと思います。下記の記事でブローカーの特徴をまとめています。

- QなぜCFDで株式をトレードするのですか?

- A

CFDを使って株式を取引する利点は、少ない資金で大きな取引を行えること、そして上昇相場だけでなく下落相場でも利益を狙えるためです。

これは、CFDがレバレッジ取引であるため、そして売りから入る(ショート)取引が可能であるためです。