2024年1月から新NISAが開始されます。

新NISAの詳細は以下の記事をどうぞ。

この記事の内容

- 新NISA移行後の従来NISAのロールオーバーの取り扱いについて

- そもそも「ロールオーバー」とは何か?

- ロールオーバーのメリットとデメリット

このあたりの内容が網羅的に分かる記事構成となっています。

新NISAの開始でロールオーバーはどうなる?

従来NISAのサービスは2023年に終了して、2024年から新NISAが提供開始となるようです。(金融庁HPより)

それに伴って従来NISAで運用している資金をどうすれば良いか?新NISAの期間中に従来NISAのロールオーバーができるのか気になっている人も多いかと思います。

そういった「ロールオーバー」の疑問について解説していきます。

NISAのロールオーバー

ロールオーバーとは?

ロールオーバーとは一体何か分からない人のために「ロールオーバーの仕組み」から解説していきます。

従来のNISAでは非課税期間が5年設定されています。

この5年を過ぎると、それまで非課税対象だった運用資金が課税対象になります。

NISA口座に入れていた資金が自動的に課税口座に移されます。

ロールオーバーとは新しいNISA口座を開設して、さらに5年間の非課税期間を手に入れる手段です。ロールオーバーを利用することで最大10年間も資産運用を非課税で行えます。

仕組みを解説

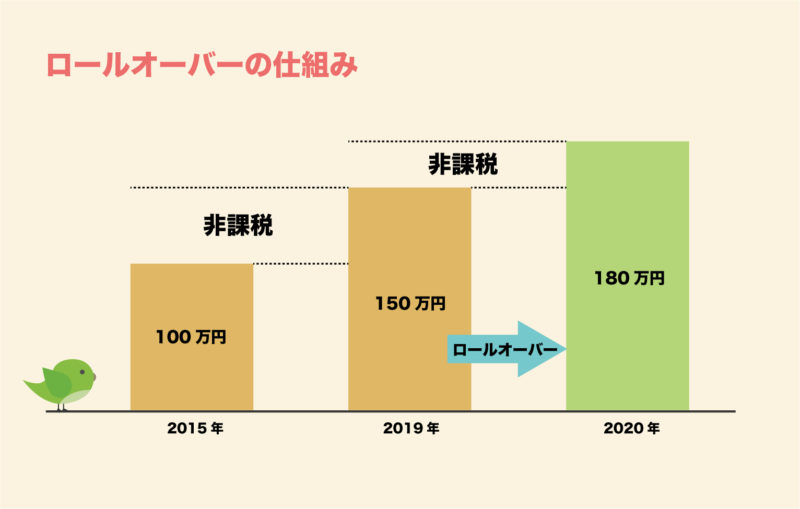

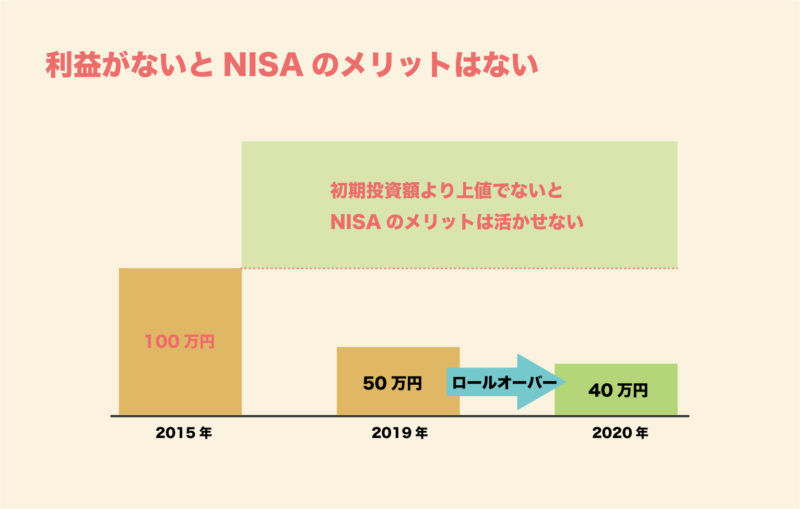

たとえば、2015年に従来NISAを始めて、5年目となる2019年にロールオーバーした場合のイメージはこのなります。

仮に、2015年にNISA口座を開設して100万円で株式投資を始めたとしましょう。

そして5年目を迎える2019年に150万円まで値上がりしました。

ここで売却すれば50万円の利益が発生しますが、NISAの非課税枠を利用しているため課税されません。

長く保有しておきたい場合は?

値上がりした株式をそのまま保有しておきたい場合、このまま放置していると問題が発生します。

仮に、NISAの効力がなくなる2020年に180万円まで更に値上がりすると、30万円の利益に対して課税が発生します。

一方で、2019年のうちにロールオーバーをしておけば、2020年以降も5年間は非課税となります。

ロールオーバーは機会損失を防ぐ

値上がりを続けている金融商品を持っている場合に、投資家は課税されるのを嫌がってNISAの効力が切れる年の12月25日(大納会)までに売却を迫られるケースがあります。

本来ならば更に利益を狙えたかもしれないのに、NISA制度が裏目に出て「機会損失」に繋がってしまうことがあるんです。

それを解決する方法がロールオーバーです。

ロールオーバー制度を知っていれば、NISAによる資産運用が更に効率的になります。

新NISA以降後のロールオーバーは可能?

ロールオーバーの仕組みやメリットについてご理解を頂けたところで、新NISAに移行した後のロールオーバーについて解説をしていきます。

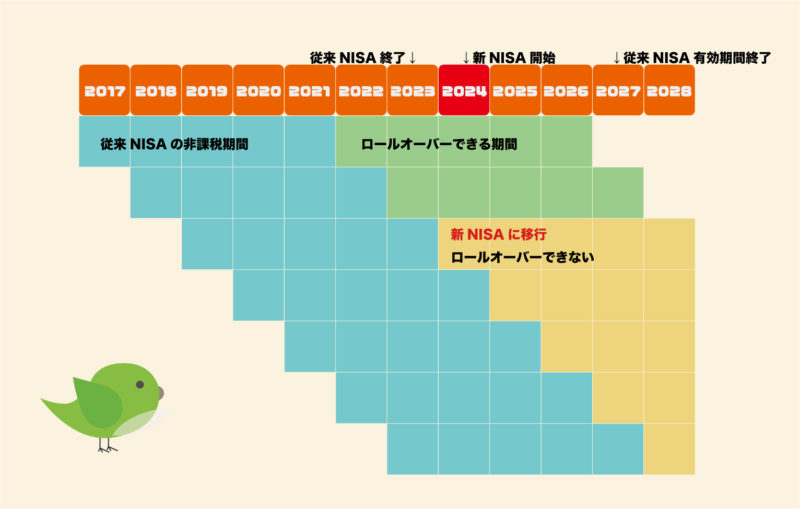

この話のポイントは従来NISAと新NISAのサービス期間の違いです。

従来NISAは2023年でサービスが終了するため、それ以降は新規口座の開設ができなくなります。

代わりに2024年から新NISAが提供開始となり、それ以降の口座開設はすべて新NISAのものとなります。

従来NISAは効力は延長される

最近の金融庁の発表によると、2023年に従来NISAで口座開設した「最後のグループ」を救済する目的で、その効力を2028年まで有効にするようです。

それによって、2022年に非課税枠が終了しても、2023年(最後の年)にロールオーバーをすることが可能になりました。

2017年・2018年に従来NISAを開設した人

このグループに属している人は新NISAのサービス提供中も、従来NISAでロールオーバーが可能です。

世の中が新NISAに移行した後もしばらく従来NISAを使用できる特別なグループです。

2019年以降に従来NISAを開設した人

各証券会社が出しているロールオーバーの期間を包括的にまとめると、2019年以降のグループは従来NISAのロールオーバーが制度的に不可能になります。

そのため、非課税期間が終了した場合には、新NISAで口座開設が必要になります。

表にまとめるとこんな感じ

| 従来NISAの開設年 | 従来NISAでロールオーバー |

|---|---|

| 2015年 | ロールオーバー期間終了 |

| 2016年 | ロールオーバー期間終了 |

| 2017年 | ロールオーバー可能 |

| 2018年 | ロールオーバー可能 |

| 2019年 | 新NISAに移行 |

| 2020年 | 新NISAに移行 |

| 2021年… | 新NISAに移行 |

NISAでロールオーバーするメリット

NISAを利用中にロールオーバーするメリットはこちら

ロールオーバーのメリット

- 運用成績が良い状態で非課税期間を延長できる

- 非課税枠を超えた分も非課税となる

運用成績が良い状態で非課税期間を延長できる

NISAの有効期限が切れた後にも、価値が上昇していきそうな株式を保有できる可能性もあります。

NISA制度が裏目に出て売却を迫られますが、ロールオーバーをすればもう5年間は更に値上がり益を狙えることになります。

ロールオーバー制度を上手に利用することで、資産運用のパフォーマンスが上がる可能性があるということです。

非課税枠を超えた分も非課税となる

従来NISAの非課税枠は年間120万円に設定されています。

運用によって投資商品の価値が120万円を超えることもあります。

2018年までは値上がりによって120万円を超えた金融商品をロールオーバーすることができませんでした。

その後、制度自体が見直され、現在は120万円を超える金融商品でもロールオーバーが可能になっています。

価値が上がりすぎるとロールオーバーできないという謎の制度が廃止されたことにより、投資家はロールオーバー制度を利用することで、より多くの利益を追求できるようになっています。

NISAでロールオーバーするデメリット

万能に見えるロールオーバー制度ですがデメリットもあります。

なんでもロールオーバーしてしまうと投資のパフォーマンスが下がる可能性すらあります。

ロールオーバーのデメリット

- ロールオーバーした分だけ翌年の非課税枠が減る

- 損失が出るとNISAのメリットを活かせない

ロールオーバーした分だけ翌年の非課税枠が減る

従来NISAでは毎年120万円の非課税枠が付与されます。

一方でロールオーバーをすると翌年の非課税枠が減少してしまいます。

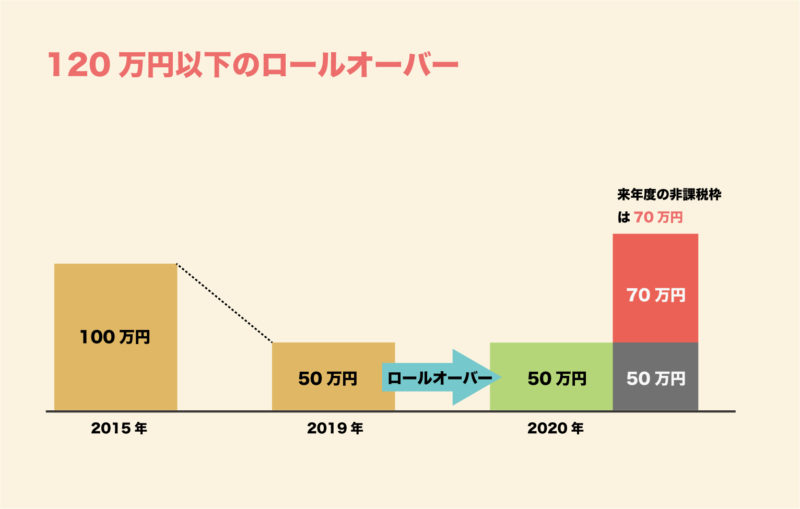

120万円以下のロールオーバー

たとえば、100万円で投資した金融商品の評価額が50万円まで下がった状態でロールオーバーした場合は、非課税枠120万円から50万円を引きますので、翌年の非課税枠は70万円となります。

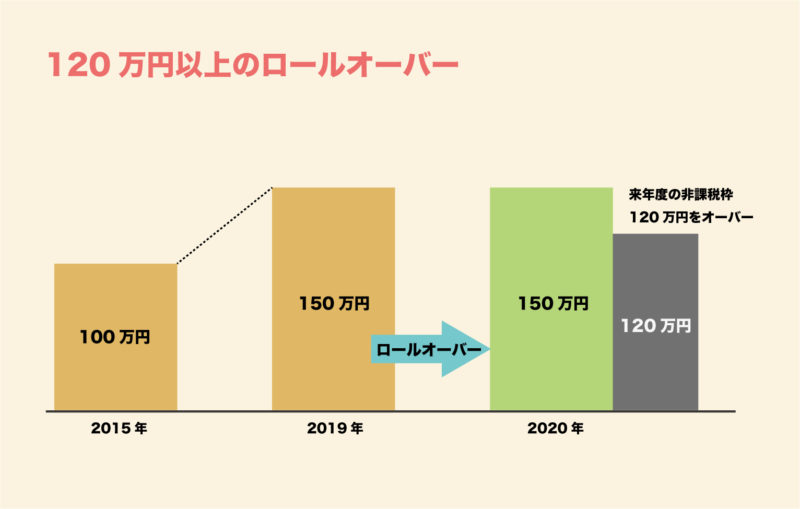

120万円以上のロールオーバー

120万円以上のロールオーバーをした場合には、翌年の非課税枠は0円となります。

つまり、非課税が適用された投資商品を新たに増やせないことになります。

たとえば、100万円で投資した金融商品が150万円まで値上がりした状態でロールオーバーすると、非課税枠120万円を超えるため、来年度の非課税枠が0円となります。

損失が出るとNISAのメリットを活かせない

NISA制度は資産運用で発生した利益が非課税になるシステムです。

そのため、運用益がマイナスの場合には何のメリットも活かせません。

値上がりが見込めないのにロールオーバーをしても意味がありません。

それによって貴重な非課税枠が減ってしまうことの方が、デメリットになる可能性もあります。

NISAのデメリット

そもそもNISAには運用損失を「損益通算」できないというデメリットがあります。

損益通算とは

資産運用や投資で発生した「損失」は確定申告することで、数年のあいだ蓄積することができます。

利益が発生した年に、その利益から損失分を差し引くことができる制度です。

そうすることによって課税額を抑えることができます。

NISAのロールオーバーに関しても同じです。120万円で投資した株が、ロールオーバー後に90万円になったとしても30万円の損失を損益通算できません。

ロールオーバーは利益出ている投資商品や、ロールオーバー後も値上がりが続く金融商品に対して有効な制度です。

ロールオーバー制度を完璧に使いこなすことは非常に難しいと言えそうです。

まとめ

ここまでの内容をまとめます。

「ロールオーバーはしなければ損!」というふうに思われがちですが、そうでもありません。投資家の判断で利用するか選べますので、ご利用は計画的にという感じです。

ロールオーバーは状況によって効果絶大ですし、まったく意味がないという場合もあります。

プロでもベストな選択をするのが難しい制度と言えます。

| ロールオーバーの選択 | 資産運用の状態 | 資産運用の展望 |

|---|---|---|

| した方が良い | 利益がある | 値上がりしそう |

| しない方が良い | 損益がある | 値下がりしそう |

| どちらとも言えない | 利益がある | 値下がりしそう |

| どちらとも言えない | 損失がある | 値上がりしそう |

こちらの表にあるとおり「どちらとも言えない」という状況では慎重な判断が必要です。

NISAでのロールオーバー制度を理解して、効率的に資産運用をしてみて下さい。

NISAで資産運用を効率化する方法

NISAをよりお得に使える証券会社をNISAで効率的に資産運用する方法と一種に「NISAで資産運用する方法 メリット・デメリットを解説!」の記事で紹介しています。

それでは今回はこのあたりで終わります。