米国株式市場は、月ごとに様々なアノマリーが存在します。

紹介するアノマリーは毎年必ず発生するわけではありません。しかし、これらの傾向を理解することは、投資戦略を考案する際に役立つこともあります。

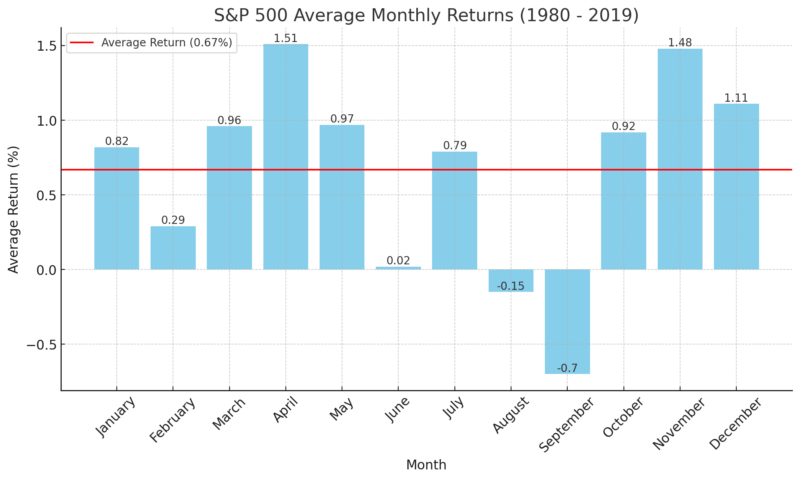

この記事では、S&P500の過去のデータ(1980年から2019年)に基づき、各月のアノマリーを分かりやすく解説します。

アノマリーとは?

金融市場での「アノマリー」とは、株価などが予想と違う動きをすることです。例えば、株は普通、情報が出ればすぐ価格に反映されると考えられますが、時には予想外のパターンが見られることがあります。特定の月や季節に株がよく上がる、といった規則的な動きがそれにあたります。これらは理論とは違うので、投資家はこれを利用して利益を得ようとします。

また、米国株を始めてみたい読者は以下の記事を参考にすると良いと思います。

関連記事:【初心者〜上級者】利用するべきネット証券と始め方を解説

米国株式の毎月のアノマリー

1月:January Effect(1月効果)

1月のS&P500の平均リターン:+0.82%

1月には、小型株が大型株を上回る傾向があり、これを「January Effect」と呼びます。

これは、株価が1月に他の月よりも上昇するという季節的な動きです。この現象は、個人投資家が年末に税金対策で株を売り、新年になってから再投資することで起こるとされています。

また、アメリカ大統領の任期の第3年に最大の「January Effect」が発生することも観察されています。

2月:低パフォーマンスの傾向

2月のS&P500の平均リターン:+0.29%

2月は、相対的に低いパフォーマンスを示すことが多い月です。

2月の米国株式市場は、1990年代以降、以前よりも強気の傾向が見られますが、それでも年間で4番目に弱い月です。過去33年間で61%の確率で上昇しています。

年末からの上昇トレンドが、2月で落ち着きを見せることが多いとされます。

また、1月のパフォーマンスがマイナスで終わった場合、続く2月も下落する可能性が高くなるデータが存在します。

3月:安定した成長

3月のS&P500の平均リターン:+0.96%

3月の米国株市場は歴史的に安定したパフォーマンスを見せています。

過去33年のうち21年で株価が上昇し、勝率は64%です。1990年以降の中央値リターンは1.1%で、これは全月の中で7番目に良い成績です。

2月のパフォーマンスがマイナスで終わった後の3月は、平均リターンが1%となっています。若干弱いものの、依然としてポジティブなリターンが見られます。

4月:年間で最も良い月

4月のS&P500の平均リターン:+1.51%

4月は、年間を通じて最もパフォーマンスが良い月です。

4月の米国株式に関するアノマリーについては、過去に「January Effect」と並んで、株価が特定の月に上昇する傾向が指摘されていました。

しかし、現在ではこれらのアノマリーを利用して市場を上回るリターンを得ることは難しくなっているとの分析もあります。

過去のデータから最強の月と言われることも尊重しつつ、「4月は例年パフォーマンスが良い」と盲目的にならないことも重要です。

5月:「Sell in May」

5月のS&P500の平均リターン:+0.97%

「Sell in May and go away」という言葉があるように、5月は市場が下降することが多い月です。

歴史的に5月から10月までの期間が11月から4月までの期間に比べてリターンが低いという傾向があります。

しかし、これは毎年発生するわけではなく、2020年のようにこの傾向が逆転することもあります。

6月:平坦な動き

6月のS&P500の平均リターン:+0.02%

6月は市場が平坦な動きを見せることがあります。

5月の「Sell in May」が市場では有名ですが、実際には6月に入ってからのパフォーマンスの方が悪いことを歴史は物語っています。

なぜ6月のパフォーマンスが平坦であるのか詳しいことは分かっていませんが、金利変動が6月に大きい傾向にあることが理由であるとも言われています。

7月:中盤の安定

7月のS&P500の平均リターン:+0.79%

7月は市場が比較的安定する月です。

7月の米国株式における特定のアノマリーとしては、一年の半分を過ぎた頃から独立記念日(7月4日)までの期間に軽微ながらポジティブなバイアスが見られやすいとされています。

しかし、このアノマリーは年によって大きく変動することがあり、また、その影響は全体的な市場変動に比べて小さいとされています。

8月:夏の終わりの変動

8月のS&P500の平均リターン:-0.15%

8月は夏の終わりに向けて市場が変動することがあります。

8月の米国株式のパフォーマンスに関しては、過去には最もパフォーマンスの良い月とされていましたが、1986年以降はパフォーマンスの悪い月になったとされています。この変化の原因は明確には分かっていません。

一つにはファンドマネージャーが休暇に入りだし、マーケット全体の出来高が減るためとも言われています。

9月:最も悪い月

9月のS&P500の平均リターン:-0.70%

9月は伝統的に市場で最もパフォーマンスが悪い月とされています。

平均して、米国株式は9月に約0.7%の損失を記録しており、これは他の月と比べて目立って低い数値です。

この傾向についての明確な理由は特定されていませんが、8月と同様に市場関係者の減少に起因する可能性が高いと言われています。

また、毎年8月末にFOMCメンバーや各国中央銀行総裁が集うジャクソンホール会議が開催され、そこで金融政策が発表されるため、9月の相場が不安定になりやすいとも言われています。

10月:回復の可能性

10月のS&P500の平均リターン:+0.92%

10月の株式市場は「October Effect」と呼ばれる現象で知られており、この月は歴史的に高いボラティリティ(価格の変動)を示します。

過去に1929年と1987年の大暴落があったことから、多くの投資家がこの月を恐れています。

しかし、実際には10月は過去約40年間で平均してS&P500のリターンが0.92%と、比較的良いパフォーマンスを示しています。

このことは、ボラティリティが必ずしも悪いことではないと語りかけてきます。

11月:年末に向けての上昇

11月のS&P500の平均リターン:+1.48%

11月の株式市場は、過去40年間で約70%の確率で上昇しており、平均リターンは1.48%%です。

ただし、11月は特に変動が大きく、市場が下落する場合、平均損失は4.2%になることもあります。

11月は歴史的に投資家にとって魅力的な月ですが、ハイリスク・ハイリターンの月である認識も必要です。

12月:サンタクロースラリー

12月のS&P500の平均リターン:+1.11%

12月は通常、米国株式にとって良い月とされており、S&P500は平均して1.11%のリターンを得ることが多いです。

この時期には「サンタクロースラリー」と呼ばれる現象が発生することもあり、年末の最後の5営業日と新年の最初の2営業日に株価が上昇する傾向があります。

「サンタクロースラリー」の発生確率は、過去90年近くのデータまで遡ると77%に達します。ラリー期間中の平均パフォーマンスは2.66%と言われています。

このラリーが完成すると、続く1月の相場は上昇が続きやすいことで知られています。

S&P500の各月の平均パフォーマンスは?

S&P500の月ごとのパフォーマンスを40年間のデータを使ってまとめると以下のようなります。

S&P500の歴史的な月別平均パフォーマンスから何が言えるのでしょうか?

- 4月、11月、12月に投資を検討する:これらの月は過去に平均リターンが高いため、ポートフォリオのパフォーマンス向上が期待できます。

- 8月と9月には慎重に:平均リターンが最も低いため、この月に新たな大きな投資を行うのは控えめにするのが賢明かもしれません。

- 分散投資と監視を続ける:月別のパフォーマンスだけに基づいて大幅な変更を行うべきではありません。常に投資を分散させ、市場の大きな変動に注意を払うことが重要です。

- 長期的な視点を持つ:短期的な市場の変動は普通のことです。長期的な投資視点を持つことで、月ごとの変動の影響を緩和できます。

歴史的なパフォーマンスを指針として使いつつも、過去のパフォーマンスが将来の結果を示すものではないことを忘れないでください。

パフォーマンスを出せる投資家になるには、リスク許容度、投資目標、市場全体の状況を常に考える必要があります。

一方で、長期投資で資産運用に取り組んでいる場合には、新NISAなどを活用して定期的に積立投資をしていく姿勢が重要でしょう。

また、今回は米国株(S&P500)のアノマリーと月別騰落率をまとめましたが、日経平均についても調べていますので合わせてご利用ください。