コロナショックによる株価の急落で、投資の危険性を再認識した方向けです。

この記事では、ETFを活用することで、下落相場における投資リスクを少しでも下げる方法を解説していきます。

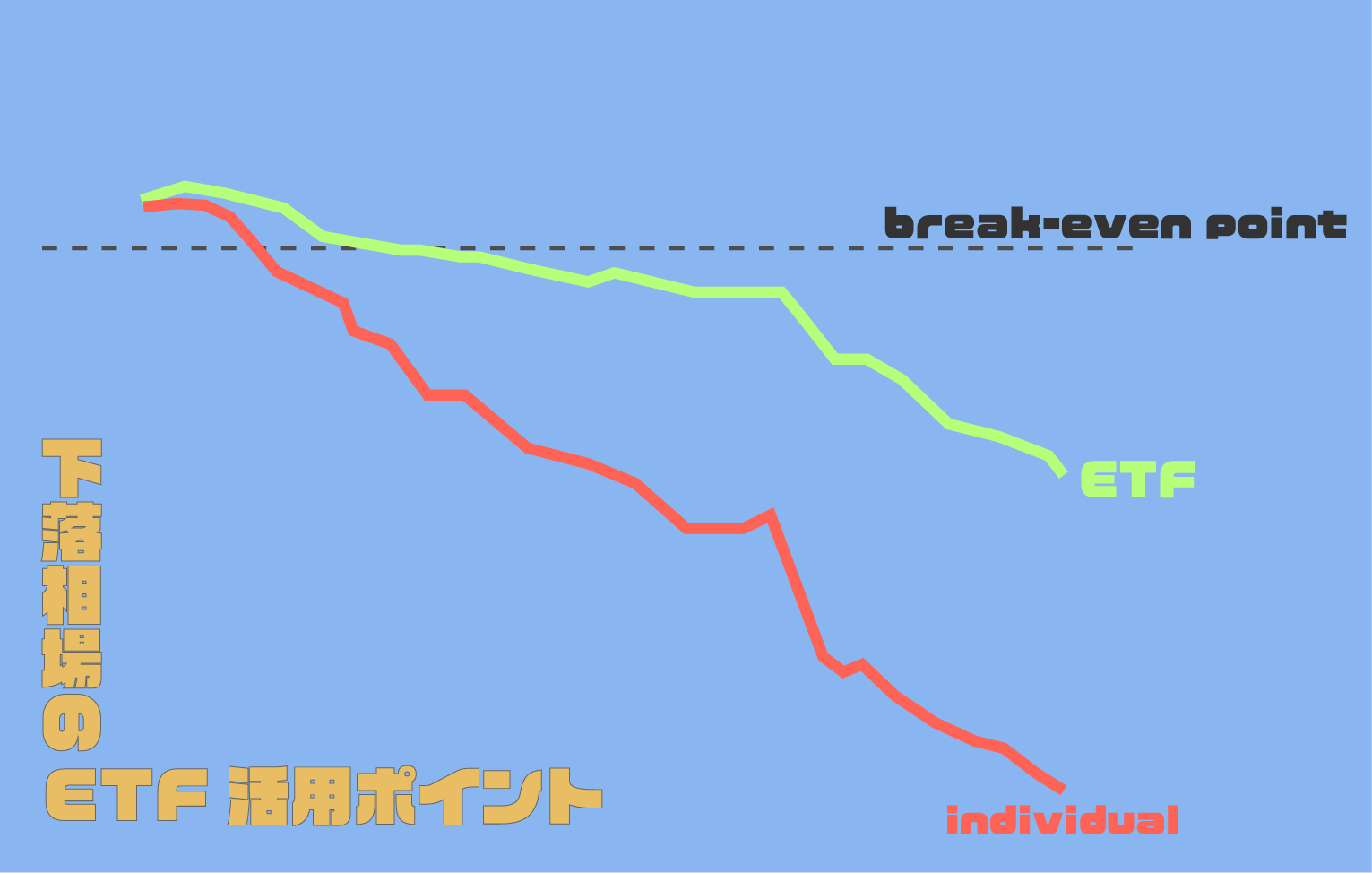

結論:長期的な下落相場にETFを利用すると

- 配当利回りの低下を和らげることができる可能性が高まる

- 急激な株価の下落を回避できる可能性が高まる

長期的な下落相場を乗り切るためのETF投資について、もう一度理解を深めよう

今回のコロナショックで、損失を抱えてしまった人も多いのではないでしょうか。

特に、個別銘柄を中心に投資している場合には、株価が半分になってしまった人もいると思います。

株式投資を行っていると、どうしても世界情勢に揺さぶられることになります。

長期投資による資産形成を考えている人なら、このような株価の急騰や急落に一喜一憂していても精神衛生上も良くありません。

自身の資産を如何に安全に、そして如何に効率よく増やしていくかについて、マインドを集中するべきです。

今回は、その投資戦略の一つであるETFのおさらいです。長期的な下落相場におけるETFの活用ポイントを解説します。

「個別銘柄に投資したい病」を治そう

正直、個別銘柄にばかり投資するのはリスクが高いです。

今回のコロナショックで、ガッツリ金融資産を溶かしてしまった方を、Twitterで観察しました。やはり個別銘柄に集中投資している人が多かったです。

以前の私も、この病を患っていました。個別銘柄はETFの何倍も楽しいんです。ハマってしまうと、ポートフォリオが個別銘柄ばかりになりがちに…。ただし、保有金額が大きくなってくると、比重が大きい銘柄に資産もメンタルも振り回されます。個人投資家だと、だんだん管理が難しくなっていきます。

このマインドを捨てるために、個別銘柄に投資するリスクを少しばかり解説します。

個別銘柄は大きなリターンを狙える一方で、それに比例してリスクを取る必要があります。

特に、今回のような未知のウイルスは予測が不可能です。不可抗力の問題によって、一気に企業の業績が悪くなると、個人投資家は簡単に損失を抱えてしまいます。

個別銘柄は「運」要素もある

私は23歳から約8年ほど株式投資をしています。

その経験からお伝えすると、個別銘柄は「運」要素が強いです。

「利益は運、損失は実力」という有難い投資の格言があります。

投資ブログの界隈には、バリュー株やディフェンシブ株などのキーワードが散見されます。「この企業は安全!」と独自の計算式を謳うサイトもあります。企業価値が株価に対してどれくらい安いかを計算する方法などもあります。

しかし、こういった指標や指数には、安全性を確実に保証したものがありません。

「この企業がおすすめ!」という言葉は全て危険です。

損して得を取ろう

ETF投資に前向きでない人がいます。

配当利回りが少なくなることや、短期間で利益を追求できないことが理由です。

個別銘柄であれば、より多くの配当利回りを期待できるかもしれません。ボラティリティーの大きい個別銘柄であれば、短期間に大きな利益を発生させることも可能ではあります。しかし、個別銘柄はETFよりもリスクが大きいことを理解すれば、「損して得をとる」という考えで投資できるようになります。

それでは、下落相場におけるETF投資の戦略を解説します。

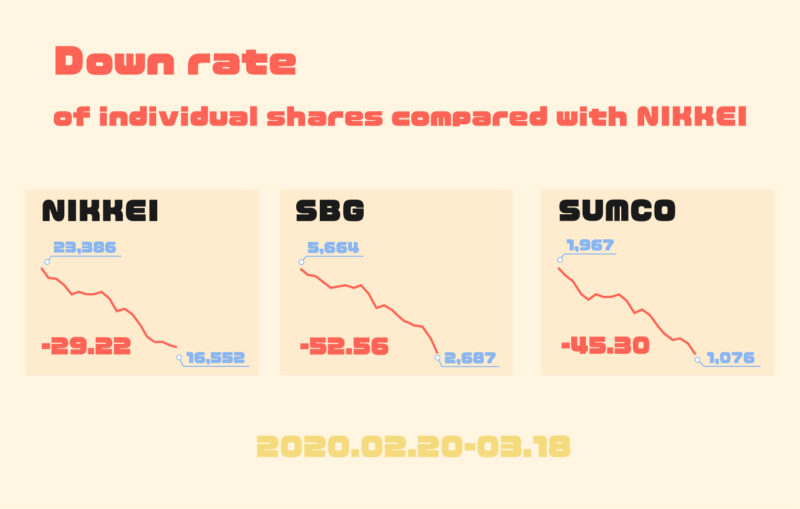

個別銘柄が総合指数よりも下落率が高くなることは、普通によくあります。(その逆も然りです)

例えば、今回のコロナショックではソフトバンクグループやサムコなどが、日経平均株価以上の下落率となりました。

2020年2月20日から3月18日のチャートを見ると一目瞭然です。

日経平均株価の下落率が-29.22%であるのに対して、SBGは-52.56%と尋常でない下落率を記録しました。また、景気敏感銘柄として知られるSUMCOも-45.30%と日経以上の下落率となっています。

個別銘柄は、その企業に由来する問題も重なって、時に大幅に株価を下げてしまうのです。

つまり、日経平均株価に連動するETFを購入していれば、株価下落による損失を減らすことが出来たということです。

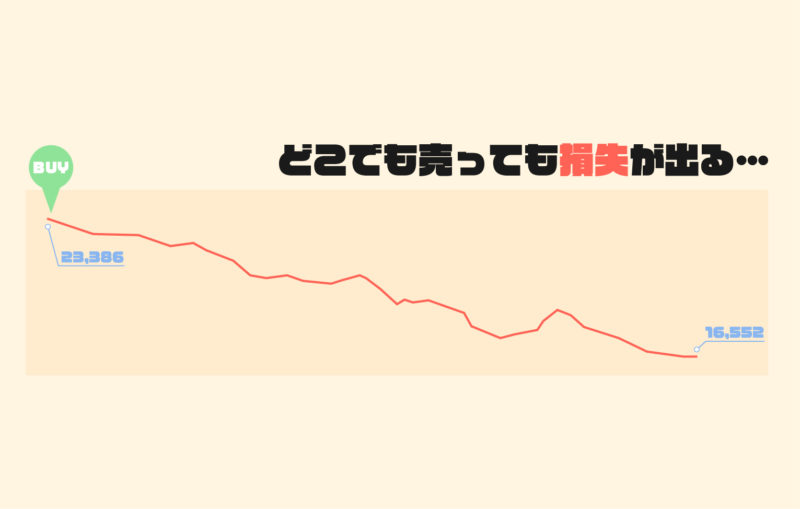

景気後退による下落相場はETFでも太刀打ちできない

これだけは覚えておきましょう!

世界的な不景気に突入すると、ETFもパフォーマンスが悪化します。

長期的な下落相場では、順張りの株式商品を購入すると損失が発生しやすいです。長期投資をしたいと考える投資家は、この事実をしっかりと理解しておいた方が良いです。

例えば、このような長期的な下げ相場で長期投資を行うと、どの時期に売却しても損失を被ります。

しかし、積立しやすい時期でもある

株価が下落している最中に、投資するのは嫌だと感じるかもしれません。長期投資をしたいなら、下落相場はお得なセール中と捉えるべきです。

評価額は減っていきますが、長期投資家のマインドは如何に株数を増やすかです。

それを和らげる方法がETFを活用することなのです。

減配や無配リスクをカバーする

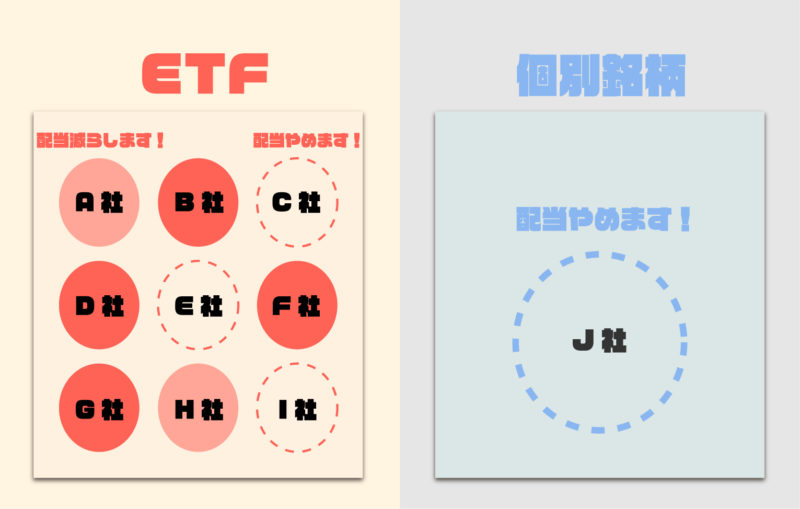

ETFを活用すれば、下落相場の減配や無配をある程度カバーできます。

インカムゲインを狙う長期投資家であれば、最も恩恵に預かれるところかもしれません。

ETFは配当利回りがやや低めのものが多いです。しかし、減配や無配のリスクを減らすことができます。

長期的な不景気の中では、ETFを戦略的に活用することでパフォーマンスの低下を緩和することができるかもしれません。

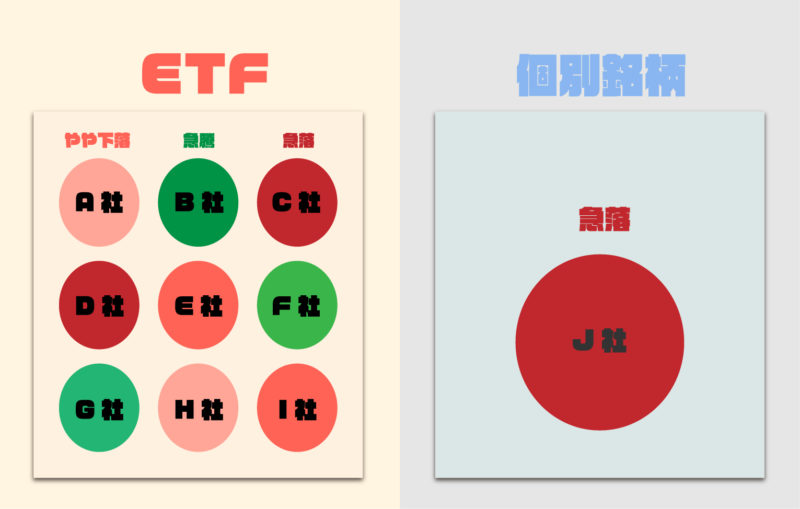

こちらの図を見て下さい。ETFは複数の銘柄から構成されるパッケージ商品です。

その中のいくつかの銘柄が無配や減配となっても、他の銘柄が配当金を出し続ける限り配当利回りはゼロになりません。一方で、個別銘柄に集中していると、無配となった時に配当利回りはゼロになります。

このように幅広く銘柄分散ができるETFは、不景気時の無配・減配のサバイバルゲームを上手く生き抜くツールとしても有用なのです。

大企業でも減配や無配はあり得ます

長期的な不景気になると、企業業績が悪化する可能性が高まります。そうなると、企業が投資家に配当金を支払えなくなることがあります。これを無配と言います。

または、前年を下回る配当金の支払いになることもあります。これを減配と言います。

個別銘柄を中心に投資していて、それら全ての企業が無配または減配をすると、投資家は立ち行かなくなります。

実際に、リーマンショック後の長期的な不景気では、配当金のパフォーマンスが著しく悪化した企業がたくさんあります。

評価損益を和らげる

全体的な下落相場においても、すべての銘柄が下落する訳ではありません。

ETFに投資することは、たくさんの銘柄が入ったパッケージを購入することに似ています。

そのパッケージの中の銘柄は、それぞれが株価の上昇や下落を続けています。株価の合計を分母となる銘柄の数で除したものが、そのETFの株価(基準価額)となります。

中にはトレンドに逆行して、上昇する銘柄も存在します。そのため、ETFは個別銘柄と比較すると、急落のリスクを和らげることができます。(急騰しにくいというデメリットもありますが…)

個別銘柄は、その企業の背景や抱える問題によって急騰や急落を繰り返します。そして、景気敏感株や高PER株に集中して投資すると、痛い目を見ることが多いです。

大切なことは退場しないこと

短期投資でも長期投資でも、相場から退場しないことを最も大切です。退場する人の特徴はご覧のとおり

どれかに当てはまる人は危険な投資をしています。大きなお世話かもしれませんが、一度、投資戦略を見直されてはいかがでしょうか。

どんな相場でも初心を忘れない

当サイトで頻繁に出てくる「投資のゴールドスタンダード」をおさらいしておきます。

今後もETF中心のポートフォリオを組んでいきます

以上が、長期的な下落相場におけるETFの活用ポイントです。

個別銘柄は利回りが高かったり、優待が魅力的なものが多いです。目移りしてしまう気持ちも良くわかります。

実のところ、私は個別銘柄を結構たくさん保有しています。ただ、目当ての個別銘柄を保有できたので、最近はETFを中心に投資をしています。

ETFへの投資は安心感があります。複数のETFを時間をかけて投資していくと、非常に高度な分散投資が可能になります。

資産を極力守りながら、積極的な投資を展開するために、今後もETFの保有数を増やしていきます。