2024年は新NISAがスタートした年でもあり、多くの日本人投資家が資産運用により興味を持ったと思います。

投資の世界では様々な戦略がありますが、ファンドランキングなどを見ると「全世界株式(オールカントリー)」が注目されています。

この記事では、全世界株式の基本情報は省略しつつ、誰しもが感じる「オールカントリーファンドだけでいいのか?」という疑問を解決するため、投資歴14年になる筆者がデータを分析しましたのでシェアします。

記事を分かりやすくするように、解説は以下の色分けをしています。

全世界株式(オールカントリー)の利点

全世界株式(オールカントリー)の留意するべきこと

全世界株式(オールカントリー)がどういった投資商品かについては、基本情報を以下の記事にまとめています。

関連記事:初心者向け:eMAXIS Slim 全世界株式(オール・カントリー)の投資ガイド

全世界株式(オールカントリー)のメリット

まずはオールカントリーのメリットを大まかに解説します。

分散投資の効果とその重要性

全世界株式(オールカントリー)の最大のメリットは、分散投資にあります。

異なる地域やセクターに投資することで、特定の市場や産業の下落リスクを軽減する戦略です。

たとえば、アメリカの市場が占める割合はナスダックで29.99%、ニューヨーク証券取引所で32.94%ですが、全世界株式を通じて、アジアやヨーロッパ、その他の地域の市場への投資も可能になります。

これにより、地域的な経済の変動や不確実性に対しても強いポジションを持つことができます。

長期投資における成長の可能性

世界経済は長期的に成長傾向にあるため、さまざまな国の株式に投資することで、その成長の恩恵を受けることができます。

例えば、オールカントリーファンドのベンチマークであるiShares MSCI ACWIは過去3年間で65.6%、設定来で105.9%のパフォーマンスを達成しており、これはグローバルな株式市場の成長を反映しています。

つまり、全世界株式は手軽に広範な分散投資ができ、これまで順調にパフォーマンスを出しています。投資初心者であれば「全世界株式だけでいい」というのは間違いでは無さそうです。

全世界株式投資のリスクと対処方法

便利なオールカントリーですが、いくつか気をつけたいリスクもあります。

市場の変動と株式特有のリスク

全世界株式投資は、地域を超えたリスク分散の利点がありますが、株式市場全体の変動からは逃れられません。

株式市場は経済サイクルや政治的な変化に敏感で、これらの要因は世界規模での株価の変動を引き起こす可能性があります。

例えば、2008年の金融危機や2020年の経済活動が停滞した際、グローバルな株式市場は大きな打撃を受けました。

このような時、全世界株式に投資していても、市場全体の下落からは避けられないことがあります。

これを回避する方法には、運用ポートフォリオの中にゴールドやシルバーなどのコモディティ、主要国の短期国債などをリスク回避の資産を保有することも考えられます。

為替リスクの影響

全世界株式に投資する際、異なる通貨による為替リスクも考慮する必要があります。

全世界株式(オールカントリー)は約30の通貨をポートフォリオに組み込んでいますが、すべてドル建てになっています。

つまり、円高ドル安の局面では為替変動の影響により収益にネガティブな影響が出やすいです。

為替変動を回避する方法には『為替ヘッジ』があります。しかし、全世界株式には為替ヘッジありの商品が今のところ存在しません。CFDを使って為替変動の影響を最初化する方法も存在しますが、やや応用的なやり方になります。

MSCI ACWI Indexの詳細分析

ETFや投資信託で見かける全世界株式(オールカントリー)は、MSCI All Country World Indexをベンチマークにしています。

この指数について分析をすると、オールカントリーの強みや弱点がより見えてきます。

セクター別分布と地理的分布の分析

MSCI ACWI Indexは、多様なセクターと地域に分散投資しています。

セクター別では、「Financials(金融)」が17.18%で最も大きな割合を占めており、次いで「Industrials(工業)」(15.71%)と「Information Technology(情報通信)」(10.25%)が続きます。

これは、金融、産業、情報技術が世界経済において重要な役割を果たしていることを示しています。

地理的には、このファンドの最大の集中は「United States(アメリカ)」にあり、25.66%を占めています。他の主要市場には「China(中国)」(11.38%)、「Japan(日本)」(9.49%)、そして「India(インド)」(4.91%)が含まれます。

この地理的分布は、アメリカ市場の強さとともに、アジア市場の成長と重要性を反映しています。

トップホールディングスと資産クラス分布

トップホールディングは「Apple Inc」で、市場価値は約8.14億ドル、ファンド内のウェイトは4.34%です。

他の大きなホールディングには「Microsoft Corp」(市場価値約7.39億ドル、ウェイト3.94%)と「Amazon Com Inc」(市場価値約3.89億ドル、ウェイト2.08%)があります。

これらのデータは、ファンドがテクノロジー業界の大手企業に大きく依存していることを示しています。

資産クラスの大部分は「Equity」(株式)で、98.32%を占めており、残りは「Cash」(現金)が1.47%、「Futures」(先物)が0.13%です。これは、ファンドが株式市場への露出を最大化していることを示しています。

アメリカの大型ハイテク企業群にメイン投資しながら、他の国の株式に少しずつ投資する戦略を取るなら、オールカントリーは良い選択です。

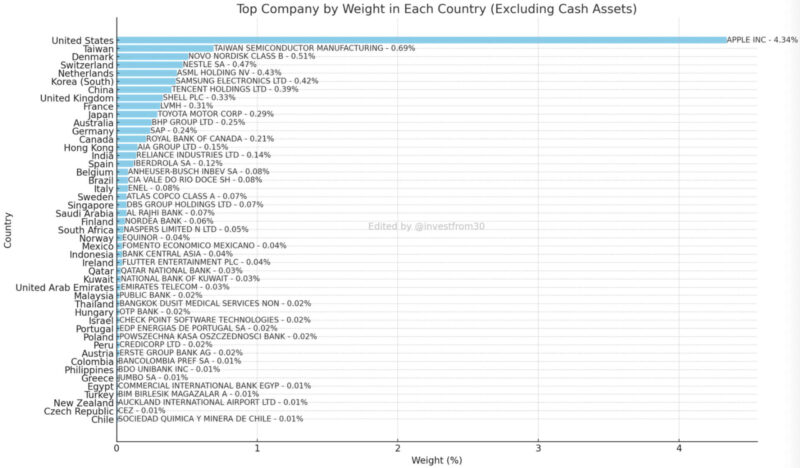

★詳細分析:各国のトップ企業

全世界株式に含まれる企業のうち、各国のトップ企業だけを抽出するデータ分析も行いました。

- アメリカの支配性:アップル(Apple Inc)の組入比率が4.34%と、他のどの国のトップ企業よりも高いことが顕著です。これは、アメリカ企業がグローバルな株式市場においていかに重要な役割を果たしているかを示しています。

- テクノロジー企業の強さ:台湾の台湾セミコンダクターマニュファクチャリング(TSMC)や韓国のサムスン電子(Samsung Electronics Ltd)など、テクノロジー関連企業が多くの国でトップの位置にあることから、テクノロジー業界が世界経済において非常に重要な役割を果たしていることがわかります。

- 多様な産業セクター:一方で、オランダのASML Holding NVやスイスのネスレ(Nestle SA)、日本のトヨタ自動車(Toyota Motor Corp)など、多様な産業セクターからの企業がリストアップされており、各国の経済がさまざまな産業に依存していることを示しています。

- 地域的な特徴:各国の代表企業を見ることで、地域ごとの経済の特徴や強みを理解することができます。例えば、中東の国々(クウェート、カタール、UAE)は銀行やテレコムが代表的であり、資源に富んだ国(オーストラリア、ブラジル)は鉱業や原材料関連の企業が目立っています。

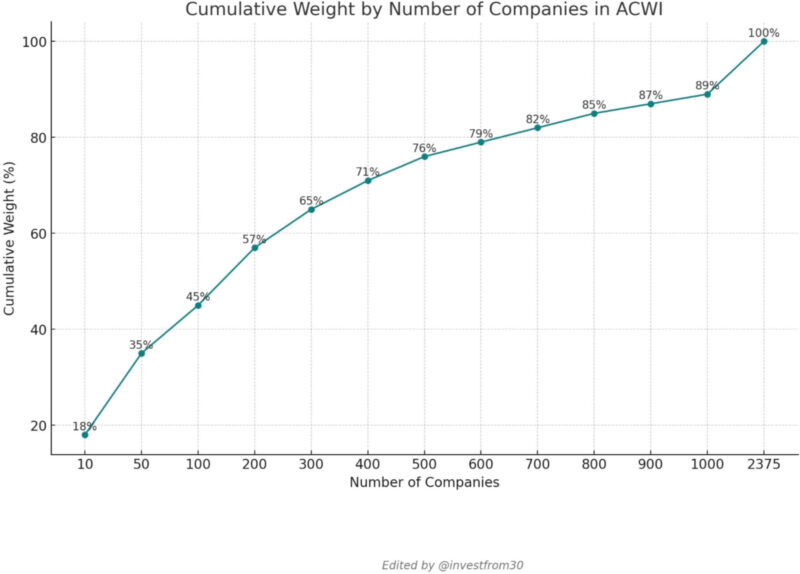

★詳細分析:組入比率の分布とその意味

組入比率の分布を見ると、ファンドは上位10社で18%、上位50社で35%、上位100社で45%、上位200社で57%、上位300社で65%、上位400社で71%、上位500社で76%、上位600社で79%、上位700社で82%、上位800社で85%、上位900社で87%、上位1000社で89%のウェイトを持っています。

この分布は、ファンドが少数の大企業に比較的大きなウェイトを置いている一方で、ポートフォリオの大部分の企業は組入比率が少ないことを意味します。

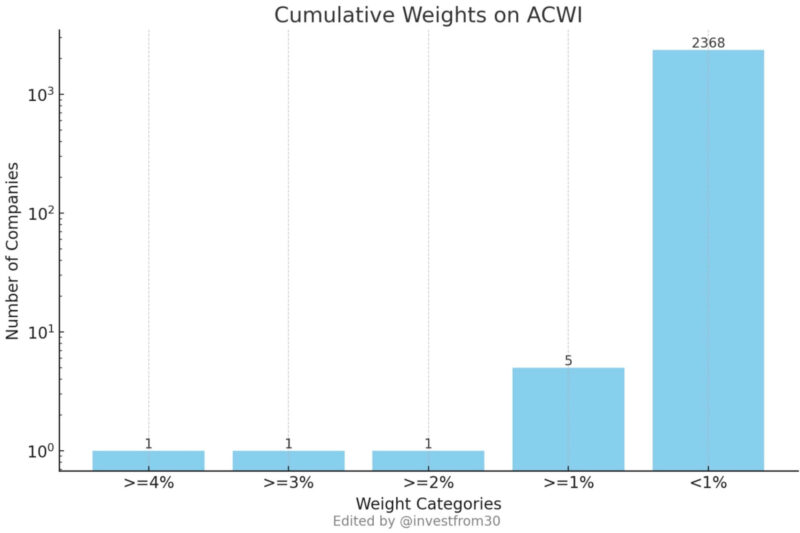

さらに、オールカントリーの価格に影響を与える組入比率ですが、ウェイトごとのグループを算出してみました。

- 4%以上の組入比率: 1社

- 3%以上の組入比率: 1社(ここまで2社)

- 2%以上の組入比率: 1社(ここまで3社)

- 1%以上の組入比率: 5社(ここまで8社)

- 1%未満の組入比率: 2368 (これで2375社)

4%以上の組入比率を持つ企業が1社のみであること、また3%以上が合計2社であることは、投資信託が一部の大企業にかなり集中していることを示しています。このような集中は、これらの大企業の業績にファンドのパフォーマンスが大きく左右されることを意味します。

1%未満の組入比率を持つ企業が全体の約2375社中2368社と、圧倒的な多数を占めています。これは、ファンドが多くの小規模な企業に分散投資していることを示しており、リスク分散の観点からは好ましい側面です。

組入比率が0.01%以下の企業が1253社存在します。数は多いですが、これらの企業の影響度は全体の約8%に過ぎないことから、ファンド全体におけるこれらの企業の重要性は比較的低いと言えます。

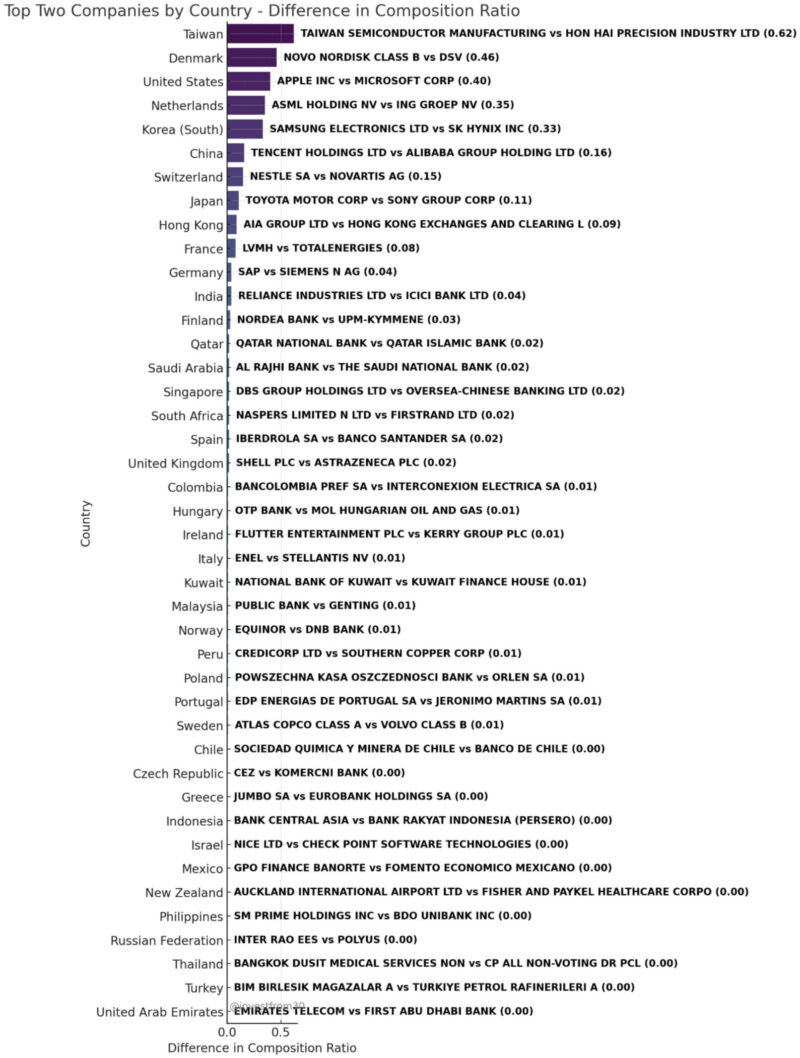

★詳細分析 各国のトップ企業の依存度

更に各国の企業について、時価総額1位と2位の開きについて分析を実施しました。差が大きいほどトップ企業に依存していることを示します。

データから読み取れる内容は以下のとおりです。

- ワントップ型の企業構成の国は🇹🇼台湾と🇩🇰デンマーク

- 🇺🇸アメリカはこのランキングでは3位

- 🇨🇴コロンビアのような(0.01)の数値以下の国では、そもそもオールカントリーの株価への影響がほとんどないことを意味する

全世界株式に関するよくある質問

これまでの分析をもとにオールカントリーのよくある質問をまとめていきましょう。

- Qオールカントリーだけで良いか?

- A

投資初心者の場合には資産運用の入り口として、オールカントリーだけから始めるのは良いと思います。

- アメリカ企業に偏っているが分散されている

- ファンド内でドル建ての為替も分散されている

一方で、オールカントリーなら安全だと慢心せずに、基本的な投資や資産運用の知識は全員が身につけた方が良いと思います。

- Qオールカントリーだけで資産運用するデメリットは?

- A

オールカントリーというキーワードから連想されるほど、ロケーションの分散はされていない点は留意が必要でしょう。基本的に米国株のパフォーマンスによってこのファンドの価値が決まりやすいです。

2,000以上の企業に分散投資できているのは事実ですが、ウェイトでみるとほとんどの企業の影響力はかなり少ないです。

また、長期的な資産運用では株式だけでなく、安全資産とされる長期国債やゴールドなどもポートフォリオに加えることも検討するべきでしょう。

- Qオールカントリーの投資のベストタイミングは?

- A

オールカントリーに投資のベストタイミングは存在しません。(もちろん株価が下がっている時は絶好の買い場とも言えますが…)

本来、オールカントリーは金融危機などの株式の見通しが悪い時に利用されてきたリスクヘッジ型の商品です。

最近は資産運用で人気ですが、資金が分散するため個別株のような高いパフォーマンスは見通せません。

そのため、早めに始めることがオールカントリーにとってのベストタイミングと言えるかもしれませんね。