2023年の米国株式はFRBの金利政策の影響で、高金利下でのトレードを強いられています。

高金利は株式投資にとって向かい風(アゲインスト)になりやすく、私たちが慣れ親しんだ低金利の世界での投資と考え方が大きく変わります。

この記事では、高金利下のトレードの注意点をまとめ、高金利の終了フェーズでの投資戦略についても解説します。

高金利下の株式投資

高金利の環境では以下のような影響で、株式投資は難しくなりやすいです。

企業のバリュエーションが低下する

企業の将来的なキャッシュフローを現在価値に置き換える際には、ディスカウント価格という考え方がされます。

極端な例ですが「この株式は将来的に今の2倍の価格になるなら、100%のディスカウントで購入できる」といった考えです。

このディスカウントの考えを用いる際には金利を考慮するため、高金利は企業の株式バリュエーションを低下させる要因になります。

つまり、ディスカウントの割合が減少するため、株式の魅力が減るということです。

高金利が株式投資の魅力を減らす

中央銀行が設定する政策金利(指標金利)が上昇すると、政府が発行する国債の利回り(イールド)が上昇します。

国債の中でも新発債は、額面が固定され元本保証もあります。金利が高止まりしている環境で国債を保有すれば、ノーリスクで高い利回りを得ることができます。

米国を代表する株式指数のS&P500の平均的な利回りは2〜3%前後であり、金利がこの平均値を超えてくる展開では、より安全に、より高い利回りを求めて、投資家は株式を売却して国債を購入するようになります。

一節には、国債のイールドが4〜4.5%を超えると、投資資金はマネーファンドに流れ、リスクを伴うアセットは見向きされにくい環境になると言われています。

関連記事:米国債はどこで買える?【投資価値とタイミングを考察】

企業のファンダメンタルズが弱まる

金利が上昇すると、企業の資金調達コストが相対的に増加します。

コストの増加は、利益を減らす要因になるため、株価にネガティブな影響を与える傾向があります。

特に、グロース株と呼ばれるITやテクノロジー企業は、開発に資金が割かれるため、負債比率が一般的な企業に比べて多いです。

高金利下ではバリュー株(伝統株)よりも、グロース株の下落圧力が大きいことを理解しておくべきでしょう。

また、ラッセルやマザーズなど新興企業のインデックスに登録されているような中小株も、自己資本比率が不安定であることが多いため、金利上昇の悪影響を受けます。

高金利下でのトレードの心構え

高金利の環境では、常に株式市場にアゲインストの風が吹くため、良いパフォーマンスを出せる投資家は少ないです。

投資のやり方や考え方を変えて、高金利下のトレードに順応する必要があります。

中央銀行の政策決定を常に確認する

金利の決定はすべて中央銀行が行います。

中央銀行では定期的な会合を開いて、金利政策の点検を行います。(日本では日銀決定会合、アメリカではFOMCと呼ばれます)

そこでの発表内容や、ボードメンバーからのコメントなどが金利政策のヒントになります。

CMEというサイトでは金利予想が毎日更新されており、フォローすることも有用です。

筆者は債券と米国株を中心にトレードしているため、定期的に情報をまとめてX(旧Twitter)でシェアしているので活用して下さい。

【🇺🇸FOMC後の金利動向】

— ほろほろ(投資歴14年) (@investfrom30) September 24, 2023

先週20日のFOMCの発表を受けて、今後の金利動向の可能性に変化がありました。

・高金利の長期化を予想

・来年6月まで『金利維持』の可能性が増加

・次回11月のFOMCでの『維持』確率が急上昇

・利上げ/利下げでなく維持

▼図の見方… https://t.co/KEaibUtDGu pic.twitter.com/4ydspEu05c

高金利で上昇しやすい業種を把握する

高金利はほとんどの企業に悪影響を与えますが、銀行や保険などの金融セクターでは追い風になることが多いです。

銀行の場合は、金利の上昇に伴い貸出金利も上昇します。そのため、預金金利に比べて、貸出金利の方が高くなり収益が良くなります。

高金利→低金利の金利変動はチャンスを生む

中央銀行が高金利を設定する背景には、インフレーションを低下させるために、企業や人々の消費活動を抑える狙いがあります。

しかし、高金利が長引くと経済活動が冷えてしまい、不景気になる可能性もあります。

いつまでも高金利を維持することは考えにくく、金利を下げる『利下げ』のタイミングは必ず発生します。

利下げでは国債の取引価格は上昇する

国債の利回りと取引価格はシーソーの関係にあるため、利下げを折り込むタイミングでは国債の取引価格は上昇しやすいです。

特に、償還期限が短く設定された短期国債の表面価格は上昇しやすい環境になります。

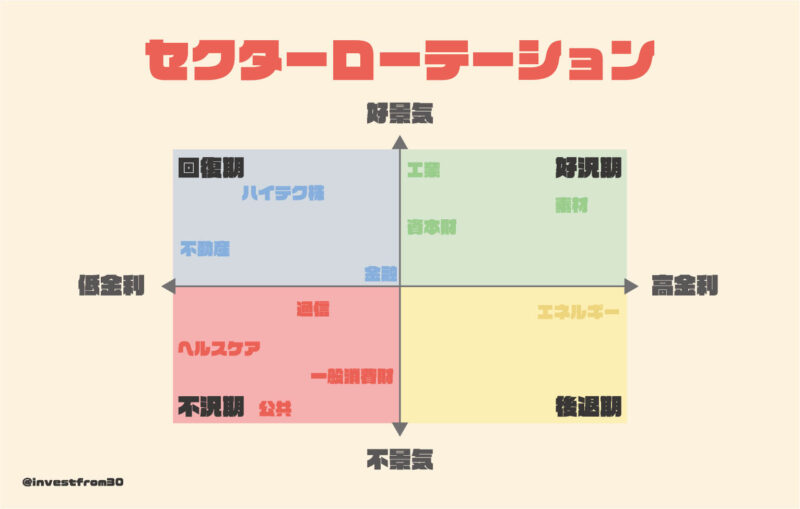

セクターローテーションが発生する

各国の政策金利は経済状況を考えながら、中央銀行が操作を行います。

金利と景況感によって買われやすいセクターと売られやすいセクターの移り変わりがあるとされています。

高金利から低金利にシフトする段階では、上の図のようにヘルスケアや公共セクターが買われやすいです。

これは投資家が不景気に備えてディフェンシブな銘柄を物色するためと言われています。