投資信託のデメリットが気になる人

「投資信託に興味があります。けれど、デメリットもありそうで最初の一歩を踏み出せません。投資信託は本当に安全ですか?投資信託のデメリットやリスクを教えて下さいな。」

こういった疑問を解消します。

この記事の内容

- そもそも投資信託とは?

- 投資信託のコストに関するデメリット

- 投資信託の価格変動に関するデメリット

- 投資信託のデメリットへの対策

- 投資信託のデメリットを更に減らす工夫

投資信託(投信)のデメリットやリスクを解説

先日、投資信託に関する「投資信託(投信)のメリットを徹底解説」という記事を書きましたので、今回は反対にデメリットについて注目してみました。

投資信託のデメリットを理解することで、正しいリスクとリターンの取り方を把握することができます。

結果的にリスクに見合った投資や資産運用ができるようになりますので、デメリットに目を背けず最後まで読んで頂ければと思います。

そもそも投資信託(投信)とは?

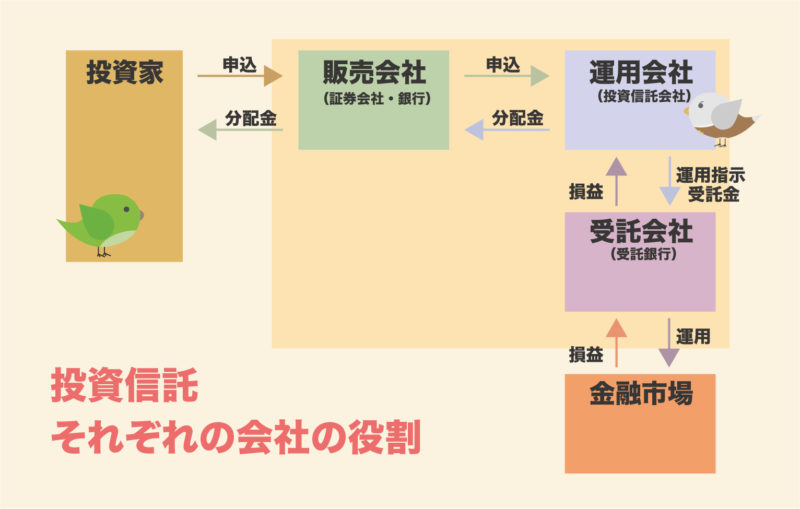

投資信託とは、「販売会社」「運用会社(投資信託会社)」「受託会社(受託銀行)」の3つの会社がチームになって投資家の代わりに資産運用をする金融商品です。

それぞれの会社の役割

販売会社は投資家に対して投資信託の紹介や販売を行います。

運用会社は投資信託を作成して、受託会社に運用を指示します。

受託会社は投資家の資金管理と、実際に投資を行います。

それぞれの会社が得意とする分野を分業してやっています。

この中で、投資信託を作成して受託会社に指示を出す運用会社はブレイン役になりやすいと言えます。

その運用会社にはファンドマネージャーと呼ばれる投資のスペシャリストが所属していまして、彼らがベストパフォーマンスを目指して資産運用をしてくれる便利な金融商品です。

投資信託の基礎

投資信託の基礎や利益の仕組みを知りたい方は「投資信託(投信)とは? 基本的な仕組みを解説」の記事をご覧下さい。

デメリット(リスク)①:手数料(コスト)がかかる

投資信託は3つの会社がそれぞれ「販売・運用・管理」を行っています。

このように分業されていることが一般的であるため、投資信託は3つの手数料(コスト)がかかります。

投資信託の主なコスト

- 販売手数料

- 管理手数料

- 信託財産留保額

販売手数料

販売買付手数料とも言われるもので、投資信託を購入する時に販売会社に支払います。投資信託の紹介や説明をしてもらう見返りに支払うコストです。

この手数料は購入時にだけ必要なコストです。

販売手数料は投資信託の価格に対して1〜2%に設定していることが多いです。

最近は「ノーロード型投資信託」と言って、販売手数料が不要な商品も提供されています。こちらは後ほど解説します。

管理手数料

管理手数料は細分化すると「信託報酬」と「監査報酬」があります。

信託報酬

投資信託の運用で発生する手数料です。

投資信託を維持存続させるための管理費のようなイメージでして、一般的に販売会社・運用会社・受託会社に分割して支払われます。

信託報酬は投資信託を保有している限り、定期的に支払いが必要なコストです。

監査報酬

外部の会計検査会社によって投資信託の決算をするための手数料です。

監査報酬は投資信託を保有している限り、決算ごとに支払いが必要なコストです。

長期運用では重要な要因

この信託報酬と監査報酬は長期的な目線で考えると、投資信託で最も高額なコストになると考えられます。

長期投資を検討している場合には、資産運用のパフォーマンスに大きく影響を与える要因になります。

投資信託を購入する前に確認しておくべきポイントです。

信託報酬と監査報酬の相場は合計で純資産総額に対して年率0.5〜3%前後と言われています。

基準価額から差し引かれる

この2つのコストは投資信託の基準価額から差し引かれます。

コストが発生していないように見えてしまいますが、きっちり日割り計算されているので 注意が必要です。

信託財産保留額

投資信託を解約する時に発生する手数料です。

投資信託を解約すると受託会社は現金を調達したり、ポートフォリオの組み換えなどを行うために費用が発生します。

その費用を投資信託に加入している投資家が支払うのは不公平であるため、解約者の負担になることが普通です。

この手数料は解約時だけ支払うコストです。

信託財産留保額の相場は、解約時の投資信託価格の0.1〜0.5%前後となっています。

一定期間、投資信託を保有することで、解約時の手数料を無料にしているものも比較的多いようです。

デメリット(リスク)②:価格変動のリスク

元本割れのリスク

投資信託はどれくらい安全?

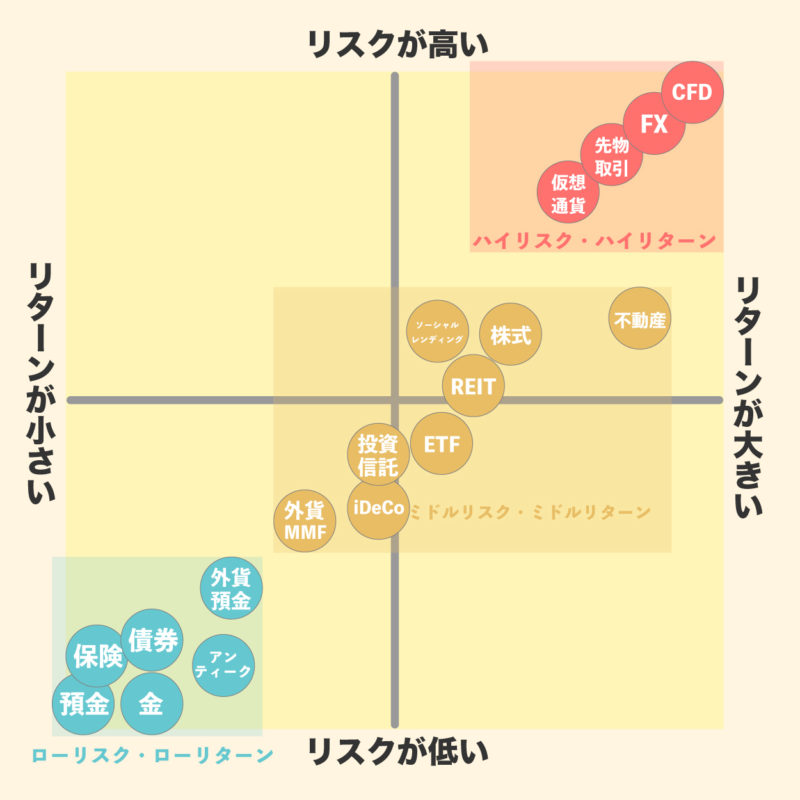

こちらは資産運用の種類ごとの「リスクとリターン」の分布を示しています。

投資信託は安全だと思われがちですが、元本保証のない「ミドルリスク・ミドルリターン」の投資に属しています。

どれだけ投資の専門家であるファンドマネージャーが運用していると言っても、運用状況によっては元本割れする可能性も十分にあります。

ファンドマネージャーなら大丈夫じゃないの?

こういった疑問をお持ちかもしれませんが、投資の世界ではプロでも普通に負けたりします。

というのも、株式市場の取引の70%前後は機関投資家というプロ集団によるものです。

結局、株式市場はプロ同士が相手の裏をかいて利益を発生させる場所とも言えます。

そこで利益を出し続けることはプロでも困難です。

金利変動のリスク

債券を含んでいる投資信託は、金利の変動によって資産価値に影響を受けます。

債券とは?

債券は金利の変動によって債券価格と利回りが変化する金融商品です。

金利の変動が債券価値に最も影響を与えると言われています。

「政策金利」という言葉を聞いたことがあるかもしれませんが、国が景気をコントロールするために金利を上げたり下げたりしています。

- 金利が上がると債券利回りが上昇し、債券価格が下がる

- 金利が下がると債券利回りが下落し、債券価格が上がる

政策金利と市中の債券にはこういった関係があります。

極端な例ですが、例えば国債の利回りが3%まで上昇したのに、金融会社の債券利回りが2%ですと投資家は国債を買うはずです。

金融会社は投資家を呼び戻そうと、債券価格を安くして債券利回りを上昇させようとします。

こういった時に、価格変動リスクが発生します。

為替変動のリスク

海外の金融商品を含んだ投資信託は、為替の変動によって資産価値に影響を受けます。

ドル建て米国債の場合

アメリカ政府が発行する米国債について考えてみると、まず金利変動のリスクがあります。

更に、円とドルの為替相場の変動によって、円の価値が変動します。

為替リスクは国の組み合わせによっても大きく異なります。

経済状況や政治情勢が不安定な国では為替のアップダウンが激しい傾向にあるので注意が必要です。

投資信託はバランス型

ここまで投資信託の主なリスクを解説しました。

やっぱり投資信託にもデメリットがあるんだ…

と思われてしまった人向けに少しブレイクダウンです。

リスクがあると聞くと、投資信託の利用に不安を感じるかもしれません。

しかし、資産運用において効率的にお金を増やすためには、ある程度のリスクを取る必要があります。

投資信託は先ほどの分布図のおおよそ真ん中に位置している投資商品でして、リスクとリターンのバランスが良く取れているとも言えます。

効率的な資産運用の観点から考えれば、まず始めに検討するべき金融商品です。

投資の種類とリスク

投資の種類やリスクについて更に知りたい場合は「資産運用の種類とは?初心者も押さえておきたい18種類の投資方法を解説」の記事をどうぞ。

投資信託のデメリットの対策方法

それぞれのデメリットに対する効果的なアプローチ方法を解説していきます。

手数料の対策

投資信託で発生する3つの手数料をできるだけ安くすることが重要です。

一部手数料無料の投資信託

販売手数料と信託財産留保額が無料の投資信託を検討することをおすすめします。

販売手数料が不要なノーロード型投資信託を多く提供している販売会社を利用すると良いでしょう。

手数料を比較

信託報酬や監査報酬は必ず発生する費用です。

投資信託のサービス内容は同じなのに、販売会社によって手数料が異なる場合が散見されます。

特にこの2つの手数料は長期間の運用において、大きなコストになります。

数%の違いが投資パフォーマンスに大きな影響を与えますので事前に確認するべきです。

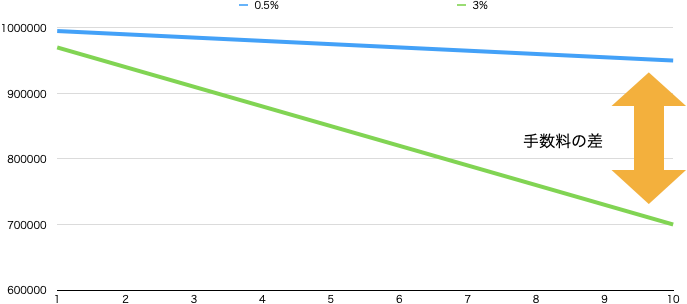

手数料の差とは?

運用損益は一切考慮せずに100万円を投資信託で運用したとしましょう。

信託報酬と監査報酬が0.5%と3%の投資信託を10年間運用すると、ご覧のように25万円前後の手数料の差が発生します。

手数料が3%の投資信託は、最初からパフォーマンスが低くなりやすい可能性があるということです。

投資信託の手数料の目安

投資信託を選ぶときの手数料のおおよその目安です。

| 手数料 | 相場 | 最安値 |

|---|---|---|

| 販売買付手数料 | 投資信託の購入価格の1〜3% | 無料〜1.5% |

| 信託報酬 監査報酬 | 純資産総額の月額の0.5〜1.5% | 0.5〜1.5% |

| 信託財産留保額 | 解約時の0.1%〜3% | 無料〜1% |

手数料のポイントは「同じサービスで手数料に違いがある」投資信託を見極めることです。

ただし、手数料だけにフォーカスして投資信託を選ぶのは危険です。

あまりに手数料が安い投資信託はそもそも人気が無く、投資家の集まりが悪い場合もあります。

価格変動の対策

価格変動リスクを最小限にする工夫は3つあります。

少額で積立投資する

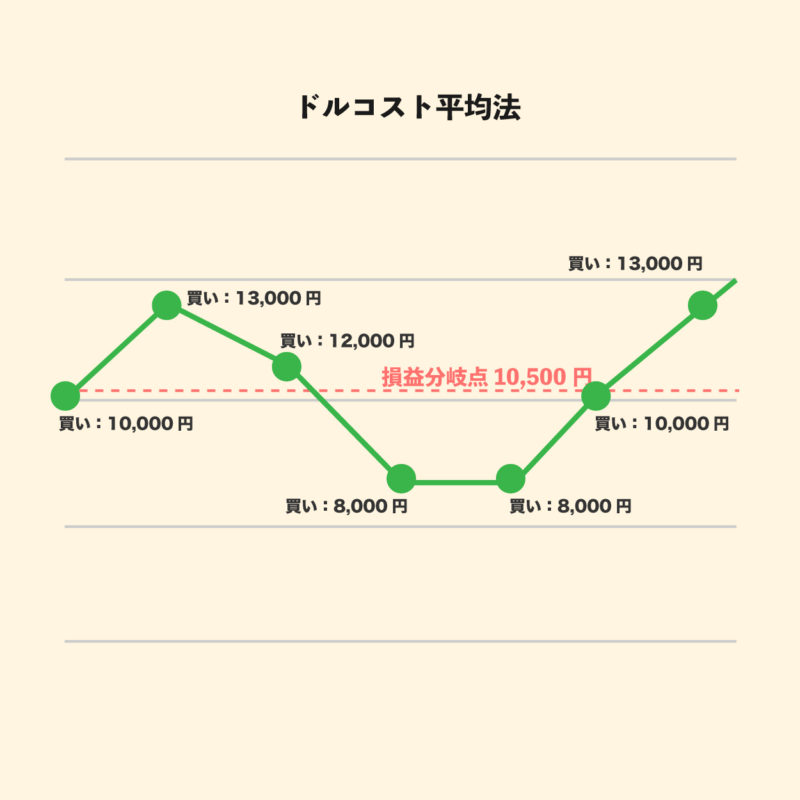

一定の間隔で同じ金融商品を購入すると、価格変動に対して強いポートフォリオを組むことが出来るとされています。

これは「ドルコスト平均法」と呼ばれています。

積立期間が長くなるほど取得単価が平準化していき、結果的に評価損益の価格変動が安定する考え方です。

一定間隔で投資をすることで平均取得単価が損益分岐点になります。

この分岐点がその金融商品の本来のパフォーマンスに少しずつ近づいていきます。

少ない資金でも対応可能

資金が少なく積立投資するのは難しいと感じる人もいるかもしれません。

そういった人は必ずネット証券を利用して最低投資額を抑える工夫もしましょう。

▼こちらのネット証券は積立投資を月100円からできる投資信託を提供しています。

| 証券会社名 (URL) | 積立可能な 投資信託 | 最低積立金額 |

|---|---|---|

| SBI証券 | 2,500本 | 100円 |

| 楽天証券 | 2,500本 | 100円 |

| マネックス証券 | 1,100本 | 100円 |

| 松井証券 | 900本 | 100円 |

| auカブコム証券 | 1,110本 | 100円 |

| GMOクリック証券 | 110本 | 100円 |

| 岡三オンライン証券 | 500本 | 100円 |

分散投資

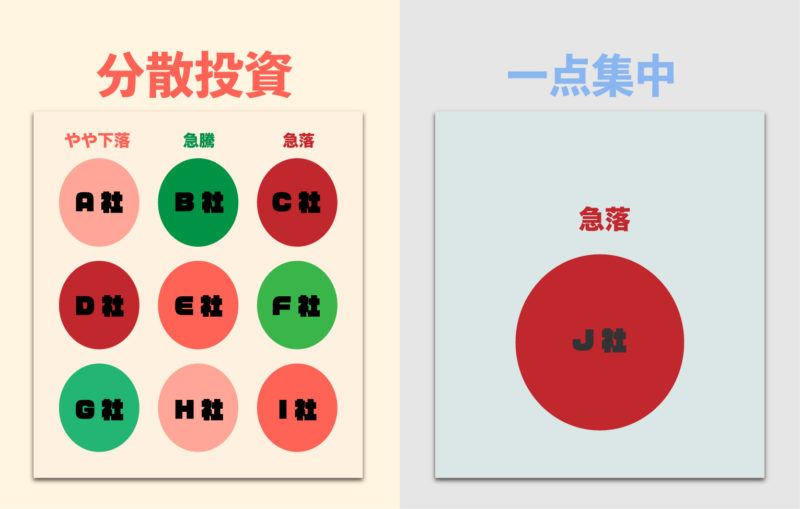

複数の金融商品に投資している投資信託を利用すれば、価格変動リスクを減らすことができます。

そのような投資信託に含まれる金融商品は、価値が急落するものもあれば、急上昇するものもあります。

すべての値動きの平均値が価格変動となるため、値動きが緩やかになりやすいと言えます。

資産を特定の投資商品に集中させない

もしもJ社のように価値が急落すると、J社に資産を集中させていた投資家は大きなダメージを負うことになります。

リターンも大きいですが、それ相応のリスクを抱えるのが一点集中の投資です。

投資信託のデメリットを更に減らす方法

ここまで投資信託のデメリットや解決策を解説してきました。

最後に確定拠出年金という資産運用サービスを利用して、投資信託のデメリットを更に減らす方法をお伝えします。

確定拠出年金(iDeCo)

確定拠出年金にはiDeCoや401kなどの資産運用サービスが存在しています。

これらのサービスのメリットは節税効果です。

確定拠出年金の主な節税効果

- 掛金が全額所得控除

- 運用益が非課税

- 受取時の控除

確定拠出年金を利用すると年間所得額を控除(減らす)できますので、節税に繋がります。

更に利益が発生した場合には、通常20%発生する税金の支払いが免除されます。

確定拠出年金は手数料も安い

iDeCoなら証券会社で様々なキャンペーンが実施されていまして、投資信託の手数料である「販売手数料」や「信託報酬・監査報酬」までも無料にしている場合があります。

余分なコストは減らすほど、資産運用のパフォーマンスが良くなりやすいです。

iDeCoが利用可能な証券会社

このあたりのネット証券ならiDeCoも利用できて、投資信託の保有本数も十分かと思われます。

確定拠出年金を利用していないと?

確定拠出年金を利用しないのは資産運用において非常に不利な立場になってしまいます。

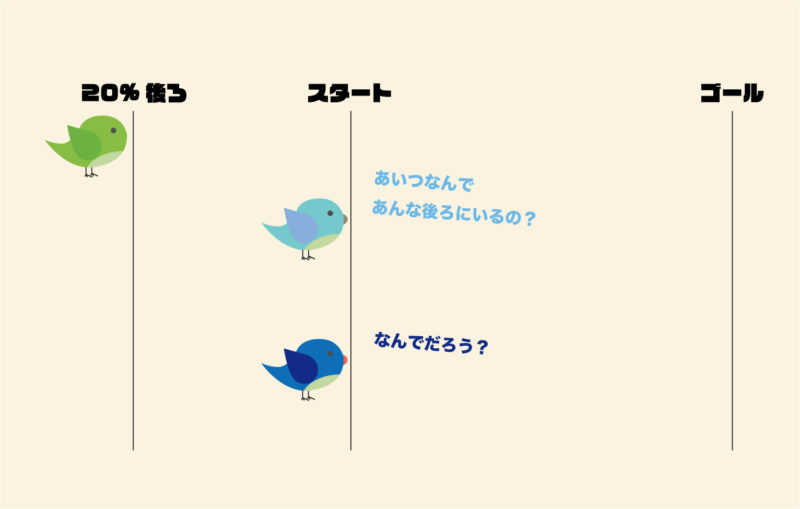

同じゴールを目指すとするなら、一人だけスタート地点が20%後ろにある状態と良く似ています。

逆に確定拠出年金を利用すれば、他の人より20%進んだ状態で資産運用を始めることができます。

まとめ

投資信託のデメリットと対策方法についてまとめてみました。

万能そうに見える投資信託ですが、あまり注目されないデメリットがありますので資産運用を始める際には理解しておきたいポイントです。

それぞれの金融商品のリスクとリターンを理解することが、資産運用を安全に行う近い道だと思います。