個人投資家は常にカモになることを認識しよう

以前に、個人投資家がマーケットで常に負け続ける理由のひとつを説明しました。

前回はヘッジファンドによるレーティングを利用した、合法的な株価の下落(その反対も然り)についてお話をしましたが、何も個人投資家をカモにしているのは、ヘッジファンドばかりではありません。

私たち個人投資家は常に不安定で弱い立場でマーケットに参加し、時にヘッジファンドや証券会社からの恣意的な攻撃を受けることを再度認識しておくべきです。

SBI証券のSOR注文が問題に

株式の購入にSBI証券を使用している方はとても多いと思いますが、そのSBI証券が提供しているSOR注文が問題になっています。

SOR注文とは

SBI証券を利用してるけどSORなんて聞き覚えないなぁ

まずはSOR注文について解説しますね!

SBI証券を利用している人でもSORという言葉に聞き覚えがないという方もいるでしょう。

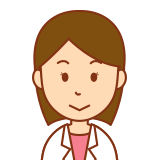

SOR(スマート・オーダー・ルーティング)[英語名:Smart Order Routing]は、株式の注文を行った際に複数の市場から最良の市場を選択する方法のことを言います。

通常、投資家が株式を購入する場合には、SBI証券を通じて、東証に発注することになります。

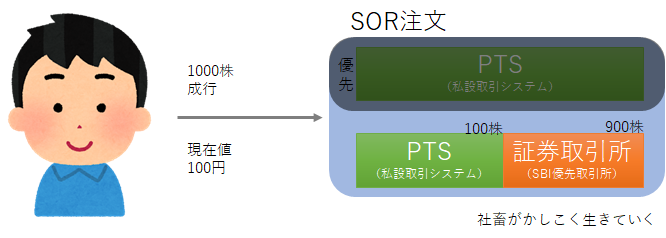

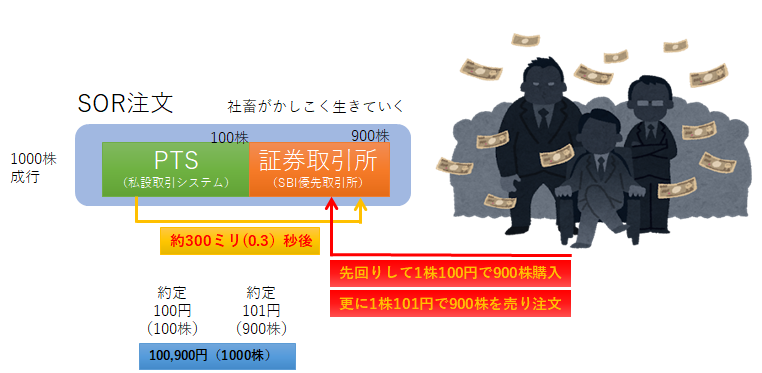

一方で、SBI証券はPTS(私設取引システム)を持っており、投資から株式購入のリクエストを受けると、証券取引所(東証)とPTSに同時に発注を行います。これをSOR注文と言います。

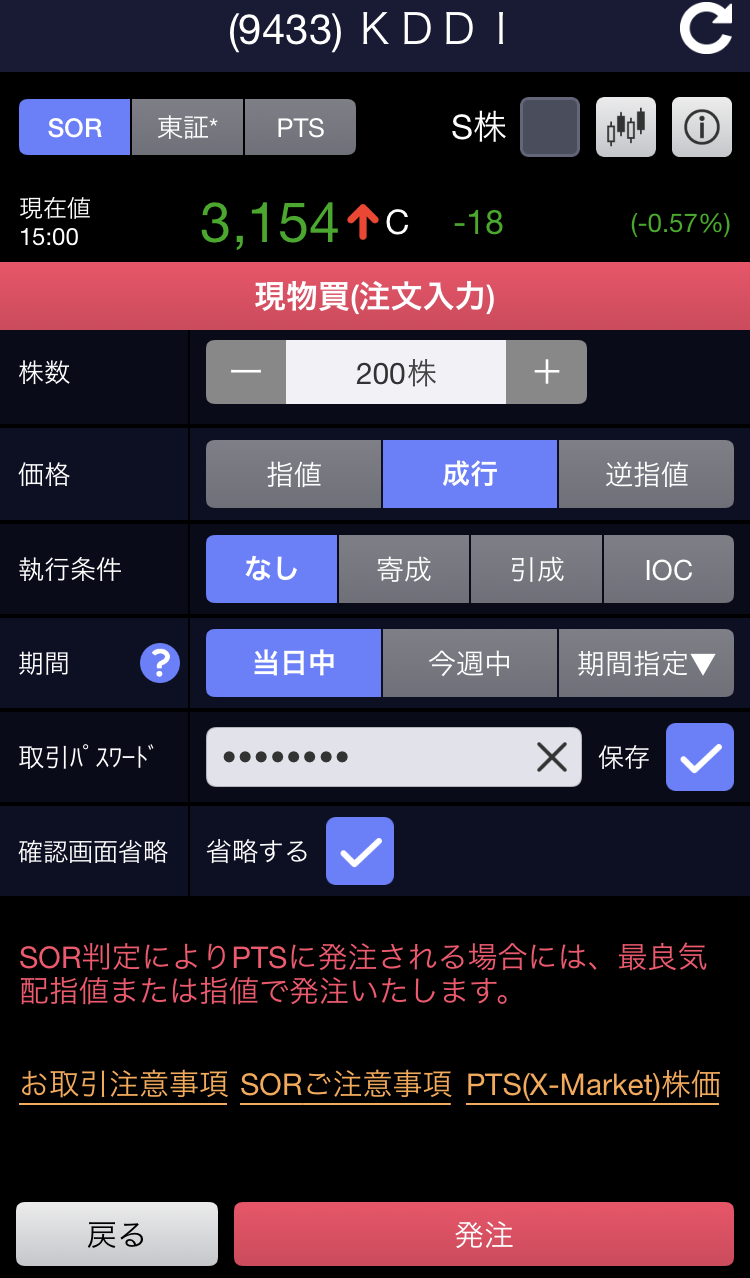

上のイラストの青色で囲った部分がSOR注文 赤色で囲った部分が通常注文です。

『私は通常の注文方法だから関係ない』と考えてしまいがちですが、SBI証券アプリで現物買を行うと、このSOR注文がデフォルト(初期設定)になっていることが分かります。

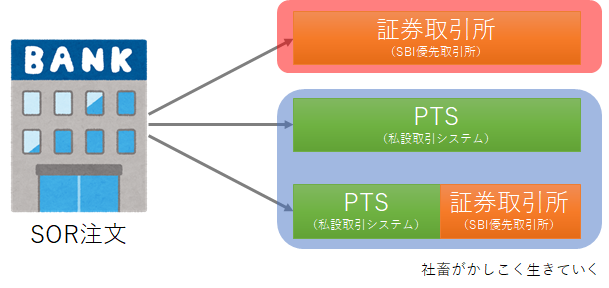

①PTS市場に十分な株式があるとき

SOR注文の場合には、PTS市場の株式が優先して約定されるようになっているようです。

上のイラストでは投資家の1000株の注文に対して、PTS市場に十分な株式が出回っており、すべてPTS市場で約定することを意味しています。

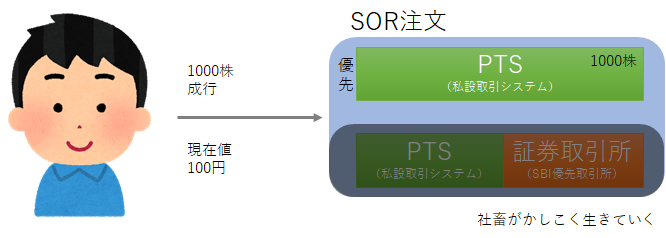

②PTS市場に十分な株式がないとき

上のイラストでは投資家の1000株の注文に対して、PTS市場では100株しか売りが出ておらず、残り900株は東証へ発注することを意味しています。

SOR注文についてはなんとなく理解できました!

どうして、この注文方法が個人投資家に不利に働くんですか?

それでは、ヘッジファンドがどのようにSOR注文を利用するか説明しますね

注文の時差を利用した高速取引

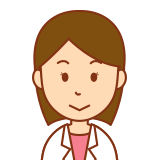

このSOR注文で問題になっていることは、②PTS市場に十分な株式がないときに東証へ発注を出すタイミングが約300ミリ秒遅延するということです。

ただか、0.3秒で何ができるのか疑問に思われるかもしれませんが、ヘッジファンドはHFT(ハイ・フリークエンシー・トレーディング)英語名[High Frequency Trading]という超高速取引システムを有しており、この僅かな時間に細かく利ざやを稼ぎ続けることが可能です。

ヘッジファンドはHFTシステムに加えて、証券会社に高い手数料を払うことと引き換えに、個人投資家の注文板情報を得ていると言われています。

上のイラストでは、個人投資家の1000株の成行買い注文後、PTSから東証へ発注先が変わるわずか約0.3秒の間に、ヘッジファンドがHFTシステムと注文板情報を利用して、『1株100円で900株買い注文▶1株101円で900株売り注文』を行う様子を表しています。

株式を購入する前から不利な条件になっているんですね・・・

すべてとは言いませんが、その可能性が高いです。

ただし、多くの個人投資家が問題視したことで、現在はこの遅延は解消されているようです。

SOR注文で不利な立場にならない方法

すでに、この遅延は解消されているようですが、それでも信用できないという方もおられるでしょう。

個人投資家としてできる対応方法をご紹介しておきます。

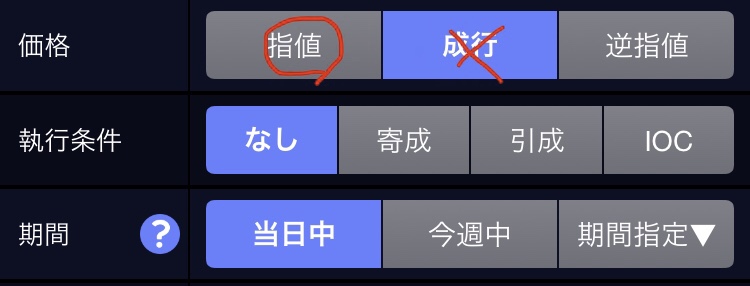

価格条件を指値か逆指値に設定する

このSOR注文の問題はすべて成行注文時に発生していたものです。

指値注文の場合にはヘッジファンドに入り込む余地を与えません。

デフォルトの注文方法を変更する

どうしても成行注文をしたい場合には、以下の内容を理解しておけば大丈夫です。

SBI証券のアプリではSOR注文がデフォルト(初期設定)になっています。

これを『東証』に変更すればSOR注文ではなくなります。

バイ・アンド・ホールドを徹底しよう

今回のSOR注文は、ヘッジファンドが高速取引によってわずかな利ざやを確実に稼ぐ方法に悪用されています。

個人投資家としても、株式の売買が多くなれば、ヘッジファンドのカモになる確率が上昇してしまいます。

不要不急の短期売買をできる限り減らして、バイ・アンド・ホールドの投資戦略を着実に行うことで、この手の罠を回避できる可能性が高まるものと考えます。