ドルコスト平均法が気になる人

「長期投資の戦術としてドルコスト平均法が有効だと聞いた!これから投資に取り入れたいけど、果たして始めるベストタイミングはあるのかな?」

このような疑問を解決します。

みなさん、こんにちは。IF30のほろほろ(@investfrom30)です。

ドルコスト平均法という投資戦略を知ったとき「こんな賢い方法があるんだ!」と関心しました。

長期投資をやっている私としては、絶対に必要な知識だと思って勉強したことを覚えています。

ドルコスト平均法はいつでもスタートできて、初心者でも投資のリスクを減らす方法として有名です。

しかし、ドルコスト平均法を利用するベストタイミングがあることはあまり知られていません。

長期投資による資産運用で人生を豊かにすることをメディアミッションにしているIF30としては、ドルコスト平均法を利用するタイミングを明確に伝える必要があると思っています。

これから投資で安定収益を目指したい人は、ドルコスト平均法を理解すると良いかと思いますよ!

この記事の内容

- ドルコスト平均法とは?

- ドルコスト平均法を使うタイミング

- ドルコスト平均法は上限ラインを決めるのもアリ

ドルコスト平均法とは?

まず「ドルコスト平均法とは一体なに?」と感じている人のために簡単な説明をしておきます。

ドルコスト平均法とは

- 一定の銘柄を対象にして

- 一定の期間に

- 一定の間隔で

- 一定の資金を投資すること

という感じで、規則性を持ちながら投資を継続する手法です。

ドルコスト平均法をやる価値は?

と思われるかもしれませんので、ここを解説していきます。

投資をやるということは、投資した商品の値動きに巻き込まれることを意味しています。

上がれば嬉しい!下がれば悲しい… と投資家が一喜一憂する原因がこの値動きです。

参加しているプレーヤーが多い株式投資なんかであれば、この値動きは顕著に出てきます。

この時にドルコスト平均法を活用する最大の理由は、購入単価を平準化するためです。

ドルコスト平均法は購入単価を平均に近づける

普段の買い物を例にして考えてみます。

例えば、「りんご」を2つ用意する必要があるとしましょう。

あるスーパーマーケットでの価格設定はご覧のとおりでした。

- 1日目:100円

- 2日目:50円(セール)

▼

- 1日目に2つのりんごを購入:購入単価は100円(200÷2)

- 2日にそれぞれ分けて購入:購入単価は75円(150÷2)

まとめ買いをしなかったことで、りんご1つにつき25円を節約できました!

ドルコスト平均法が購入単価を抑えるのに役立つ場合があるというのは、まさにこれです。

実際の値動きで確認しよう

実践的な具体例で説明しますね!

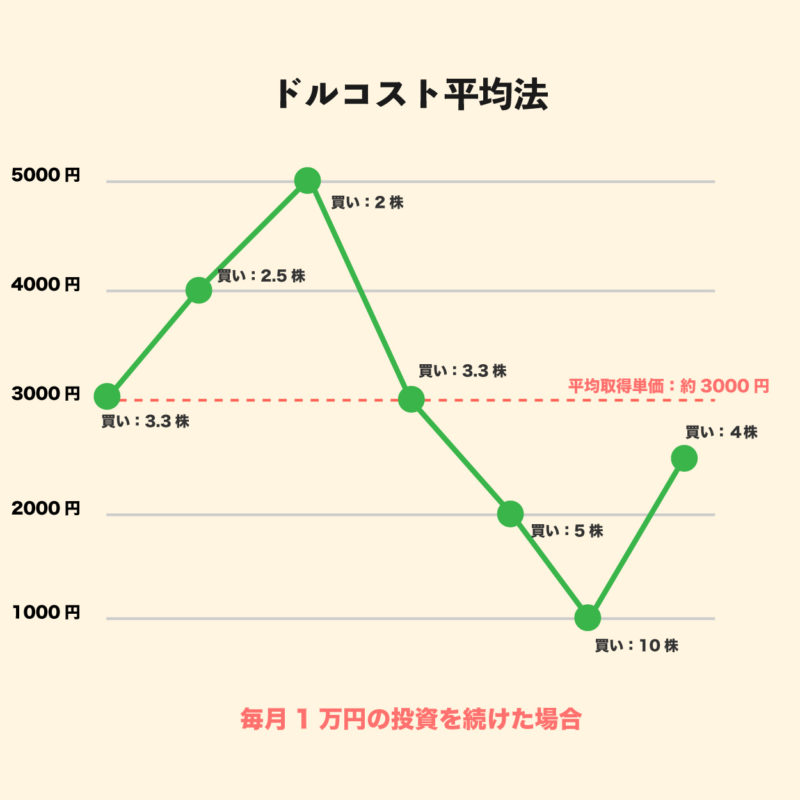

例えば、毎月1万円を投資するケースで考えてみましょう。

グラフでは7ヶ月続けて同じ銘柄に投資したことを示しています。

- 3000円:3.3株

- 4000円:2.5株

- 5000円:2株

- 3000円:3.3株

- 2000円:5株

- 1000円:10株

- 2500円:4株

▼

- 平均取得単価:3000円

ドルコスト平均法では1万円で「いくらで買えるか?」ではなく「どれだけ買えるか?」がポイントになります。

値動きに合わせて購入できる株数が変わってくるんです。

このドルコスト平均法によって得られた平均取得単価は約3000円。

このケースでは一番最初の投資価格が平均取得単価になっていることが分かります。

投資家からすると7ヶ月目の投資成績はプラスマイナス0です。

7ヶ月目の株価が2500円ですので、見かけは500円の損失ですがドルコスト平均法を活用することで損失を免れたとも言えます。

ドルコスト平均法の基本的な考えはお分かりになりましたか?

ドルコスト平均法ににおすすめの証券会社

こちらの証券会社の手数料が安いのでおすすめです。

ドルコスト平均法を使うタイミング

ドルコスト平均法はたしかに優秀な投資手法なのですが、始めるタイミングがそこそこ重要です。

結論から言いますと、ベストタイミングは『値動きが激しい時期』です。

不安定な時期にドルコスト平均法はより機能する!

専門用語では『ボラティリティが高い』という言い方をします。

なんで、わざわざ不安定なときに投資するの?

と思われるかもしれませんね。

先日、私がしたツイートを見ていただくと理由が分かりますよ。

積立投資(ドルコスト平均法)がもっとも有効なのは、相場が大きく荒れているときです。

— ほろほろ@投資と英語 (@investfrom30) December 6, 2020

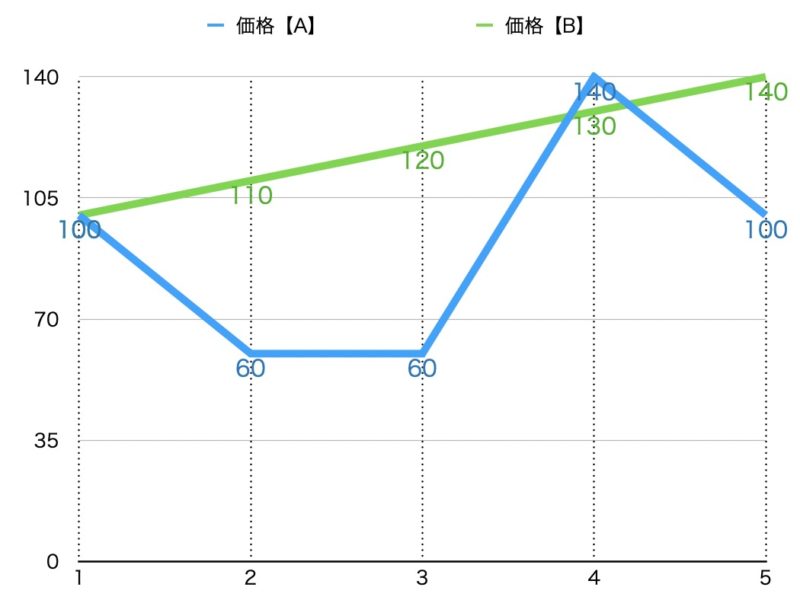

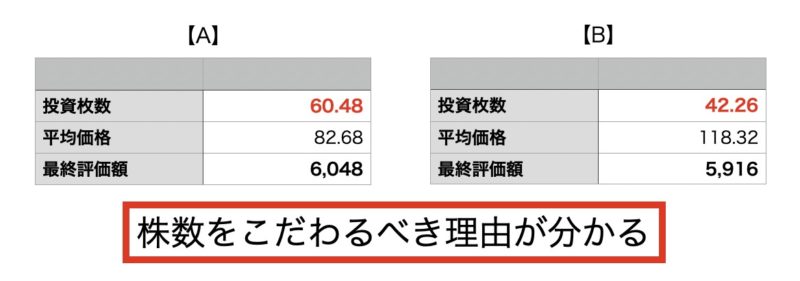

【A】荒れたけど5年後に投資価格に戻るケース

【B】継続して段階的に10%ずつ上昇するケース

多くの投資家は【B】の相場を好みますが、私は【A】で勝負したいです。理由は株価ではなく株数で考えて投資するから pic.twitter.com/c2JhsdIaQY

積立投資(ドルコスト平均法)がもっとも有効なのは、相場が大きく荒れているときです。

【A】荒れたけど5年後に投資価格に戻るケース

【B】継続して段階的に10%ずつ上昇するケース

多くの投資家は【B】の相場を好みますが、私は【A】で勝負したいです。理由は株価ではなく株数で考えて投資するから

このグラフだけ見せると、上昇を続ける【B】を選ぶ人が多いはず。

そういった場合は『株価』しか見えていません。

投資では『株数』を考えることも重要です。

乱高下が激しい場合には、下落局面でより多くの株数を増やせます。

継続的に株価が上がる相場では、購入できる株数はどんどん目減りします。

ドルコスト平均法は、値動きが激しい不安定な時期に投資家にメリットを与え、安定した上昇相場では逆にデメリットになる可能性があります。

もちろん始めるタイミングは人それぞれですが、わざわざ値上がりが続く上昇相場で無計画にドルコスト平均法を取り入れる価値はあまりありません。

不安定な時期ってどう判断するの?

このような疑問を感じるかもしれません。

一番簡単な方法はVIX指数を見ることです。

投資家の不安心理が高まると、このVIX指数が急激に上がります。

このいった時期には一括投資ではなく、コツコツと資金を分散させる方がリスクを減らせます。

「VIX指数とは?株価急落時によく聞く恐怖指数についてサクッと解説します」という記事で詳しく解説していますので良ければどうぞ。

ドルコスト平均法は上限ラインを決めるのもアリ

投資の勉強をしていると、必ずどこかでドルコスト平均法を目にするはずです。

活用するタイミングは非常に重要ですので、現在の市場トレンドがどのようになっているのか理解することから始めましょう。

とはいえ、ずっと投資を待っていると『機会損失』が発生することもあります。

得られるはずだったリターンを逃すことになるため、慎重になりすぎるのも微妙です。

そういった中で具体的なやり方を解説していきます。

もっともシンプルな方法

ドルコスト平均法は証券会社の積立投資サービスでやるのが一番簡単です。

このあたりの証券会社なら、手数料も安いのでおすすめです。

自動で積立投資していくなら投資信託を選択しましょう。

投資信託の場合は投資タイミングの調整が難しいですが、配当を再投資してくれます。

投資家に対して払い戻しがないので、節税にも繋がりやすく長期的にはリターンが大きくなる可能性が高いでしょう。

- SBI・バンガード・S&P500(SBI証券で人気)

- eMAXISSlim米国株式(S&P500)(LINE証券と楽天証券で人気)

このあたりでドルコスト平均法を活用しながら資産運用している人が多いです。

私もこれが一番シンプルだと思います。

自分でコントロールする方法

一方で、ドルコスト平均法は証券会社のサービスを利用しなくても、自分でできちゃいます。

メリットは、自分の判断で『押し目』を狙って追加投資できることです。

これによって平均取得単価をより効率的に下げることが可能だったりします。

例えば、毎月3万円をS&P500に連動するETFに積立投資するなら、自分の好きなタイミングで3万円購入し続けても、ドルコスト平均法は機能します。

私の場合はその月の『最高値』では投資しないというふうに決めています。

具体的にはS&P500などであれば、下落率が1~3%あったときに『押し目買い』するイメージです。

理由は冒頭にお伝えたしたとおり『株数』を増やすことにこだわっているからです。

自分でやるならETFが相性が良いですよ。

このあたりを活用している投資家が多いと思います。

(国内口座から投資可能)

- 【2558】MAXIS米国株式(S&P500)上場投信

- 【1557】SPDR S&P500 ETF

(海外口座から投資可能)

- 【VOO】バンガード S&P 500 ETF

今回はS&P500をメインに記載していますが、全市場型のインデックスファンドがシンプルで始めやすいと思います。なので日経平均のインデックスファンドでも大丈夫です。

これから投資を始めるなら、ドルコスト平均法を上手に活用することで、効率的な資産運用ができるようになります。

その時にぜひ、始めるタイミングや投資手法について考えるようにしてみてはどうでしょうか?