変更箇所は打ち消し線を表示します

最新の追記箇所は青字で表示します(記事の更新日)

現在、米国連邦準備理事会(FRB)では2020年3月から始まった金融緩和の手仕舞いを進めています。約1年9ヶ月ほど続いた米国中央銀行による金融相場が縮小されていきます。

目下の課題は2022年1月に記録した7.5%のインフレ率の解消です。アメリカのインフレ率は2022年4月は8.5%、5月に8.3%とピークを付けたと思われましたが、6月は8.6%を記録するなど物価上昇に歯止めがかからない展開です。

2022年末を目処に2%〜3%に戻すよう、FRBは様々な手段を取ると予想されます。

この記事では、現在進行系の金融市場の引き締めについて分かりやすく解説します。それに加えて過去のデータを見ながら投資ストラテジーを検討します。

そのためこの記事の内容はご覧のようにしました。

FRBの引き締めに関する情報は目まぐるしく変わっています。この記事も定期的に更新して軌跡を追いますが、ご自身でも最新情報のキャッチアップをお願いします。記事を更新するときにはツイッターかポストプライムでお知らせしますので、役立ちそうであればフォローしておいてください。

そもそも金融引締めの目的は?

FRBの引締め=『悪』ではありません。FRBが実施するテーパリングや利上げといった金融引締めは、経済成長をできるだけ継続することを目的に行われます。賃金上昇やインフレの行き過ぎによる経済の急ブレーキを避けるため、徐々にスピードを落としなが出来るだけ遠くに行くことを目指しています。

とはいえ、過去の金融引締めの局面を見ると、FRBが采配を間違えたタイミングではボラティリティが急上昇しています。FRBが経済コントロールに対して後手に回っている印象を与えていないかFOMCや議事録で丁寧に観察する必要があると思います。

この記事を書いている人

この記事を書いているIF30の管理人ほろほろ(@investfrom30)は投資歴13年です。

米国株、コモディティ、債券、仮想通貨を中心に長期投資と短期投資を分ける戦略で投資市場に参加しています。現在は約3,700万円を運用しています。

長年、米国の株式市場に参加してきた中で中央銀行(FRB)の動向には、特に注意を払いながら投資をしてきました。2021年後半からはFRBの決定が相場に大きな影響を与えるはずです。

これまでFRBをウォッチしてきた経験から、今年の金融引き締めに関してどのようなポイントを見るべきか解説します。

毎日のようにBloombergやWSJなどの投資の有力紙を平均10〜20記事を確認しており、重要なマーケット情報をツイッターやポストプライムで投稿しています。おかげさまで合わせて約3,000人からフォローされています。

投資初心者から中級者向けの失敗しないための投資ロードマップを作成しました。こちらの記事と合わせて活用下さい。

金融引き締めの3つの方法を理解する

FRBが実施している金融引締めは3つ

- テーパリング

- 利上げ

- バランスシートの縮小

テーパリング

FRBはこれまで米国債を月800億ドル、住宅ローン担保証券(MBS)を月400億ドル購入する量的緩和政策を進めていました。その購入金額を引き下げることをテーパリングと呼びます。

2021年11月のFOMCで毎月150億ドル(米国債100億ドル、MBS50億ドル)のテーパリングが発表されています。更に2022年1月から毎月300億ドル(米国債200億ドル、MBS100億ドル)に2倍のスピードに早めています。これにより2022年の3月にはテーパリングが終了する見込みですしました。

利上げ

市中金利であるフェデラルファンドレート(FFR)は2008年のリーマンショック時に低迷する経済を立て直す目的で、誘導目標を0.00〜0.25%にすることが決定していました。このFFRを上げることを利上げと呼びます。

経済状況が健全な国の中央銀行はインフレ率よりも少し高い政策金利を設定するはずですが、最近は低金利政策が常態化しています。高インフレ化では安いコストでお金を借りて、現物資産に代えると利ザヤが発生するため、投機的(スペキュレーション)な状態を誘発しやすいと言えます。

2022年3月5月のFOMCより0.25%〜0.50%刻みで年73回〜4回の利上げが行われることが決定しました。FOMC毎に利上げをするという憶測も出てい行います。この場合には今年は最大7回の利上げになります。

利上げ幅にも注目が必要です。現在は0.25%となっていますが、0.50%といった大きめの利上げによってインフレを抑えにいく可能性は十分あります。2月末にウクライナ情勢を受けたパウエル議長が、予定されている利上げ幅0.25%から変更しないことでマーケットに安心感を与えました。

2022年3月15日のFOMCにおいて、5月の消費者物価指数(CPI)次第では0.50%にするとのコメントが出ています。実際に2022年5月4日のFOMCでは、5月以降のFOMC毎に0.50%の利上げを行う予定となりました。

2022年5月のFOMCではインフレ退治のために、0.75%の利上げ憶測が急速に高まっていたため相対的にハト的な内容として市場には受け止められました。これを受けて当日の米国市場は後場に急騰しました。

6月、7月のFOMCでもおそらく0.50%の利上げとなる見込みですがは0.75%の利上げとなりました。7月はインフレ状況により0.75%〜1.00%の大幅利上げに踏み切る可能性はまだ捨てられていない状態です。

(2022年2月11日追記)

2022年2月10日に発表された1月の消費者物価指数は7.5%(コンセンサス予想7.3%)とハイパーインフレの様相を呈する数値でした。これにより次回3月のFOMCでは、利上げ幅を0.25%から0.50%に変更するアナウンスが発表される可能性が一段と高くなりました。

これを受けて米国債の長短金利差は一気にフラットニングしています。FFRに影響を受ける2年短期国債が急上昇したためです。

この状態のままインフレに影響を受ける長期国債の利回りが低下すると、逆イールドカーブが発生します。これは不況入りと見なされる可能性が高いです。こちらのチャートの0.000%がボーダーラインです。

バランスシートの縮小

FRBは銀行から米国債とMBSを購入することで、貸借対照表の資産の部を増やしてきました。その購入資金にあてる負債の部の準備資金も増加します。これが量的緩和政策によるバランスシート拡大の簡単な理解です。

短期国債が満期を迎える際に、FRBは財務省から償還金を受け取れます。その償還金を再投資しないことで、バランスシートの資産の部を減らすことができます。

この間にも財務省は新規国債を発行を続けます。民間銀行がFRBに預けている負債の部の準備資金を購入代金に充てることで、負債の部も減らすことができます。これがバランスシート縮小の簡単な説明になります。

ちなみに前回は2017年10月から2019年9月までバランスシートの縮小が実施されました。米国債を月300億ドル、MBSを月200億ドルとして上限額が設定されました。実施期間に計6,000億ドルがバランスシート上からキャッシュアウトされています。(最初の上限額は約9,000億ドルでしたので、それよりも少ない減少額になっています)

(2022年5月5日追記)2022年5月4日のFOMCでは2022年6月より米国財務省証券と住宅抵当証券(MBS)の縮小がスタートすることが明確となりました。7月までの3ヶ月間で徐々に増額していき、最終的に$95Bを減額します。これはコンセンサス予想と同値でした。

参考サイト:FRBのバランスシート縮小について基本的な仕組みを理解する

(2022年3月26日追記)

2022年3月のFOMCでは『利上げ』の途中でも、バランスシートの縮小を同時並行で行う用意がある旨のコメントが飛び出しています。

注意するポイント

これら3つの引き締めの中で利上げが一番大きなインパクトを与えやすいはずです。利上げの詳細な内容はまだ明らかになっていないため、足元は不安定なままです。

FOMCや議事録から考察されるスケジュール

テーパリング、利上げ、バランスシート縮小のスケジュールはFOMCや、その後に公表される議事録からヒントを得ることができます。

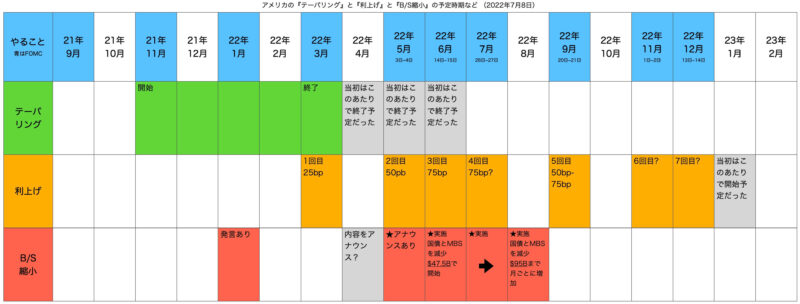

▼こちらは2022年7月13日の消費者物価指数(CPI)のデータから考察したスケジュールです。

6月の米国の消費者物価指数(CPI)は9.1%と市場の事前コンセンサス予想8.8%を上回る結果となりました。

これを受けて7月のFOMCでは75bpの利上げ、9月のFOMCでは75-100bpの利上げとなる見通しが濃厚になっています。

▼こちらは2022年7月8日の雇用統計データ発表後に考察したスケジュールです。

7月のFOMCでは50bpの利上げ予想が優勢でした。

しかし、雇用統計の内容(非農業部門:前月比37.2万人増、予想26.5万人増)がコンセンサス予想を上回る展開となっており、6月に続いて強気の75bpの利上げになる可能性が高まっています。

▼こちらは2022年5月のFOMCで発表された内容から考察したスケジュールです。

2022年5月からのFOMC毎の利上げ幅の変更、バランスシート縮小の開始時期とボリュームについて内容が出てきました。

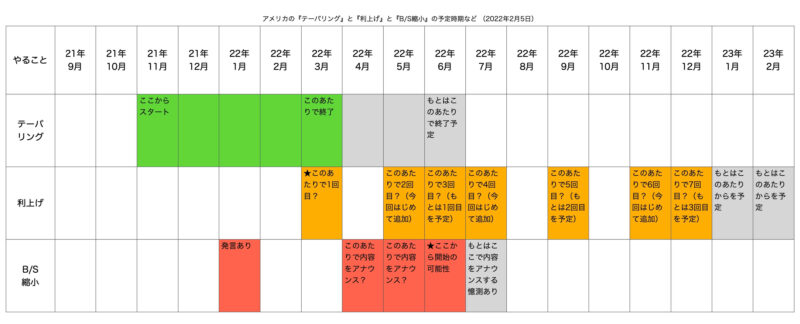

▼こちらは2022年1月のFOMC後の議事録から考察したスケジュールです。

パウエル議長は3月からの毎回のFOMCで利上げをすることを市場に打ち出す予定でしたが、前日の米国株が最大の値幅で荒れたためコメントを引っ込めました。そのため3月のFOMCで内容が急激に変わる可能性が出てきています。

▼こちらは2021年12月のFOMC後の議事録から考察したスケジュールです。

ここでも利上げ回数とスケジュールが大きく変わり、バランスシートの縮小に関する発言が垣間見えたことで市場が大きく荒れました。

参考記事:Fed Officials Stress Not Jamming Brakes on Economy as Hikes Loom(Bloomberg)2022/02/02

利上げ|ソフトランディングとハードランディング

3種類の金融引締めの中で市場への影響が大きいものは『利上げ』です。

そして、利上げは3つの手法に分類することができます。

- ソフトランディング

- ハードランディング

- ペンディング

ランディングとは目標値にどのように着地するかを示しています。

ソフトランディングは利上げ期間を直接延長したり、毎回のFOMCで利上げ発表をしないことで自然と利上げ速度を緩める方法です。

ハードランディングは利上げ期間を直接短くしたり、毎回のFOMCで利上げ発表をすることで自然と利上げ速度を早める方法です。

その他に予定されていた利上げ期間中に『利上げ中止』を発表してペンディングする方法があります。

2022年3月から始まる利上げは『ハードランディング』であることを理解しておくべきです。

ソフトランディング中は株価への影響は限定的です。一方でハードランディング中の株価はマイナスパフォーマンスになりやすいことは歴史から学ぶことができます。

ハードランディングの利上げ後に1年〜2年の経済成長(各種経済指標)は、ソフトランディングに比べて悪いというデータも出ています。

前回のテーパリングと利上げで米国株はどうなった?

米国株にとってテーパリングや利上げといった金融引き締めは、今回が初めてのケースではありません。必ず当てはまる訳ではありませんが、過去の動向を把握しておきます。

とはいえ、前回2015年の利上げは『ソフトランディング』であることを考慮しておく必要はあります。

前回は2013年5月に当時のFRB議長だったバーナンキ氏が市場の理解を得ないまま利上げを発言したことで大きな混乱を発生させました。いわゆるテーパータントラムというものです。その際に米国長期金利が急上昇を見せました。

その後、2014年1月から10月までにテーパリングが実施されました。この間、米国PMI(購買担当者景気指標)がピークを迎えます。金融引き締めは経済のピーク時に、経済成長をより引き伸ばすために行われることに起因します。引き締めによる先行きの不安から安全資産である米国債にマネーが集まり、利上げ目前に関わらず表面価格が上昇している様子も見て取れます。

幅広くエクスポージャーされた米国ETFのVTIも、年足で上昇が続いていることが確認できます。

変化はテーパリングが終了し、PMIがピークを打った翌年2015年12月の利上げごろと言えます。PMIが急落し2015年のVTIの年間パフォーマンスはマイナス4.5%になっています。

利上げの年だけを見ると、VTIなどの指数は良いパフォーマンスではありません。こちらの記事で紹介しているような、金融引き締めの局面でアウトパフォームしやすいETFか個別株にシフトをすることも検討するべきです。

とはいえ、前回の引き締めの前後でもVTIは長期目線では上昇傾向であったことは忘れてはいけません。長期投資の部分においては、あまり気にせず継続的に投資もできるかと思います。