確定拠出年金(iDeCo)などの「投資信託」の「利益が出る」仕組みを知りたい方向けです。

この記事では利益の鍵を握る「投資信託の基準価額」について初心者の方向けに分かりやすく解説していきます。

「基準価額とは?」確定拠出年金を始める前に知っておきたい「儲け」を出す仕組みを解説

企業型確定拠出年金やiDeCoの運用拡大が進むにつれて、サラリーマンでも個人事業主でも「資産運用は自分でやる」という時代がすぐそこまで来ています。

iDeCoは60歳になるまで積立金が引き出せない「長期投資」になります。一方で、定年後の資産形成を個人が行う代わりに投資額分を「所得控除」できる特典が与えられているのです。

確定拠出年金(iDeCo)で儲けが発生するパターンとしてはこういったものがあります。

- 基準価額の上昇による「値上がり益」

- 配当の受け取り

- 節税効果

今回は「基準価額の上昇」について解説を行っていきます。

「基準価額」とは?

基準価額の上昇によって利益が発生する仕組みを理解するためには、そもそも基準価額が何か知っておく必要があります。

SMBC日興証券では基準価額を以下のように定義しています。

基準価額とは、投資信託の値段のことで、多くは1口または1万口当たりの値段のことです。その投資信託が保有する株式や債券などの時価評価の総額に利息や配当金などの収入を加え、そこから運用コストを差し引いた金額を総口数で割って算出しています。

ここから分かることはざっくりこんな感じです。

- その時の基準価額が「購入金額」になる。

- 基準価額には「利息と配当金」を加算されている。

- 基準価額から「運用コスト」が引かれている。

つまり「購入金額」以下のように導き出されます。

「基準価額」+「利息または配当金」−「運用コスト」=「購入金額」

また、「基準価額」からそのファンドの「総資産総額」を計算することもできます

「基準価額」×「口数」=「純資産総額」

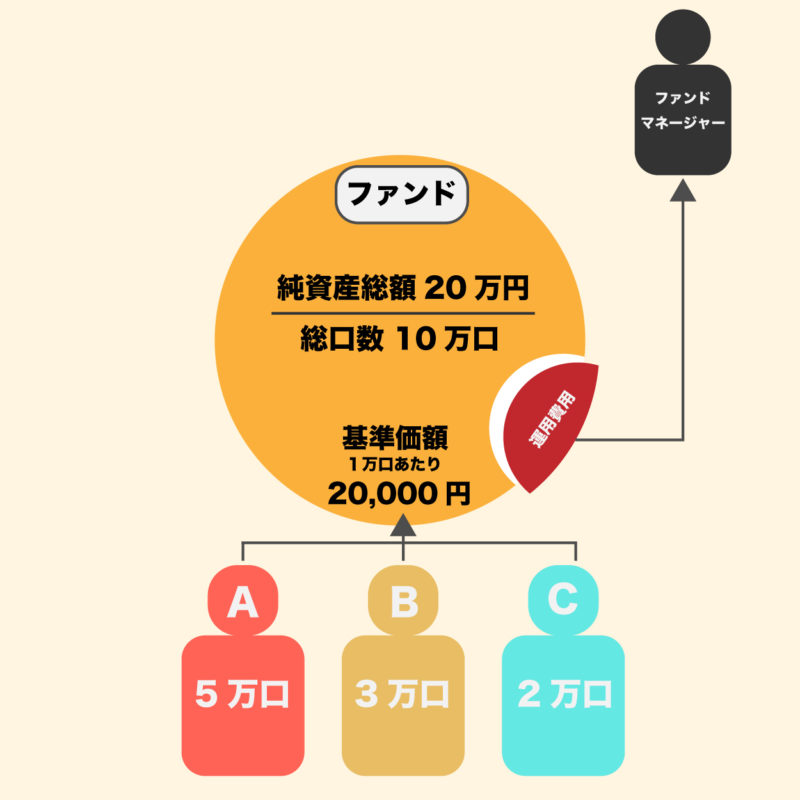

基準価額の決まり方

例えばこのようなファンドがあったとします。Aさん、Bさん、Cさんがそれぞれ5万口、3万口、2万口を保有した総口数10万口のファンドがあります。このファンドを運営するファンドマネージャーに支払う「運用費用」を差し引いた「純資産総額」が20万円だとすると、基準価額は1万口あたり20,000円になります。

この基準価額は多くのファンドで「一万口あたり」の金額が利用されます。

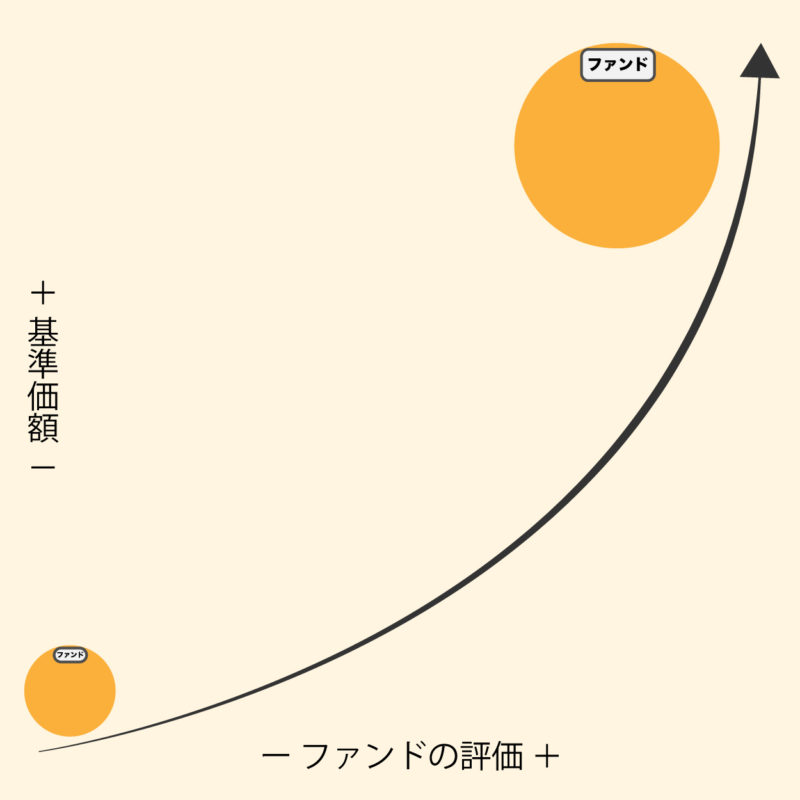

投資信託の評価

投資信託は「ファンドの価値」に対して基準価額が変わるという側面があります。「土地や建物」が相対的に評価される「不動産」に近いイメージです。

投資信託の評価方法で「基準価格(値=プライス)」と混同してしまうことがありますが、投資信託の場合はあくまでも「ファンドの資産価値(額=バリュー)」が投資家にとっての評価金額になるのです。

| 投資信託 | 株式投資 | |

| 評価方法 | 基準価額 | 株価 |

| 評価額の反映 | 遅延 | 即時 |

儲けのポイントは「基準価額より上か下か」

ここまで基準価額が「ファンドの評価」になることを説明しました。つまり、この評価の上げ下げが儲けが出るか出ないかの分岐点になります。

ファンドの評価が上がる → 基準価額が上がる

ファンドの評価が下がる → 基準価額が下がる

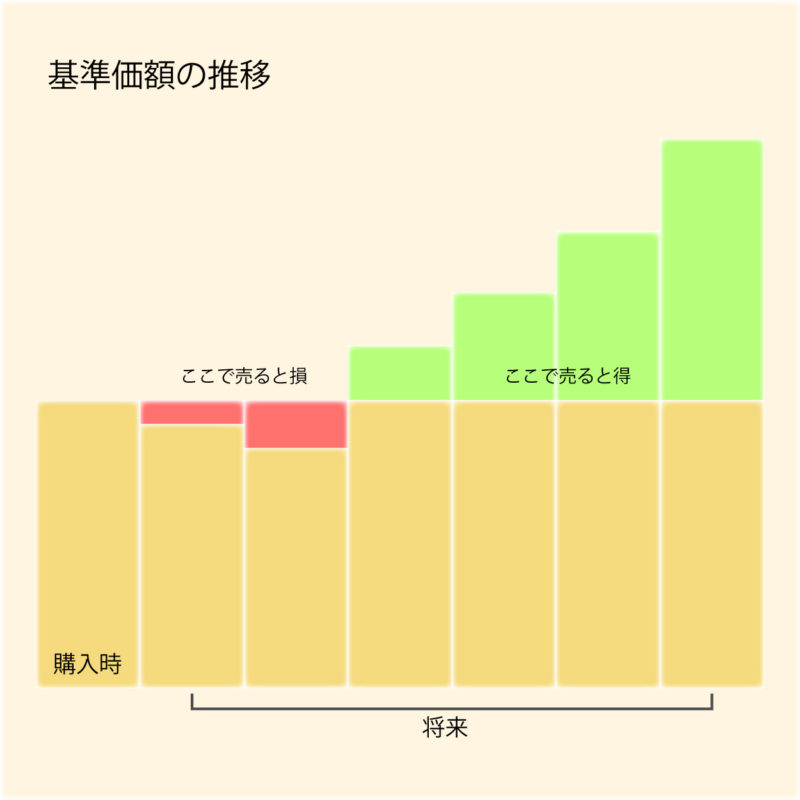

投資信託で儲けが出るタイミング

投資信託を利用して「儲けが出る」条件は以下のとおりです。

「将来の基準価額」が「購入時の基準価額」を上回る

投資信託もリスクのある金融商品であるため、必ず購入時の基準価額以上で売却できる保証はありません。投資信託は株式投資より安全というような風潮もありますが「プロのファンドマネージャー」が付いているというだけで「元本割れ」のリスクは株式投資と同程度と考えた方が良いかもしれません。

ということで、この反対の状態が「損が出る」条件になります。

基準価額の変動要因

基準価額に影響を与えるものに「上げ要因」と「下げ要因」があります。

これらの要因には以下のようなものがあります。

| ファンドが運用する株式の上昇 | 上げ要因 |

| ファンドが運用する株式の下落 | 下げ要因 |

| 配当の再投資 | 上げ要因 |

| 配当の支払い | 下げ要因 |

| 運用コストの支払い | 下げ要因 |

ファンドが運用する株式の株価の変動

例えば「日経平均株価の採用銘柄」に投資するファンドの場合には「日経平均の上昇」が上げ要因になります。

この時、ベンチャー企業が集う「マザーズ株価の採用銘柄」に投資するファンドでは日経平均の上昇は上げ要因になりません。

つまり、そのファンドが「何に投資しているか」が非常に重要だということです。

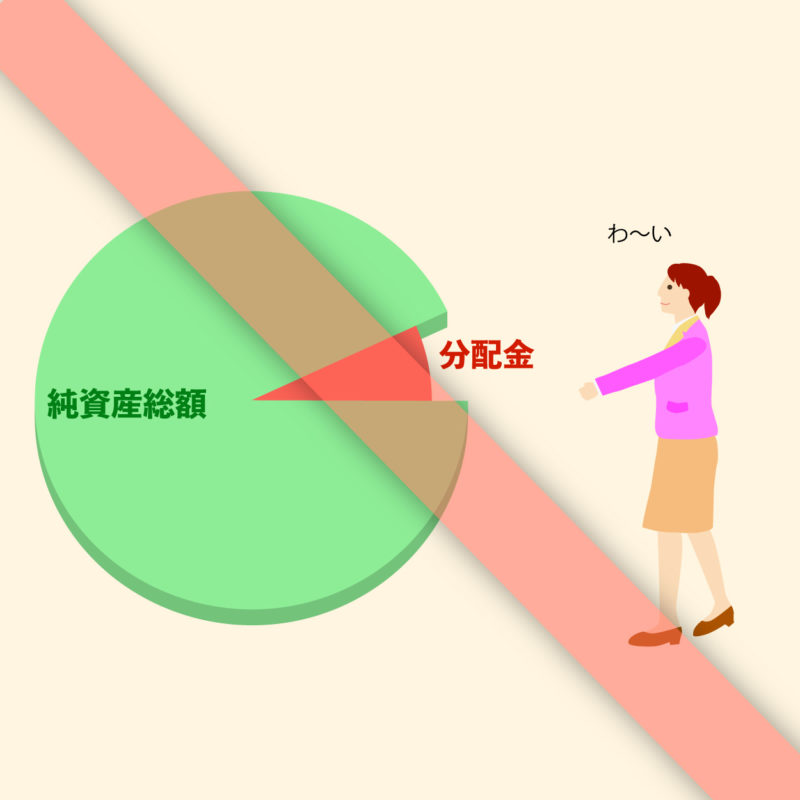

配当による変動

投資家としては定期的に配当が出るファンドを魅力的に見えますが、「配当支払い」は基準価額に対しては下げ要因になります。

一方で「配当の再投資」を行うファンドは「資産総額が増加」するため、基準価額に対して上げ要因になります。

投資信託の商品はどちらかと言えば配当を「再投資」するものが多いです。このファンドは配当がないからリターンが少ないと勘違いしてしまう人がいますが、それは大きな間違いです。実は基準価額を上げるための対応だったんですね。

投資信託については安易に配当に飛びつくと痛い目にあう可能性がありますので注意しましょう。

運用コストの支払い

「運用コスト」はファンドの資産から支払われることで、「資産総額が減少」するため、基準価額に対して下げ要因になります。

つまり、「運用コストが低い」ファンドを選ぶことも重要です。

基準価額が最大限に上昇する条件

これまでの説明から基準価額が「最も上昇しやすい条件」が見えてきます。

この3つの条件に近いものが「理想的なファンド」のイメージです。

基準価額の反映と確認方法

反映するタイミング

投資信託では「ファンドの資産価値」によって評価額が「1日1回」変動します。

これは「既存の投資家の利益保護」の観点から、こういった方法が取られています。

それぞれのファンドによって「反映時刻」が異なりますが、だいたい「当日21時〜翌日午前中」というパターンが多いようです。

確認方法

基準価額を確認するには、「証券会社のホームページ」にアクセスします。

また場合により「ファンドの公式サイト」の方が反映が早いことがあります。

※投資信託は「長期投資」が主な目的になるため、「日々の値動き」はあまり気にしない方が精神衛生上も良いと思います。

まとめ

投資信託の基準価額で利益が出る仕組みについて解説しました。

今回は最もシンプルな「差益」についての話でしたが、この他にも確定拠出年金(iDeCo)ならではの「節税」や「配当の受け取り」という方法で利益を出すことが可能です。

投資信託は基準価額という方法で評価額が計算されるため、株式投資より少しややこしく感じますね。

けれど、投資信託は企業型などサラリーマンやフリーランスの方が受けられる恩恵が株式投資よりも多くあったりします。一度、投資信託を初めてしまえば楽な運用ができますので、少しずつ理解されることをおすすめします。

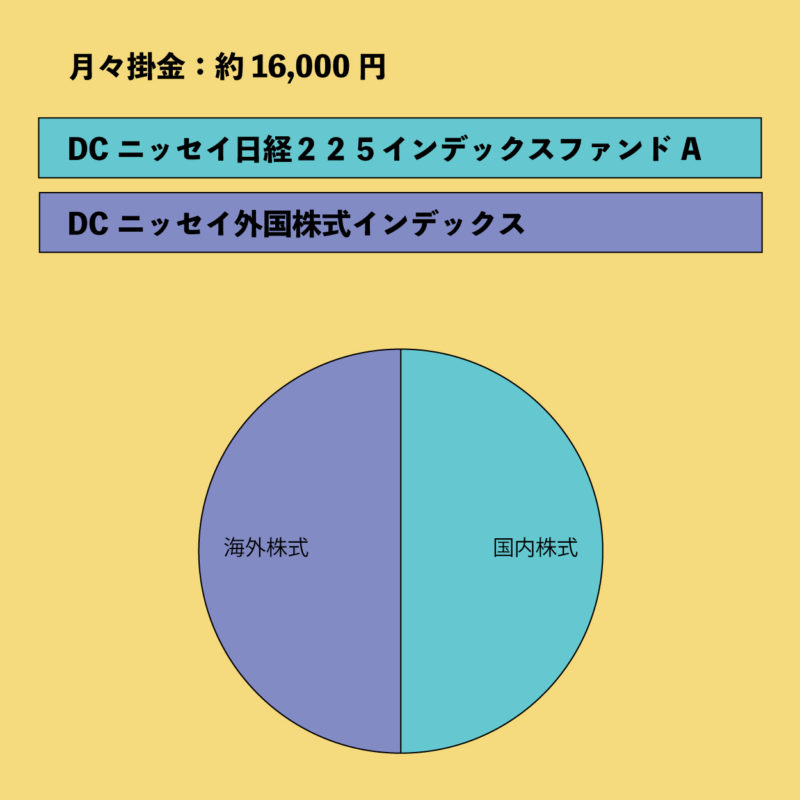

ちなみにですが、私もiDeCoをやっていてポートフォリオはこんな感じです。

それでは、またちょっとずつ投資信託の記事を投稿しますので、一緒に勉強していきましょう!