iDeCoのことが気になる人

「雑誌やテレビでiDeCoという言葉を良く目にするけど何のこと?投資や資産運用にiDeCoを使った方が良いって本当ですか?難しいことは苦手な僕だけど大丈夫?」

こういった疑問を解決します。

この記事の内容

- 確定拠出年金iDeCo(イデコ)の制度とは?

- iDeCoで資産運用を始めるには

- iDeCoの運用で必要な手数料(コスト)

- iDeCoのメリットとデメリット

- iDeCoとNISAの違い

- iDeCoをやるのにオススメの証券会社

この記事を読めば、iDeCoに関する基本情報が網羅的に理解できます。

確定拠出年金iDeCo(イデコ)の制度とは?

iDeCoとはイデコ・個人型確定拠出年金の総称で、自分で準備する年金の資産運用制度です。

国民年金や厚生年金と異なる点として、iDeCoに加入を希望する人だけ利用することができます。

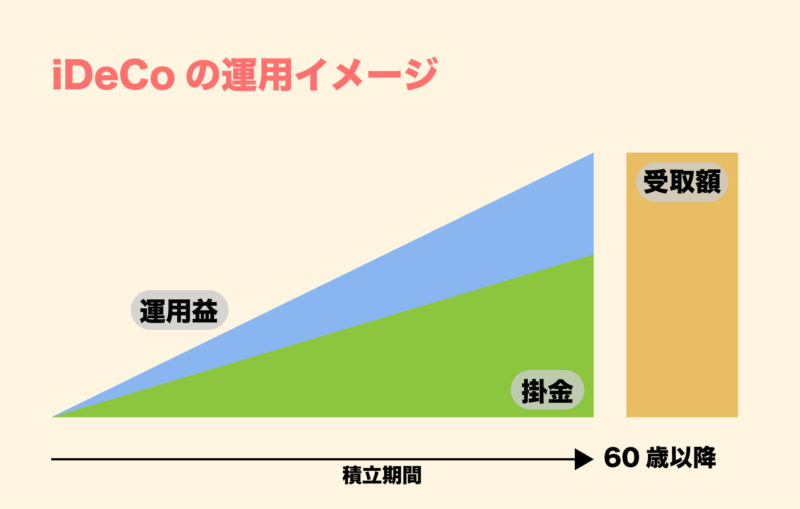

個人で積み立てた資金を60歳以降に受給する制度でして、運用成果は自己責任となりますが利用するメリットがいくつか用意されています。

iDeCoの加入対象

iDeCoの加入には一定の条件がありましたが、2017年の法改正後、20歳以上60歳未満の公務員、企業型確定拠出年金に加入している会社員、専業主婦といった幅広い人が利用可能になりました。

iDeCoを利用できない人

- 国民年金保険の納付免除を受けている人

- 農業者年金の加入者

- 企業型確定拠出年金で既にマッチング拠出している人

iDeCoの運用対象

iDeCo加入者は毎月5000円から自分で選んだ金融商品に積み立てしていきます。

金融商品は元本確保型と元本変動型の2つのグループに分かれています。

元本確保型

定期預金や保険といった、投資した資金(元本)の価値が保障される金融商品を投資対象にしているグループです。

非常に安全な投資方法と言えますが、得られるリターンは少ないという特徴があります。

元本変動型

投資した資金の価値が変動する金融商品を投資対象にしているグループです。

価格が変動する投資商品には投資信託があります。

運用次第では投資金額以上のお金を得られますが、反対に損失が発生することもあります。

損失と聞くと不安に感じるかもしれませんが、投資信託は元本変動型の投資商品の中でも比較的安全とされています。

投資信託が資産運用に有効な理由は「投資信託(投信)とは? 基本的な仕組みを解説」の記事で詳細を解説します。

| グループ | 投資商品 | 特徴 |

|---|---|---|

| 元本確保型 | 定期預金・保険 | 投資した資金は守られる リターンは少ない |

| 元本変動型 | 投資信託 | 投資した資金は変動する リターンが大きくなる可能性がある 元本割れして損することもある |

iDeCoの掛け金

iDeCoを利用するのに必要な掛け金は毎月5000円からです。

上限に関しては加入している国民年金の種類で異なります。

| 国民年金の種類 | 月額下限 | 月額上限 | 年間上限 |

|---|---|---|---|

| 国民年金1号 (自営業など) | 5,000円 | 68,000円 | 816,000円 |

| 国民年金2号 (会社員など) | 5,000円 | 23,000円 | 276,000円 |

| 会社員等 (企業型DCに加入) | 5,000円 | 20,000円 | 240,000円 |

| 会社員等 (確定給付年金に加入) | 5,000円 | 12,000円 | 144,000円 |

| 公務員 | 5,000円 | 12,000円 | 144,000円 |

| 国民年金3号 (専業主婦) | 5,000円 | 23,000円 | 276,000円 |

iDeCoの受給

受給年齢

個人型確定拠出年金iDeCo(イデコ)は原則として加入者が60歳以上になった時に受け取れます。

受給方法

iDeCoで準備した個人年金の受け取り方には3つの方法があります。

| 受け取り方法 | 内容 |

|---|---|

| 分割型 | 老齢年金と同じように5年以上20年以下の期間に分割して受け取る方法 |

| 一括型 | 老齢年金の一時金として一括で受け取る方法 |

| 併用型 | 分割型と一括型を併用して受け取る方法 |

iDeCo(イデコ)で資産運用のやり方

確定拠出年金iDeCo(イデコ)の始める手順

- ステップ1iDeCo専用口座の開設

証券会社や銀行でiDeCo専用口座を申込・開設します。

- ステップ2商品の選択

定期預金・保険・投資信託などから投資対象を選択します。

- ステップ3実際に運用

加入者が60歳になるまで毎月積み立てを続けます。

- ステップ4受給

加入者が60歳以降になったら、積み立てた個人年金を受給します。

少しざっくりしていますが、iDeCoの始め方から受給までのステップはこんな感じです。運用が開始できれば、後は毎月積み立てしていくだけですので、そこまで難しくありません。

口座開設については、利用するべき証券会社を後ほど紹介します。

iDeCo(イデコ)の運用で必要な手数料

iDeCoは複数の管理会社と運営組織が資産運用を行っています。

そのため、手数料を毎月支払う必要があります。

| 手数料の種類 | 費用 |

|---|---|

| ①国民年金連合会の手数料 | 105円 |

| ②事務委託金融機関の手数料 | 66円 |

| ③運営管理機関の手数料 | 無料〜700円前後 |

①と②はiDeCoを利用するなら共通で発生する費用です。

③については証券会社によって金額が異なる費用です。

サービス内容が同じであれば手数料が安い証券会社を選ぶようにしましょう。

iDeCo(イデコ)のメリット

資産運用をする人がiDeCoを利用するべき理由は、税金が安くなるメリットがあるからです。

iDeCoでは2つのタイミングで節税効果を得られます。

- 積立運用をしている時

- 儲けが出た時

運用することで節税効果がある

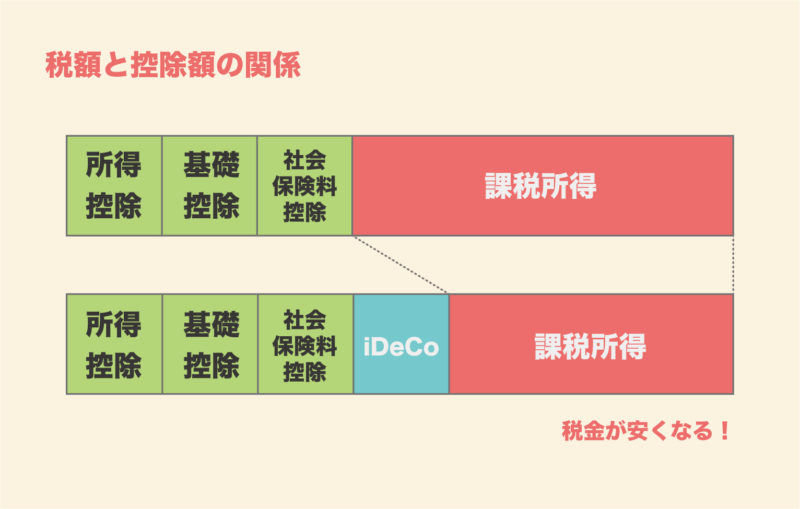

iDeCoは毎月5000円から積立を行いますが、運用資金の全額を所得控除の対象にすることができます。

たとえば、毎月1万円をiDeCoで運用する人は毎年12万円の所得控除を受けることができます。

所得控除とは?

皆さんが毎年納めている税金の決まり方をおさらいします。

納税義務のある「所得税」と「住民税」は、年収から控除金額を引いた「課税所得」によって決まります。

よって同じ年収の人でも控除金額が多い人ほど、収める税金は少なくなります。

iDeCoの運用資金はこの控除金額として扱われますので、節税効果が発生します。

この所得控除は毎年有効です。

資産運用で老後資金を貯めながら、更に節税できるのでiDeCoを使わないと非常に勿体ないです。

利益が非課税になる

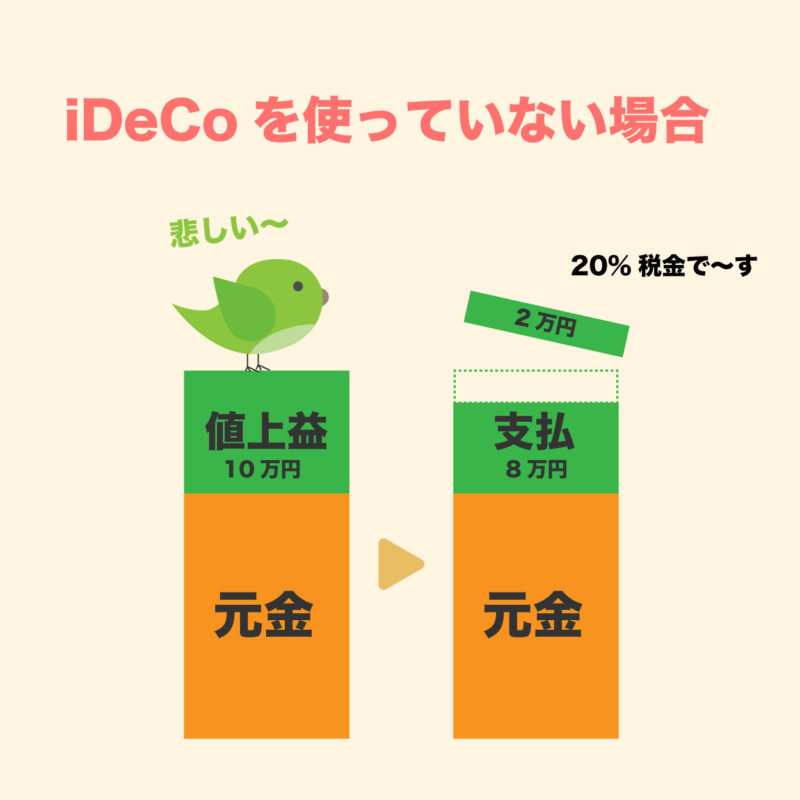

通常の投資や資産運用では、値上がり益や配当といった利益が発生すると20%の税金を支払う必要があります。

iDeCoで運用していて利益が発生しても、すべて非課税となります。

つまり、通常の投資と比べて20%もパフォーマンスが上昇するということです!

iDeCoを使わないと

iDeCoを利用せず資産運用している人は、常に20%のパフォーマンス低下を起こしているとも言えます。

たとえば、資産運用で10万円の利益が発生してもiDeCoを利用していない場合、20%にあたる2万円を税金として支払う必要があります。

リスクを負って投資をしたのに、税金を取られるなんて勿体ないです!

iDeCoのメリット

- 運用することで節税効果がある

- 利益が非課税になる

iDeCo(イデコ)のデメリット

メリットいっぱいのiDeCoですが、利用する前に知っておくべきデメリットもあります。

60歳まで引き出せない

iDeCoは老後資金の準備を目的にした資産運用制度です。

そのため加入者が60歳になるまで積み立てした資金を引き出すことができません。

「どうしてもiDeCoのお金を引き出したい!」ということもできません。

収入が不安定だったり、積み立て金額が多すぎるなどして資産運用が困難にならないよう計画が必要です。

投資と収入のバランスを事前に考えておくようにしましょう。

積み立てを停止することは可能です。

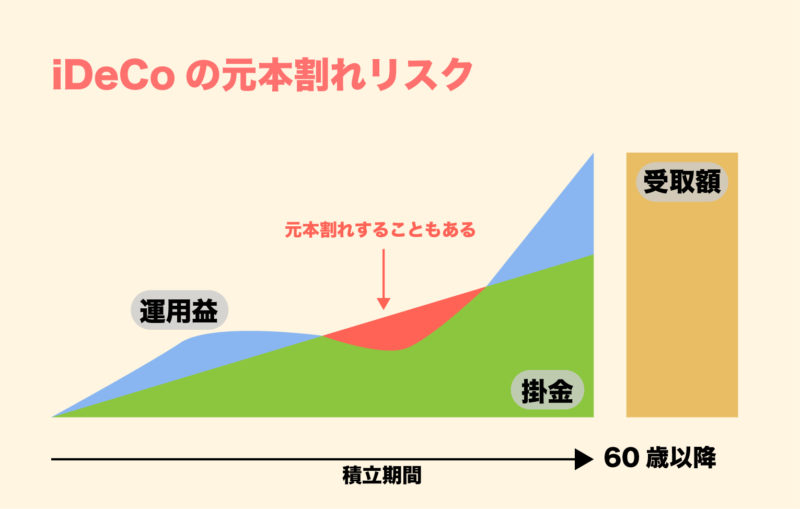

元本割れのリスクがある

元本変動型の金融商品を選択した場合は、元本割れのリスクが生じます。

運用状況によって掛金を下回る状態が発生することがあります。

受給するタイミングで元本割れしていると、トータルで損が発生することも考えれます。

リスクと聞くと元本変動型の運用に不安を感じてしまいそうです。

しかし、iDeCo利用者は「元本確保型」の金融商品を選ぶべきかと言えば、そうでもありません。

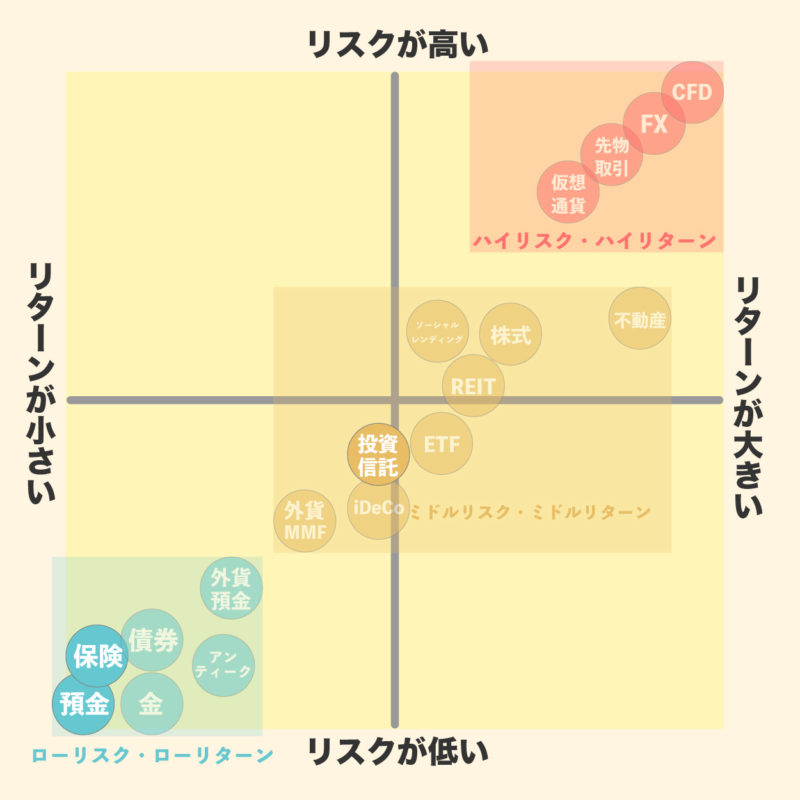

リスクとリターンのバランス

元本確保型の金融商品である「定期預金」と「保険」は安全ですが、その分リターンが低いという特徴があります。

反対に、元本変動型の「投資信託」はミドルリスク・ミドルリターンの投資商品です。

元本割れのリスクはありますが、大きなリターンを狙えるため資産運用の効率が上がりやすいとも言えます。

世の中の投資商品は18種類ほどありますが、iDeCo利用できるものは定期預金・保険・投資信託の3つです。

皆さんの性格やライフプランに合わせて、リスクとリターンのバランスを考える必要があります。

投資行動学の観点から言えることは長期的な積み立て投資をすることで、投資のリスクが大きく減少することが分かっています。

そのため、リスクのある投資商品でも比較的安全に資産運用できますが、タイミングによって損をすることも理解しておくべきです。

iDeCo口座の開設と管理に費用がかかる

iDeCoを利用するなら、証券会社や銀行でiDeCo専用口座を開設する必要があります。

専用口座の開設と維持に費用が発生します。

| 種類 | 費用 | タイミング |

|---|---|---|

| 開設手数料 | 3,000円前後 | 開設時のみ |

| 維持費(共通) | 171円 | 毎月 |

| 管理費 | 無料〜700円前後 | 毎月 |

コストを下げる工夫を!

この中で証券会社や銀行に支払う管理手数料は、契約する金融業者によって金額が大きく異なります。

銀行など窓口で申し込むと手数料は割高です。

ネット証券であればコストが安いですので、インターネット利用者はこちらを利用するべきです。

手数料無料のネット証券を後ほどご紹介します。

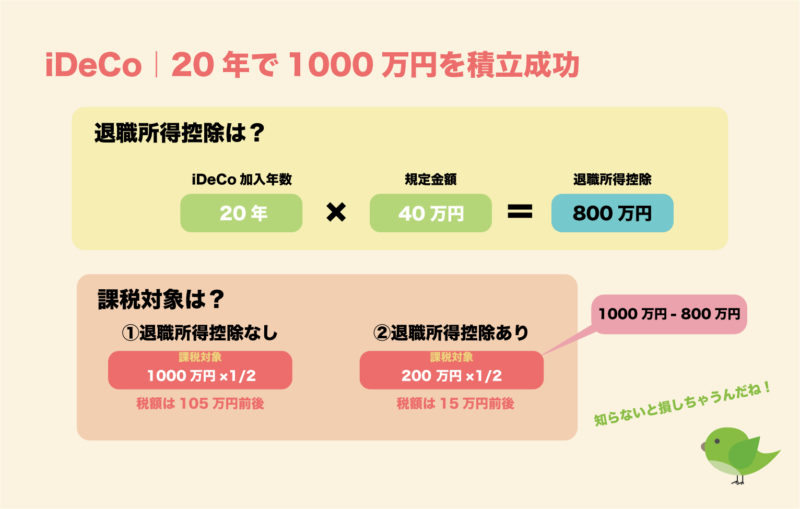

受給のタイミングで税金がかかる

iDeCoは運用中に発生した利益に関しては非課税です。

一方で、加入者が60歳以上になって積み立て金を受給するタイミングで税金が発生します。

受給金額に応じて所得税と住民税を支払う必要があります。

受給時にも節税する方法

退職所得控除

→ iDeCoの積立金を一括で受け取るときに一部控除できる制度

公的年金等控除

→ iDeCoの積立金を分割して受け取るときに一部控除できる制度

受給のタイミングでもiDeCo制度を上手に活用することで、より多くのお金を手元に残せます。

たとえば、iDeCoで20年運用して積み立てた1000万円を「一括」で受け取るケースで考えてみましょう。

退職所得控除を適用していない①では、積み立てた1000万円全額が課税対象になります。

一方で、退職所得控除を利用した②では1000万円から規定金額800万円を差し引いた200万円が課税対象となります。

手元に残る資金は①約895万円 ②約985万円と約90万円の差が発生します。

まとめ|iDeCoのデメリット

- 60歳まで引き出せない

- 元本割れのリスクがある

- iDeCo口座の開設と管理に費用がかかる

- 受給のタイミングで税金がかかる

iDeCo(イデコ)とNISA(ニーサ)の違い

iDeCoに興味がある人の中には「NISA(ニーサ)と何が違うの?」という疑問をお持ちの場合があるかもしれません。

それぞれの資産運用サービスの違い簡単に解説します。

2つの資産運用サービスの違い

iDeCoは老後資金をつくる

iDeCoは個人で老後資金を準備するための資産運用制度です。

そのため、超長期的な目線で投資を行うサービスです。

NISAは目的が利用者による

それに比べてNISAは、運用目的が利用者主体によって変わります。

つまり、短期的な投資や老後を見据えた長期的な投資どちらにも対応できます。

NISAには短期・中期投資に向いている「一般NISA」と長期投資に向いている「つみたてNISA」の2つがあります。

(厳密には未成年者用のジュニアNISAもあります)

iDeCoとNISAの早見表

iDeCoとNISAの違いを運用期間や節税効果でリストにまとめるとこんな感じになります。

| 項目 | 一般NISA | つみたてNISA | iDeCo |

|---|---|---|---|

| 運用期間 | 5年(最長10年) | 20年 | 加入から60歳まで (10年延長可能) |

| 運用商品 | 株式・投資信託・ETF・REIT | 金融庁指定の投資信託・ETF | 定期預金・保険・投資信託 |

| 投資限度額 | 年間120万円・最大600万円 | 年間40万円・最大800万円 | 公的年金の加入状況による 年間6〜80万円前後 |

| 売却 受給 | いつでも売却できる | いつでも売却できる | 原則60歳以降に受給 |

| 節税効果 | 売買益・配当が非課税 | 売買益・配当が非課税 | 掛金が全額所得控除 運用益が非課税 |

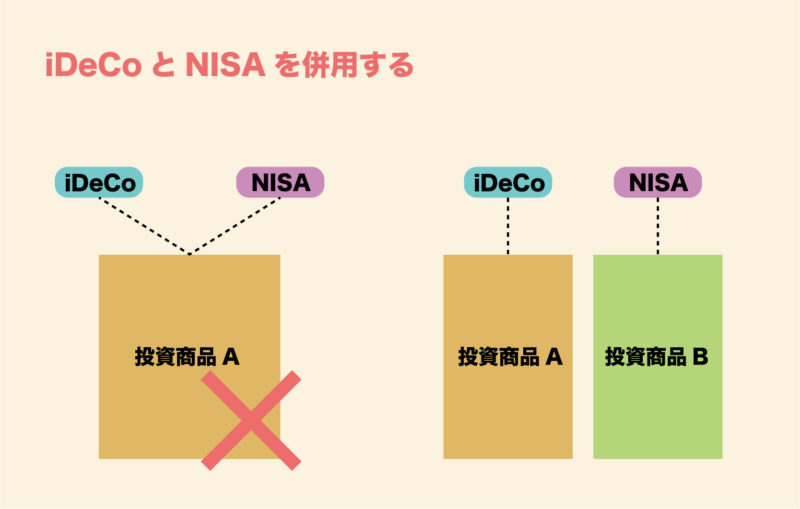

2つの資産運用サービスを併用するべき?

iDeCoとNISAは両方使った方が良いの?

そもそも併用って可能ですか?

当然ながらこういった疑問が出てくるはずです。

iDeCoとNISAは両方同時に利用できるお得な制度です。

そして、効率的に資産運用をしたいなら併用するようにしましょう。

よくある勘違い

「iDeCoで運用している投資商品に対してNISAを適用する」このような利用はできません。

iDeCoとNISAを併用する場合は、それぞれ投資商品を準備する必要があります。

iDeCoとNISAを併用するには投資資金がより必要になるデメリットはありますが、より節税効果の高い資産運用ができるようになります。

少額投資非課税制度(NISA)について詳しく知りたい方は「NISAで資産運用する方法 メリット・デメリットを解説!」をどうぞ。

iDeCo(イデコ)を始めるのにオススメの証券会社

iDeCoを利用するなら「コスト下げる工夫」が大切になります。現在、iDeCo利用者の共通費用は国民基金連合会と信託銀行に支払う171円です。

そのため、証券会社に支払う運営管理手数料を安く抑えることがポイントになってきます。

運営管理手数料が0円の証券会社

上記のネット証券なら運営管理手数料が無料です。

月額171円という最安値でiDeCoを利用できますので、口座開設がまだなら検討してみて下さい。

まとめ

iDeCoの基本的な仕組みをメリットとデメリットを考えながら解説しました。

これから投資や資産運用を始めたいという人はiDeCoを利用することで、簡単にパフォーマンスを上げることができます。

さらに毎月かかる手数料を減らす工夫をすれば、より資産運用の成功確率が上昇します。

iDeCoの活用を検討してみてはいかがでしょうか?

この記事の作成で参考にしたサイト