どうして株式投資をすると「自分の時だけ」いつも負けるのか疑問に感じている方向けです。

この記事では個人投資家をカモにしてお金儲けをしているヘッジファンドの手法の一つである「レーティングによる株価操作」について解説していきます。

個人投資家がファンドに勝つ方法は存在しない

個人投資家はマーケットの情報弱者なのか?

個人投資家が最初にも最後にも常敗する理由はなんなのでしょうか。

よく議論される理由に、個人投資家が最新情報を最後に受け取ってから株式の売買を開始するため、高値で掴み、安値で売るという銀行や機関投資家と逆の行動をしているというものがあります。

たしかに納得のいく説明ですが、私はこれを理由の一つだと考えています。

「情報伝達スピード」に関してはSNSや掲示板の普及により、受信者の努力次第で国内外から数時間で最新情報を得ることができる環境がすでに整ってきています。

ファンドや銀行と全く同じスピードではないものの、情報伝達の時間格差というものは年々無くなってきていると考えられます。

インターネット上にある特定のコミュニティでは個別銘柄の取引に関して疑義が生じた際に、盛んな事後検証がなされていますし、ファンドも昔ほど安易に「情報の時間的優位さ」を享受することはできなくなっています。

レーティングでリスクに晒される個人投資家

ファンドがどのようにレーティングを使用して個人投資家からお金を回収しているか解説していきます。

レーティング操作は結構昔からある古典的な手法なのですが、疑うことをせずに投資している個人投資家はものすごく踊らされることになってしまいます。

一言だけファンドの肩を持つなら、「彼らは自分たちが使えるツールをうまく利用して儲けている」ということです。

ただ、この手法で犠牲になるのは圧倒的に不利な立場で投資をしている個人投資家だということが問題なのです。

レーティング操作に違法性というのは存在せず、どちらかというと倫理観的な問題にあたります。

SUMCO(サムコ)で見るレーティング操作の事例

半導体用シリコンウェーハの製造メーカーであるSUMCO(サムコ)の事例を紹介します。

シリコンウェーハとは簡単に説明すれば半導体を製造する際に必要な材料のことです。中でもSUMCOは高純度シリコンウェーハに強みを持つトップ企業です。

半導体の販売数量は世界経済の先行きを示すとされていて、景気感に非常に敏感であると言われています。

同銘柄は米国内での半導体販売数の頭打ちが顕在化し始めた2018年1月下旬に3,345円の高値を更新後、下降トレンドとなっています。

個別銘柄の株価は数年先の悪材料さえも直近の株価に瞬く間に織り込むため、下降トレンド入りしたことも不思議ではありません。

ただ、同社のIR情報を確認するとシリコンウェーハの需要は逼迫状態にあり、主要取引先とは2-3年後の契約まで締結していたほどです。

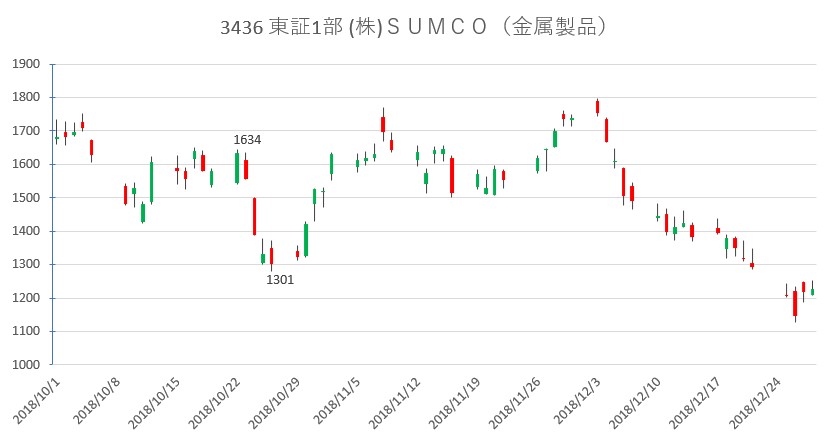

端を発し出来事は同年10月23日に起きました。

クレディ・スイスのレーティング格下げ判断がなされたのです。

日経電子版にある同社アナリストのレポートでは今後の半導体需要の世界的な落ち込みが示唆されており、非常に的を得た内容となっています。

レーティング:強気(Outperform)→中立(Neutral)

目標株価:3,530円→1,385円

差額として2,145円。

他のファンドによるレーティングに比べて格下げ金額の幅が大きすぎることが気になります。

当初の目標株価(3,530円)の設定を鑑みると、同社のレーティングの信憑性に疑義が生じかねないと言わざるを得ません。

こちらは同ファンドのSUMCOに対する売り買い注文をまとめた「機関空売り残高」です。

| 日付 | ファンド名 | % | 増減(%) | 株数 | 株数増減 |

|

| 2018/10/22 | CSS | 1.060 | +0.120 | 3,119,210 | +347,895 |

|

| 2018/10/23 | CSS | 1.110 | +0.050 | 3,271,410 | +152,200 | レーティング発表 |

| 2018/10/24 | CSS | 1.410 | +0.300 | 4,158,410 | +887,000 | 売り浴びせ? |

| 2018/10/25 | CSS | 0.770 | -0.640 | 2,272,410 | -1,886,000 | 買い戻し? |

レーティング前から空売り残数が増加していることは偶然なのでしょうか。

このレーティング後に株価は売り注文を集めたのですが、急降下中の10月24日には同ファンドより追加の売り注文がなされていることも分かります。これは売り浴びせの手法と近似しています。

機関投資家の売り注文は翌日にしか発表されないので、個人投資家はめちゃくちゃ不利ですね。

個人投資家として取るべき行動

冒頭にお伝えしたとおり、個人投資家がファンドに勝つ方法というのは存在しません。

知識・知恵・お金・人…これら全てにおいてファンドが圧倒的に有意な立場にいるのですが勝てるわけありませんね。

感覚で取引しないこと

疑うことをしないピュアな投資家はレーティングに一喜一憂して売買をしますが、そんなことを続けていたら「万年負け投資家」になってしいますよ。

レーティング操作は「感情を揺すぶる」投資心理に基づいて行われています。

今回のSUMCOの例では個人投資家の狼狽売りを狙っているのが明らかです。

もしも、冷静になり感覚で取引しなければファンドの餌食になることはなかったでしょう。

極論で言うと「何もしない」が最強

株式を購入したらそう簡単に手放さないことです。

だからこそ、購入前の事前調査が重要になるわけです。

ファンドが嫌がる最大の敵は「売買しない投資家」なのですよ!!

なので、極論「バイアンドホールド」が最強ということになります。

「えっ!?株価を気にせずいれるものなの?」と思われる方もいるでしょうから、良かったらこちらの記事を読んでみて下さい。参考になると思います。