この記事では、Invesco社のコモディティETFであるDBC(Invesco DB Commodity Index Tracking Fund)の基本的な情報を集約します。

また、DBCに関する以下の疑問を解決する内容になっています。

DBCに関する読者の疑問

- DBCはどこのネット証券で投資できる?

- DBCはどんなETFなの?

- DBCに投資する価値は?

一つずつ丁寧に解説していきます。

この記事を書いている人

この記事を書いているIF30の管理人ほろほろ(@investfrom30)は投資歴13年です。

米国株、コモディティ、債券、仮想通貨を中心に長期投資と短期投資を分ける戦略で投資市場に参加しています。現在は約4,200万円を運用しています。

毎日のようにBloombergやWSJなどの投資の有力紙を平均10〜20記事を確認しており、重要なマーケット情報をツイッターやポストプライムで投稿しています。おかげさまで合わせて約3,000人からフォローされています。

投資初心者から中級者向けの失敗しないための投資ロードマップを作成しました。こちらの記事と合わせて活用下さい。

私自身もゴールド、シルバーといった人気のコモディティはもちろん、天然ガス、小麦などマニアックな商品にも短期的な投資をしています。

その経験からコモディティ投資の価値についても解説します。

DBCはどこのネット証券で投資できる?

DBCに投資するには?

DBCを取り扱っているネット証券はご覧のとおりです。

SBI証券 | 楽天証券 | マネックス証券 | サクソバンク証券 | IG証券 |

|---|---|---|---|---|

| △ | △ | ◎ | ○ | ◎ |

リストから証券会社(公式サイト)に移動できます

空売り(売りポジション)するにはサクソバンクかIG証券のCFDを利用します

DBCは比較的メジャーなETFです。そのため、多くのネット証券で取り扱いがあります。

しかし、注意点があります。

SBI証券や楽天証券では準備している株数が少ないのか、日本人投資家が多く利用しているためか、DBCが取引停止になっていることが多いです。

第一候補はマネックス証券

そのため、安定的に取引ができるマネックス証券を活用することがポイントです。

個人的な経験としても、これまで一度も取引停止になったことがありませんので、DBCはマネックス証券で投資しています。

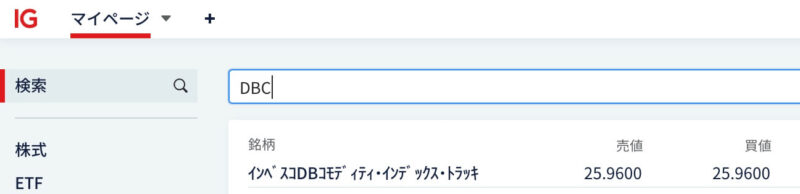

バックアップでIG証券

DBCは先物市場に関連した特殊なETFですので、国内のネット証券では取り扱い状況が、どうしても不安定です。

安定した取引をするなら、IG証券のCFDを使った方法もあります。

以下のように『インベスコDBコモディティ・インデックス・トラッキング・ファンド』という銘柄名で取り扱いしています。

CFDは値上りで利益を出す『買いポジション』、反対に値下がりで利益を出す『売りポジション』で取引ができますので、トレードの幅が非常に広がります。

本格的に米国株をやっていくなら、IG証券は持っておくと良いと思います。

コモディティETFのDBCとは?

結論

DBCは取引が複雑な先物市場の複数のコモディティ商品をETFとして投資できるため非常に便利です。

個人投資家がコモディティ投資を始めるときに、最初に検討するべきETFだと思います。

DBCは『DBIQ Optimum Yield Diversified Commodity Index』(仮称:DBIQ最適利回り分散型コモディティ指数)のパフォーマンスに追従するように設計されたETFです。

DBCは先物市場において取引量が多い14種類のコモディティ商品から構成されています。

一般的にコモディティ商品は『先物』と呼ばれる方法で取引を行います。

先物取引は売買手数料の発生や、『限月』と呼ばれる取引期間などいくつか複雑な条件があるため、個人投資家にはレベルの高い投資方法です。

DBCは米国市場に上場している一般的なETFです。先物取引の条件を気にする必要はなく、普段の株式の売買と同じ方法で取引が可能です。

DBCのポートフォリオ

2022年6月5日時点のDBCを構成している資産の割合はご覧のとおりです。

NY Harbor ULSD:ヒーティングオイル=灯油

DBCの内訳を確認しておこう

投資する前にDBCのポートフォリオのカテゴリ別の割合を確認しておくことが大切です。

DBCは石油関連がポートフォリオの約60%を占めています。

つまり、原油の需給関係によってDBCの価格が大きく影響することを意味しています。

農作物関連と金属関連はそれぞれ約20%ずつの割合です。

DBCに投資すればコモディティに均一な投資が出来るわけではないので留意が必要です。

DBCのコスト(管理手数料)

DBCの合計の保有コストは0.87%です。

内訳はご覧のとおりです。

- 管理手数料:0.85%

- 先物仲介手数料:0.02%(予定)

一般的なETFと比べると、DBCの管理手数料は高めです。

しかし、先物商品で発生する限月への対応などをファンドが個人投資家に代わって対応してくれます。

石油、農作物、貴金属を幅広く含んだコモディティETFはDBCの他にありません。

DBCの管理手数料は許容範囲と考えられます。

DBCに投資する際の注意点

DBCのファクト・シートや設計書を確認すると、毎年11月にポートフォリオの編成と組み換えが行われるようです。

これまでのところ11月に大きな株価の変動は見られませんが、2020年以降はコモディティ商品のボラティリティが高まっているため少しばかり注意は必要かと思います。

DBCのボラティリティは?

コモディティ商品はボラティリティ(値動き)が激しいイメージをお持ちの人も多いかと思います。

米国株のS&P500を基準にしたベータ値を1とすると、DBCのベータ値は2022年6月の時点で1.20です。

これはS&P500の値動きと比べたときに、DBCが約20%より大きく変動することを意味しています。

2022年のS&P500の値動き自体が非常に荒々しいので、DBCに投資する際には価格の乱高下をある程度受け入れる必要があります。

DBCに投資する価値は?

2020年から続いた感染拡大によって世界中で経済活動が停止しました。

そのため各国政府は経済支援の名目で前例にないほど現金を市中に注ぎ込みました。

米国を始めるとする主要国ではマネーサプライが上昇したことによりコモディティ商品の価値が相対的に上昇を続けました。

その後、経済再開の兆し、ウクライナ危機、それに起因する食糧問題などコモディティ商品の価格を押し上げるイベントが定期的に発生しています。

また、2022年はコモディティ・スーパーサイクルと呼ばれる長期的なコモディティ価格の上昇の周期に入っている可能性が示唆されています。

「コモディティ・スーパーサイクルってなに?」「どうしてコモディティ価格はトレンドが継続しやすいのか?」という内容で、コモディティ投資に関する情報を下記の記事にまとめていますので参考にしてみて下さい。

株式に集中したポートフォリオではなく、コモディティにも分散した多様性のあるポートフォリオの作成が重要になると思います。