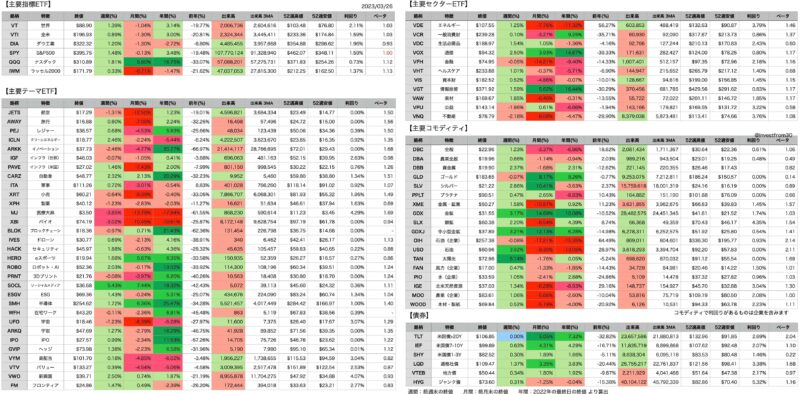

【第12週】2023年3月20日〜3月24日 米国株ETFの騰落率

コメント

先週も主要銀行の破産危機が市場参加者の主な関心ごとでした。先週はクレディ・スイスの経営危機というニュースが飛び込んできましたが、UBSが一部買収という形で幕引きとなり破綻という最悪のシナリオが消えたことで安堵感が市場全体を多くかたちとなりました。(この敵対買収は銀行経営が悪化したことで、預金引き出しが集中した競合他社に対してよく行われる手法です)

これまでの一連の流れとしては、3月8日に仮想通貨に関連した資産を多く保有・運用していたシルバーゲート銀行に詐欺罪の疑いがかかったことで、預金引き出しが集中して破産となったことがことの始まりです。(詐欺部分については後に証拠不十分という結論に至っています)

次にシリコンバレー銀行が投資による損失部分を自社株の売却によって補填しようとしたアクションに対して、預金者の不安心理が働き引き出しが集中して破産しています。

3月12日には仮想通貨を銀行ポートフォリオに少しばかり入れていたシグニチャー銀行がシルバーゲート銀行の破産の余波を受けて、全体の20%の預金引き出しに直面し破産。

✓FRB

3月22日のFOMCでは当初0.50%の利上げと目されていたものの、0.25%の利上げとなり主要株価は反発しました。しかし、FOMCメンバーから2023年度中の利下げは検討されないと発言があったため上昇は限定的となっています。

年末年始からの状況を鑑みて2023年の投資戦略を【2023年】今年注目したい おすすめ投資先ETFの一覧という記事にまとめています。

外国株の投資におすすめの証券会社

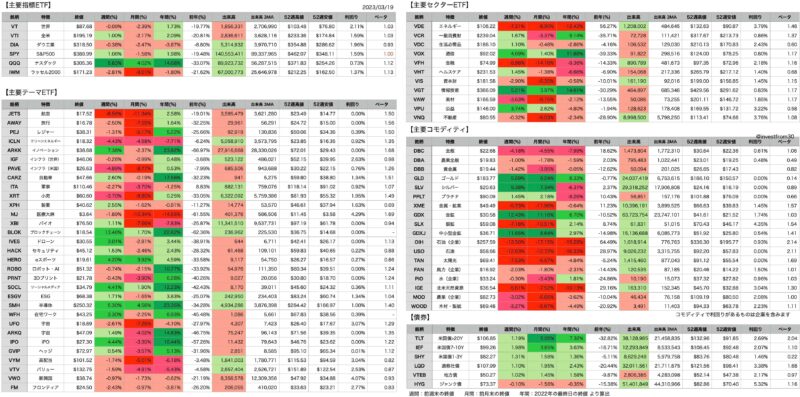

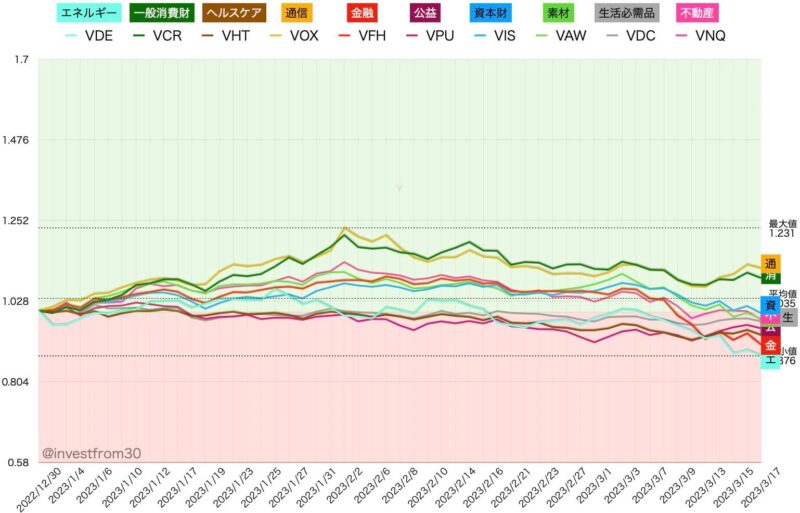

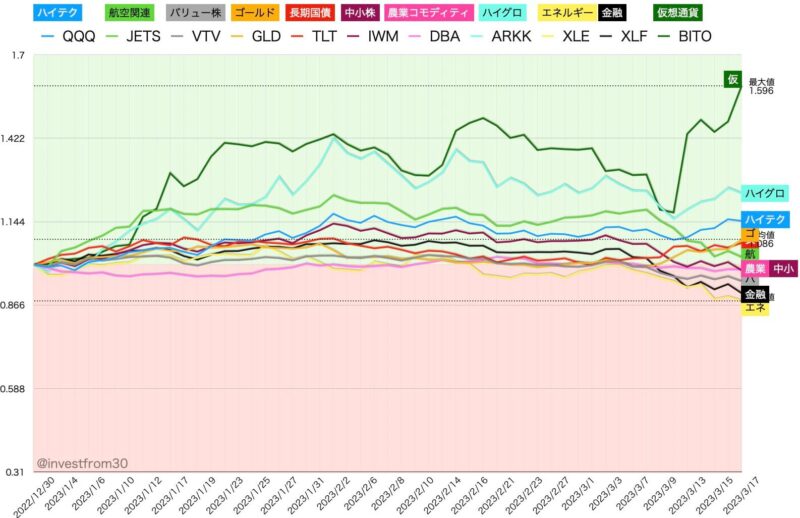

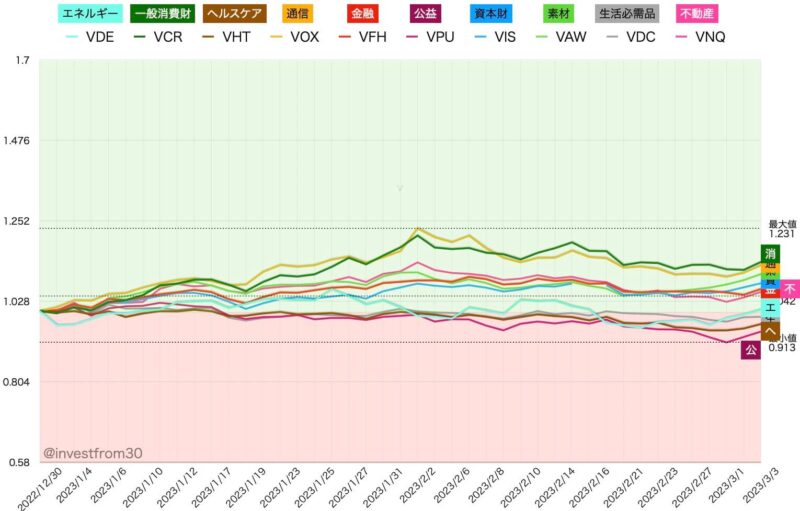

【第11週】2023年3月13日〜3月17日 米国株ETFの騰落率

コメント

今週に発表された2月の米国消費者物価指数は大方の予想どおり8ヶ月連続のマイナスとなったものの、コア指数では前月比プラスとなり冴えない内容でした。

米国内でのシリコンバレー銀行の破綻を皮切りに関連銀行も破綻を表明するなど、金融業を中心にボラティリティが高まっています。また、クレディ・スイスの方でも財務報告に関する内部統制に欠陥があると報道されたため、一気に緊張が高まる場面もありました。その後、週末にUBSが10億ドルでの買収を提案したという速報が入ってきています。

欧州中央銀行の方ではインフレ制御のため0.50%の利上げが実施されたため、金融システムで揺らぐ米国マーケットに更に火を注ぐ展開となりました。

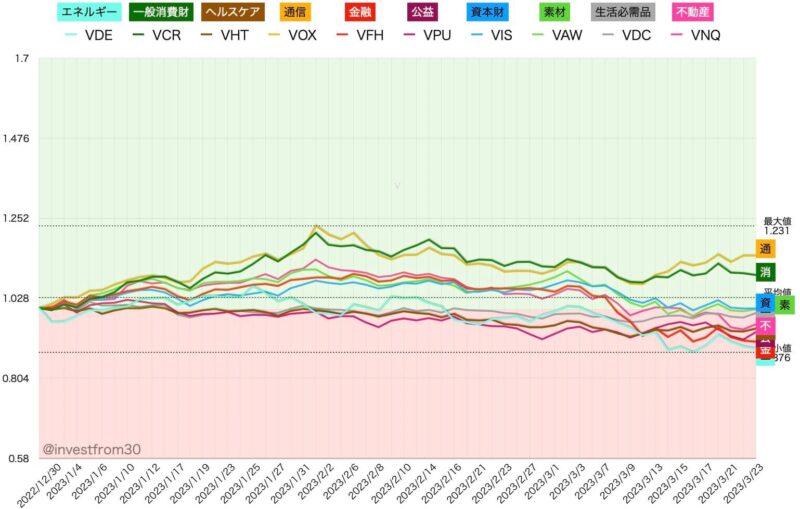

このような背景から投資家は安全資産へ移動しており、国債・貴金属・先進国通貨のマーケットが上昇しています。

今は方向性を予想することが難しく、銀行破綻に対する企業や政府のアクションでトレンドが一気に変わる可能性が高いことから静観で良いと思います。

年末年始からの状況を鑑みて2023年の投資戦略を【2023年】今年注目したい おすすめ投資先ETFの一覧という記事にまとめています。

外国株の投資におすすめの証券会社

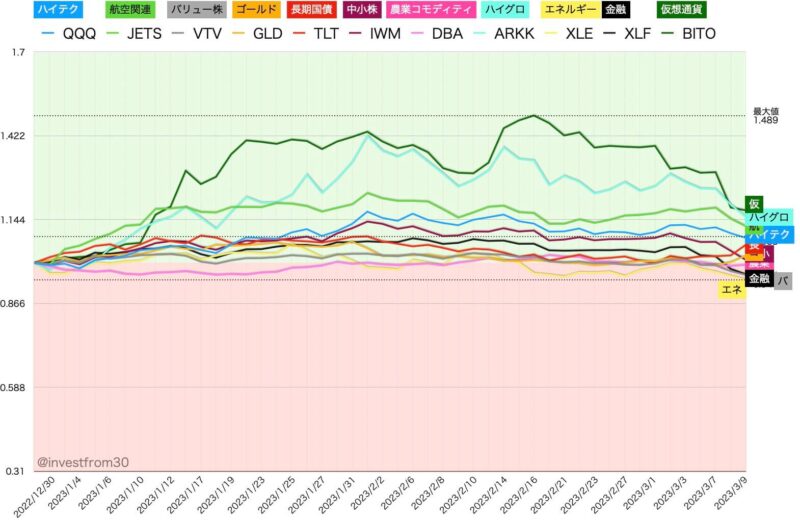

【第10週】2023年3月6日〜3月10日 米国株ETFの騰落率

コメント

今週に発表された2月の米国の雇用統計では、非農業部門で事前コンセンサス予想を上回る結果となったものの平均時給と失業率がアナリスト予測を下回り、アップサイドのサプライズはありませんでした。

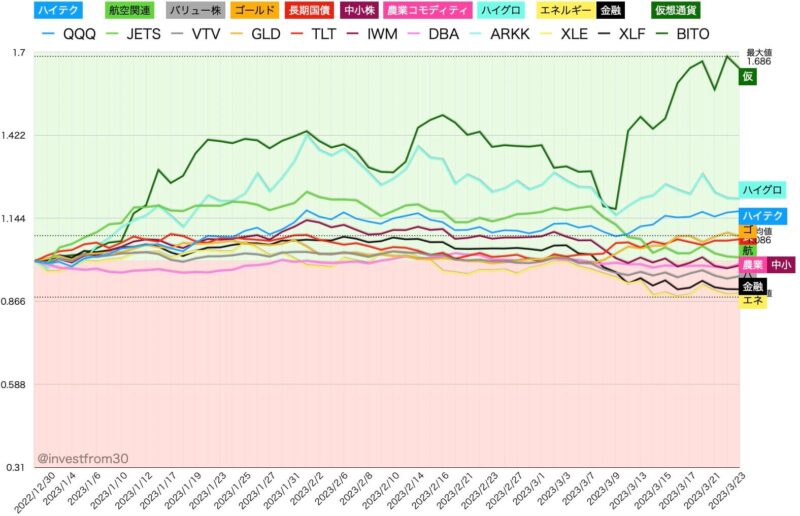

週半ばにシリコンバレー銀行(SVB)の破綻ニュースが入り、銀行株を中心に大きく下落しています。金融市場が不安定になるという心理から、株式においてもボラティリティが上昇しています。ドル・バスケット指数(DXY)はこのところの上昇基調から一気に下落トレンド入りしています。

投資家の恐怖の度合いを示すVIX指数は瞬間的に29ポイントまで上昇し、昨年12月の怒涛の利上げ時期を超えるものとなりました。

SVBはハイテクを中心とするベンチャー企業への融資を主業にしていた銀行ですので、ハイテクセクターやベンチャーキャピタルに関連する業種はインパクトが大きいです。

今後はContagionと呼ばれる破綻の連鎖が無いか銀行間、融資先企業で厳しく観察されていくと思います。

3月のFOMCでの利上げペースの行方とともに、SVB破綻の余波がどれくらい投資家センチメントに悪影響を与えるかが今後しばらくの注目点になります。

年末年始からの状況を鑑みて2023年の投資戦略を【2023年】今年注目したい おすすめ投資先ETFの一覧という記事にまとめています。

外国株の投資におすすめの証券会社

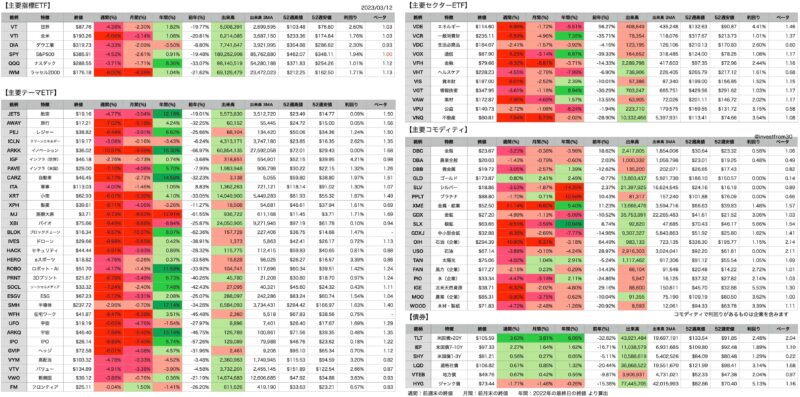

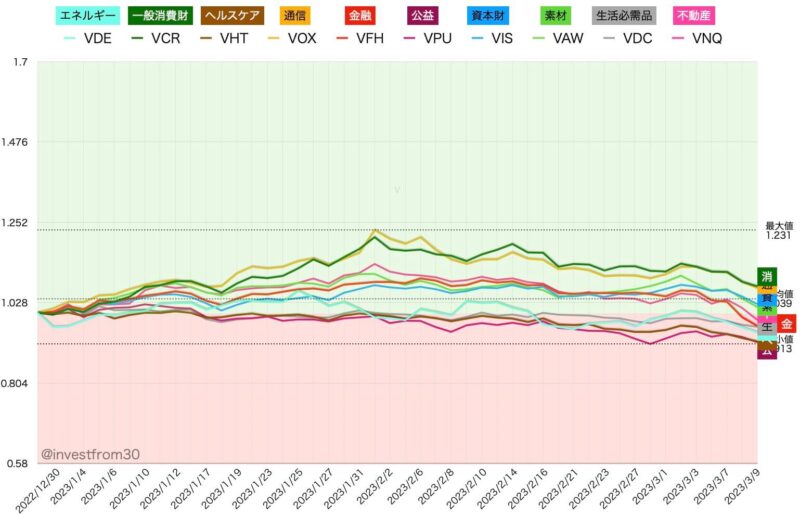

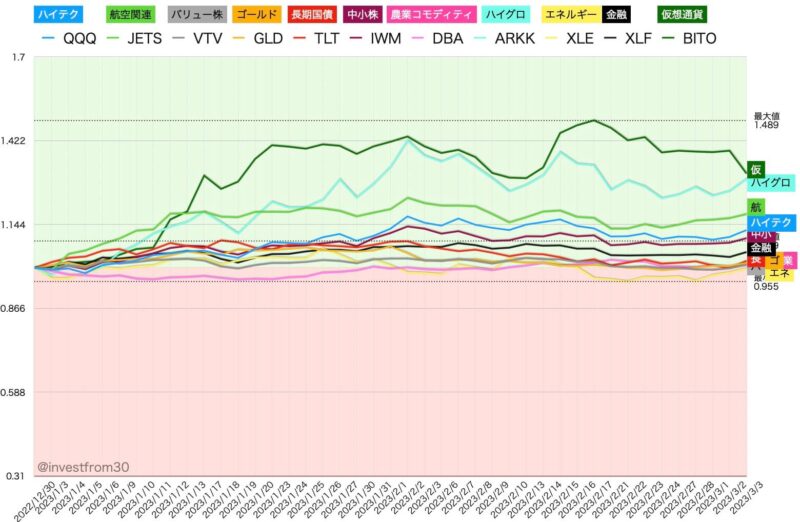

【第9週】2023年2月27日〜3月3日 米国株ETFの騰落率

コメント

今週に発表された2月の米国ISM製造業景況指数は事前コンセンサス予想を下回りましたが、価格指数では事前コンセンサス予想を上回る結果(51.3 v.s. 45.1)となり、前月比でも連続で上昇に転じたため、FRBによる金利政策の追加の可能性が示唆されました。

また、非農業部門の新規失業保険申請件数が市場予想より少ない結果となりました。

これを受けて10年国債の金利が上昇しており、米国の主要株式は冴えない動きが続いています。

3月のFOMCでは先週に続いて0.25→0.50%の利上げ変更が有力視されており、FRBによる金利政策が長引く可能性がマーケットのセンチメントを悪化させています。

1月にFANGなどテック企業が大量レイオフをしましたが、その数値は3月FOMC後に発表されるため、FRBがどこまで考慮するのかもポイントです。

年末年始からの状況を鑑みて2023年の投資戦略を【2023年】今年注目したい おすすめ投資先ETFの一覧という記事にまとめています。