BloombergやWSJなどでも度々紹介される『コモディティ・スーパーサイクル』についてまとめた記事です。

株式の高騰に湧いた2021年とは対称的に、2022年の米国市場は大きな調整局面を迎えています。

この記事を書いているのは2022年5月20日です。

この時点での米国株の主要指数の1月のピークからの下落率はご覧のとおり。

- ダウ・ジョーンズ(DJI):約-15.4%

- S&P500(SPY):約-19%

- ナスダック(QQQ):約-29%

一方で、コモディティ商品の価格は『石油』『農業』『貴金属』の分野で上昇を続けています。

一般的にコモディティは『景気サイクルの終盤』や『世界情勢が不安定な時期』にパフォーマンスが出やすいと言われています。

株式と異なった動きをするためヘッジの手段としても使われます。

そんなコモディティ商品は「長期的なサイクルの転換点に来ているのでは?」という観測が出てきています。

その名も『コモディティ・スーパーサイクル』

このスーパーサイクルが一体どういったものか、どのように投資に活用できるか?について解説をしていきます。

この記事の内容

- コモディティ・スーパーサイクルとは?

- なぜコモディティのトレンドは継続しやすいのか?

- コモディティ・スーパーサイクルを利用して投資するには?

この記事を書いている人

この記事を書いているIF30の管理人ほろほろ(@investfrom30)は投資歴13年です。

米国株、コモディティ、債券、仮想通貨を中心に長期投資と短期投資を分ける戦略で投資市場に参加しています。現在は約3,700万円を運用しています。

BloombergやWSJなどの投資に関する有力紙でマーケットの動向を追っています。

毎日、平均10〜20記事を確認しており、重要なマーケット情報をツイッターやポストプライムで投稿しています。おかげさまで合わせて約3,000人からフォローされています。

投資初心者から中級者向けの失敗しないための投資ロードマップを作成しました。こちらの記事と合わせて活用下さい。

そもそもコモディティ・スーパーサイクルとは?

コモディティ価格には周期性があるとされています。

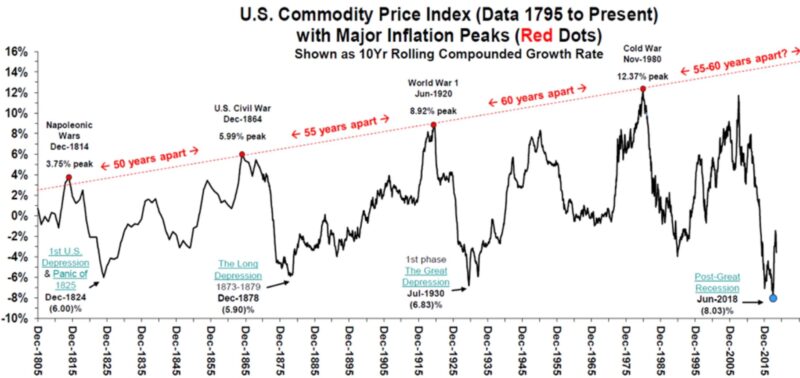

こちらのチャートでは50年から60年ごとに、地政学的リスクを原因としてコモディティ価格がピークを付けていることが分かります。

このようなコモディティの『長期的で大きな価格の変動』をコモディティ・スーパーサイクルと呼びます。

前回のピークが1980年とされているため、2030年〜2040年のどこかで次のスーパーサイクルのピークを迎えるのでは?と予想されています。

これまで規則性を見せてきたコモディティ・スーパーサイクル。この仮説が正しければ、次のピークに向けての上昇は始まったばかりと言えるかもしれません。

中期的なサイクルも存在する

上の図からも読み取れるとおり、長期的なサイクルの中で、コモディティのパフォーマンスが中期的に上昇と下降を繰り返す様子が分かります。

直近では1996年から2008年(リーマンショック)までの上昇局面、2008年から2020年までの下落局面が中期的なコモディティ・スーパーサイクルと考えられています。

株式市場の大幅な調整局面やベアマーケットの底入れのタイミングを皮切りに、コモディティ・スーパーサイクルが始まる過去の傾向を考えると、2020年3月のコロナ・ショックが最近の転換点になったと思われます。

なぜコモディティのトレンドは継続しやすいのか?

中長期的にコモディティのトレンドがいったん形成されると、その方向性は継続されやすいと言われています。

その理由を探っていきます。

コモディティ商品が急騰や急落する理由やキッカケは需給関係の変化にあります。

需給関係を変化させる原因は多種多様です。

最近の一例を紹介します。

きっかけは2020年の感染拡大

2020年の感染拡大による景気後退の懸念から世界中で財政出動が行われました。マネーサプライが急上昇したため、通貨の価値が低下しました。相対的にコモディティの価値が上昇しています。

経済再開に伴う雇用率の改善と賃金上昇がアメリカでのインフレを後押ししました。

以下のような順番で『賃金・物価上昇スパイラル』に入ってしまったのです。

労働者が不足する → 賃金を上げる → 企業コストが増える → 商品価格に転嫁する(物価上昇) → 生活コストが上昇する → より高い給料の仕事に転職する → より労働者が不足する → 以下繰り返し

その後、ウクライナ問題を皮切りに原油や農業商品の需給関係が悪化しました。それが現在のインフレに拍車をかけた状態です。

生産や輸送のインフラをすぐに用意できない

コモディティのスーパーサイクルが『発生する理由』と『簡単に改善しない理由』として、生産する側の体制をすぐに変更できない点があります。

原油(石油)で考えてみると、

油田・油井の調査開発 → 設備や機材の投入 → 原油の取り出し → 蒸留

上記のような大枠での作業があります。

さらに需要が供給を上回るタイミングでは、商品を運ぶためのタンカーやトラックの奪い合いが発生します。(一般的にタンカーは長期契約になっています。)

設備投資は長年放置されてきた

コモディティの上昇サイクルがひとたび発生するとクセになりやすい理由はお分かり頂けたかと思います。

リーマンショック後の景気後退が生産企業のトラウマになっていて、この数十年の間に企業が設備投資を減らしていたことが根本的な原因です。

石油会社は石油価格がこのまま高値を維持することを確信してからでないと、掘削装置(リグ)の追加投資はしないという憶測があります。

そのため、既存の設備をフル稼働させても需要に追いつきません。この傾向はしばらく続くと思います。

コモディティのトレンドは一度始まると、なかなか崩れない理由がしっかり存在するんです!

コモディティ・スーパーサイクルを利用して投資するには?

コモディティ・スーパーサイクルが周期的に発生すると仮定するなら、いまは絶好の買い場と言えるかもしれません。

しかし、多くの個人投資家は「コモディティってどう投資するの?」と疑問をお持ちかと思います。

コモディティ商品に投資する簡単な2つの方法

- マネックス証券でコモディティETFに投資する

- IG証券でコモディティに直接投資する

マネックス証券でコモディティETFに投資する

一般的なネット証券を利用してコモディティETFに投資する方法です。

こちらの3つのコモディティETFが米国市場に上場しています。

- DBC(コモディティ全般)※石油が多め

- DBA(農業コモディティ)

- DBB(貴金属コモディティ)

先物取引にかかるコストがETFの経費に含まれるため、管理手数料は0.9%前後とやや高めです。面倒な限月処理と呼ばれる作業もファンド側でやってくれるので、許容範囲のコストだと思います。

安定的に取引できるのはマネックス証券

もっとも安定的にこれらのETFを供給しているのはマネックス証券です。

SBI証券や楽天証券でも取引できます。しかし、十分な株数を確保していないためか取引停止になっている場合が多いです。

重要なタイミングで新規に買い付けができるように、マネックス証券の口座を持っておいてください。

IG証券でコモディティに直接投資する

IG証券のCFD取引で個別のコモディティ商品に直接投資する方法もあります。

CFDは限月と呼ばれる期限を気にせず取引ができます。

買い→売り、または、売り→買いの決済時に発生する『差金額』で取引を行います。また、口座に入れておく資金によってレバレッジが発生します。

このような取引方法からCFDは『ETFより難しく、先物取引より簡単』と言えるかと思います。

個別のコモディティ商品に投資する価値

包括的な投資ができるコモディティETFと異なり、CFDは『小麦』『原油』『アルミニウム』など個別のコモディティに投資ができます。

こちらは小麦価格とDBA(農業コモディティETF)のパフォーマンスを比較したチャートです。

コロナショックが発生した2020年3月20日を起点に小麦価格は225%、DBAは151%の上昇となりました。

このように個別のコモディティに投資することで、より大きな利益を狙うことも可能になります。

CFD取引ができるネット証券の口座開設もしておくと良いかと思います。