セクターローテーション時に注目を集めることがある高配当株。配当性向の高い株式をETFというパッケージ化された商品で分散しながら投資する方法があります。

とはいえ、米国株には非常に多くの高配当ETFがあり、どのように使い分けをするべきか分かりにくいです。

そこで以下のような読者の疑問に答えるため、米国市場の高配当ETFの情報をこの記事に集約しました。

どんな米国株高配当ETFがあるの?

米国株の高配当ETFを比較したい!

検討するべき米国株高配当ETFを教えて!

米国市場の高配当ETFについて理解を深めるため、このような記事の内容にしました。

この記事の内容

- 検討するべき米国株高配当ETFを比較

- 米国株高配当ETFの一覧

- 米国株高配当ETF見るべきポイント

- 米国株 高配当ETFの投資タイミングは?

外国株の投資におすすめの証券会社

検討するべき米国株 高配当ETFを比較

まずは検討するべき高配当ETFを紹介して比較します。

先日、私はこのようなツイートをしました。

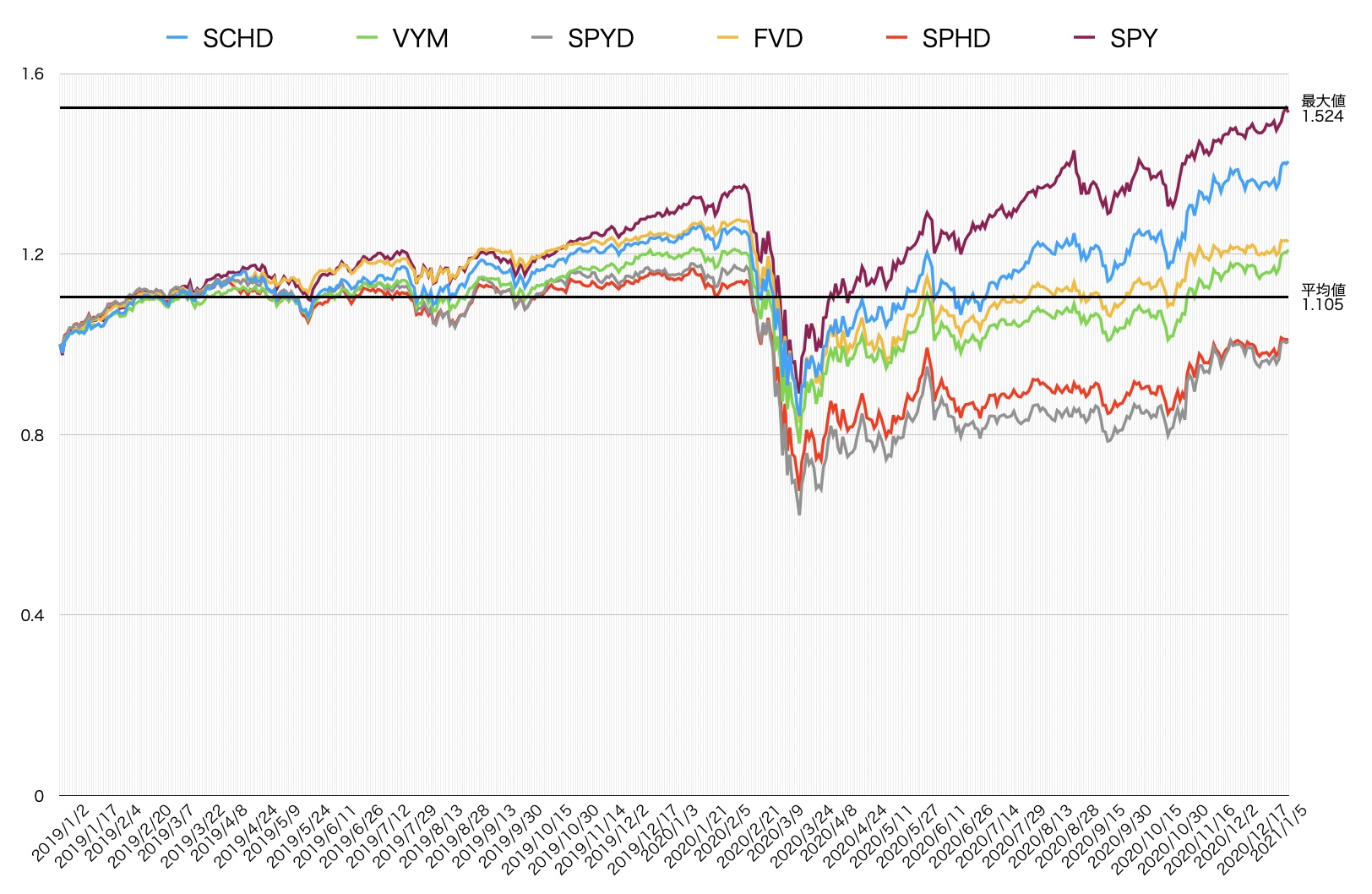

出来高の多い高配当ETF $SCHD $VYM $SPYD $FVD $SPHD ベンチマークに $SPY の2年間の株価成長率です。

— ほろほろ@米国株ETF🇺🇸 (@investfrom30) January 12, 2021

今年はバリュー株の調子が良いという予測も多いので、事前に調べています。大きな下落後に回復しない高配当ETFとの見極めがかなり重要です。#投資 #配当 #米国株 pic.twitter.com/X81xmyyXeJ

出来高の多い高配当ETF $SCHD $VYM $SPYD $FVD $SPHD ベンチマークに $SPY の2年間の株価成長率です。

今年はバリュー株の調子が良いという予測も多いので、事前に調べています。大きな下落後に回復しない高配当ETFとの見極めがかなり重要です。

後ほどご紹介するとおり、米国市場にはたくさんの高配当ETFが上場しています。

しかし、資産運用に活用できるのは10個程度です。

そのなかでも、利用価値が高いものは下記の5つです。

- SCHD

- VYM

- SPYD

- FVD

- SPHD

この記事では、上記の5つの高配当ETFを深堀りしていきます。

SCHD(Schwab US Dividend Equity ETF)

SCHDはSchwab社が運用している高配当ETFです。

2019年1月〜2021年1月の株価成長率はS&P500(SPY)に近い成績を出しています。

コロナショック後もっともスムーズに株価が回復した高配当ETFです。パフォーマンスとディフェンシブの観点で非常に優れた高配当ETFだと思います。

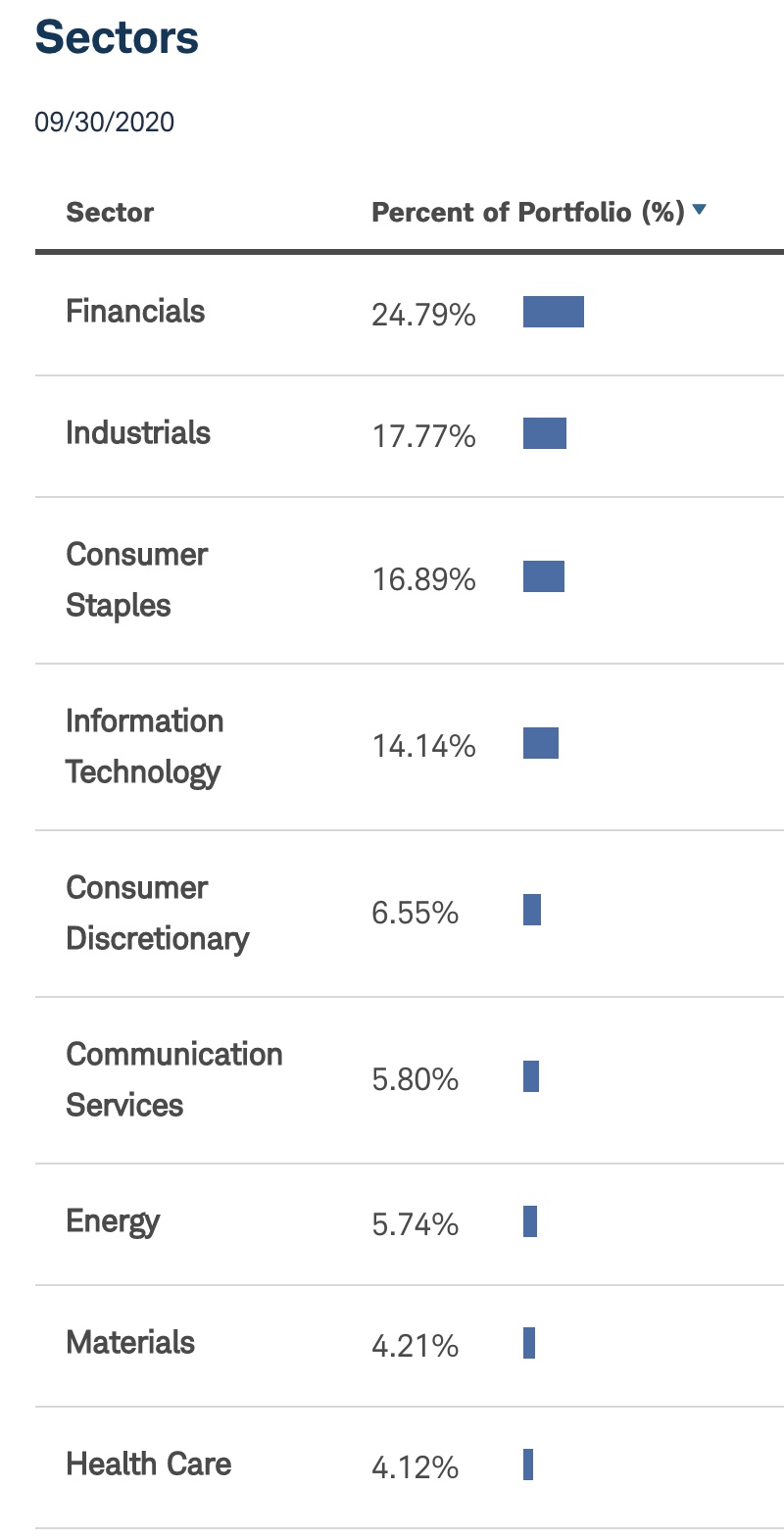

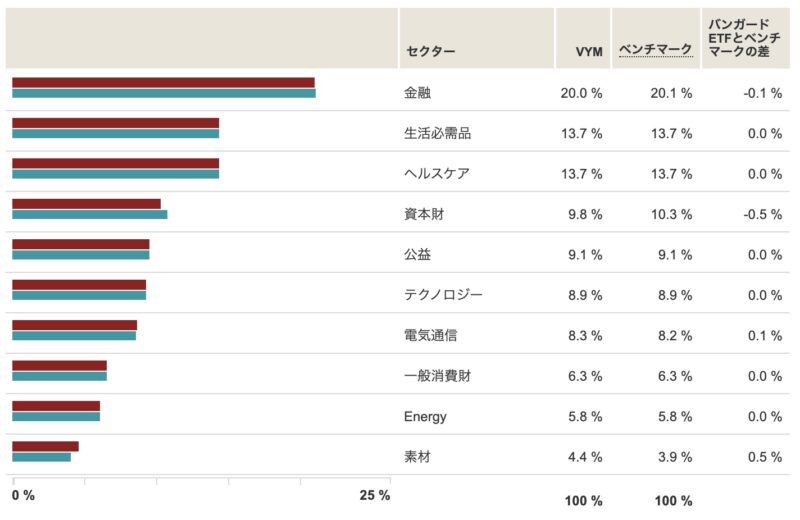

SCHDは金融・資本財・生活必需品・情報通信セクターが大部分を占めており、とくに金融セクターの影響を受けやすい特徴があります。

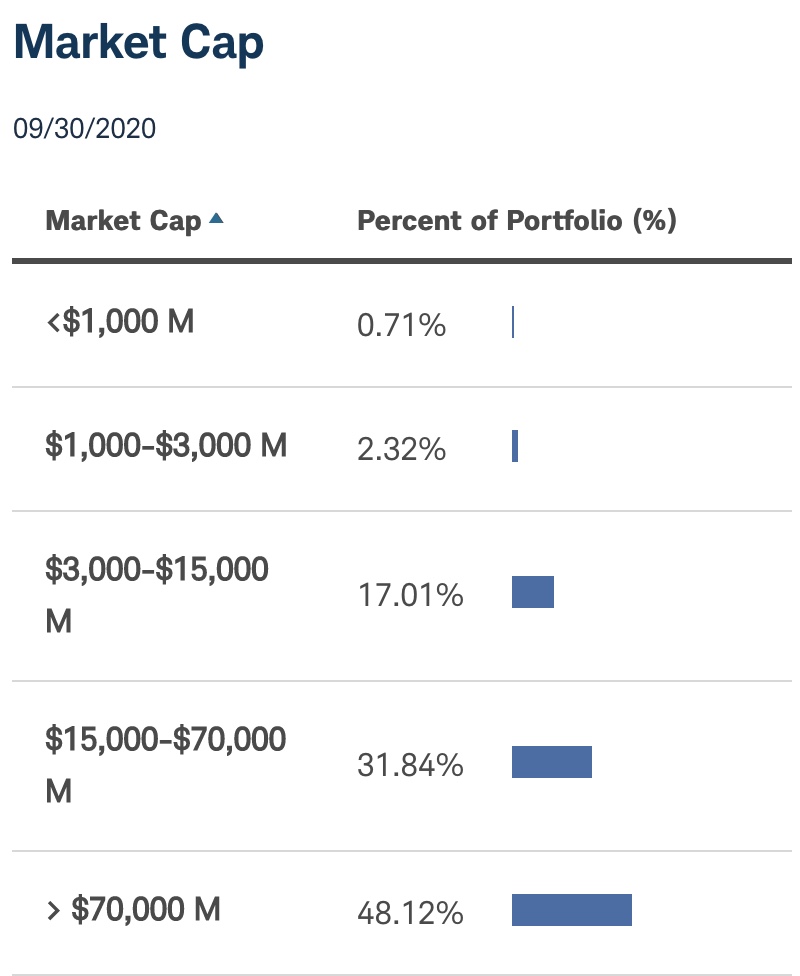

また10年以上の配当支払いの実績がある企業を時価総額でウェイトするため、大企業が8割を占めています。

米国では非常に人気のある高配当ETFですが、日本の主要ネット証券では取り扱いしておらず、IG証券やサクソバンク証券から投資をします。

SCHDに投資するには?

SCHDを取り扱っているネット証券はご覧のとおりです。

SBI証券 | 楽天証券 | マネックス証券 | サクソバンク証券 | IG証券 |

|---|---|---|---|---|

| × | × | × | ○ | ◎ |

リストから証券会社(公式サイト)に移動できます

空売り(売りポジション)するにはサクソバンクかIG証券のCFDを利用します

VYM(Vanguard High Dividend Yield ETF)

VYMはバンガード社が運用する高配当ETFで、配当を目的にした日本人投資家からも絶大な人気があります。基本的に大型株が中心となります。予想配当利回りが市場平均よりも高い400前後の銘柄から構成されています。

VYMとSCHDは含有するセクター比率が似ている印象を受けます。株価成長率でSCHDが優位なのは『10年連続の配当実績を持つ大企業』という差なのかもしれません。

ただし、今後のことは分かりません。VYMはSBI証券やマネックス証券からも投資ができますので、日本人にとってはリーチしやすい人気の高配当ETFです。

VYMに投資するには?

VYMを取り扱っているネット証券はご覧のとおりです。

SPYD(SPDR Portfolio S&P 500 High Dividend ETF)

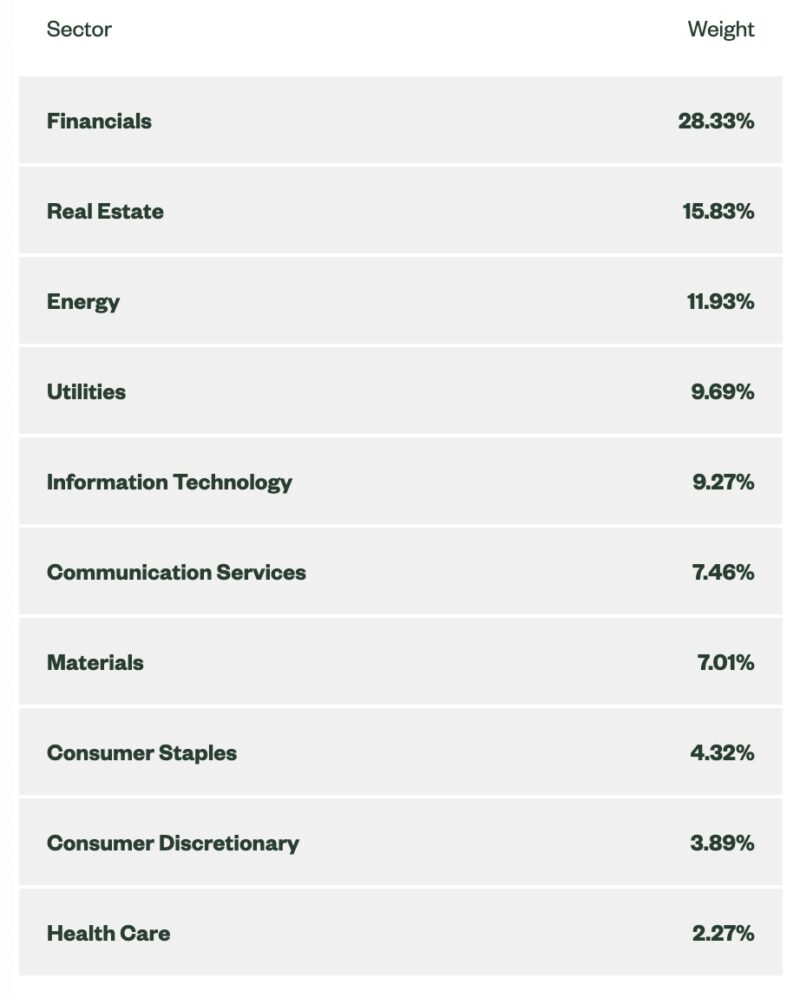

SPYDはステート・ストリート社が運用するETFで、配当利回りの高さから人気のある高配当ETFです。

高配当ETFでは珍しい『均等加重平均』でウエイトしています。S&P500から配当利回りが高い80社で構成されます。均等加重平均ですので、時価総額の大きい企業と小さい企業が同じように扱われます。そのため他の高配当ETFに比べると、値動き(ベータ値)が大きくなりやすい特徴があるようです。

金融・不動産セクターの含有割合が多くなっています。どちらも景気に敏感なセクターであるため下降相場では少し気をつけて投資したほうが良いかもしれません。一方で、安値で投資できれば高い配当利回りを楽しむことができる銘柄です。

SPYDに投資するには?

SPYDを取り扱っているネット証券はご覧のとおりです。

FVD(First Trust Value Line® Dividend Index Fund)

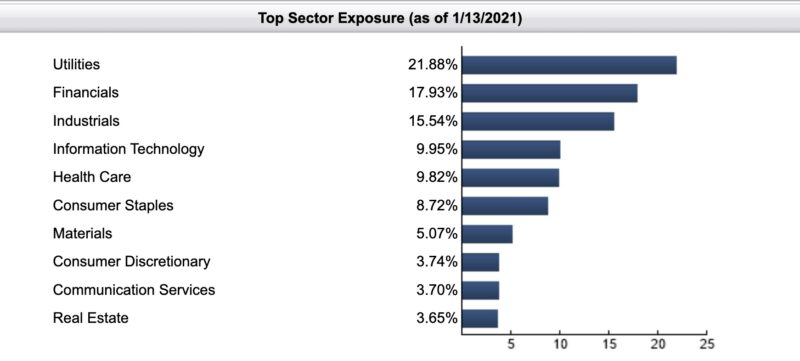

FVDはファースト・トラスト社が運用するETFで、S&P500の平均利回り以上の銘柄から10億ドル以下の時価総額企業を排除して構成されます。大部分を大企業が構成する高配当ETFとなっています。

公共事業・金融・資本財セクターの比率が大きい特徴があります。とくに公共事業にウェイトが大きい高配当ETFはFVDの最大の特徴かと思います。公共事業を多めにとっているせいか、配当利回りは主要高配当ETFの中では少なめです。ベータ値でみるとベンチマークであるS&P500に比較的近い動きをしているため、値動きは安定しているかもしれません。

FVDに投資するには?

FVDを取り扱っているネット証券はご覧のとおりです。

SPHD(Invesco S&P 500® High Dividend Low Volatility ETF)

SPHDはインベスコ社が運用するETFで、歴史的に高配当で低ボラティリティのS&P500に属する50の銘柄で構成されています。

低ボラティリティとは値動きの緩やかさを意味していますが、この記事を書いている2021年1月現在のベータ値は『5』に迫る勢いです。つまり、ETFの名前とは裏腹に激しい値動きの可能性があります。世界中で財政出動して株価が急騰しているのも理由ですが、他の高配当ETFと比べても突出している印象です。

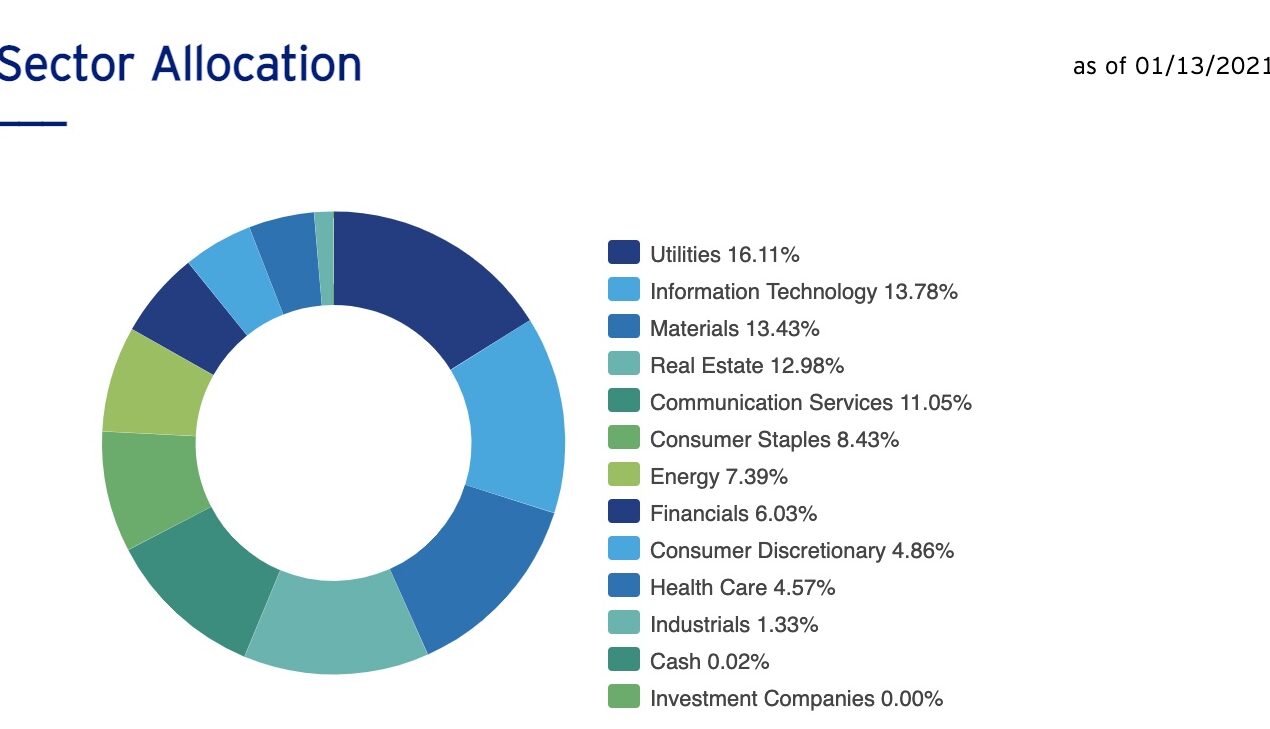

公共事業・情報通信・素材セクターが半分近くを占めており、他の高配当ETFで含有率の多い資本財が極めて少ないという特徴があります。

DBCに投資するには?

DBCを取り扱っているネット証券はご覧のとおりです。

SBI証券 | 楽天証券 | マネックス証券 | サクソバンク証券 | IG証券 |

|---|---|---|---|---|

| × | × | × | ○ | ◎ |

リストから証券会社(公式サイト)に移動できます

空売り(売りポジション)するにはサクソバンクかIG証券のCFDを利用します

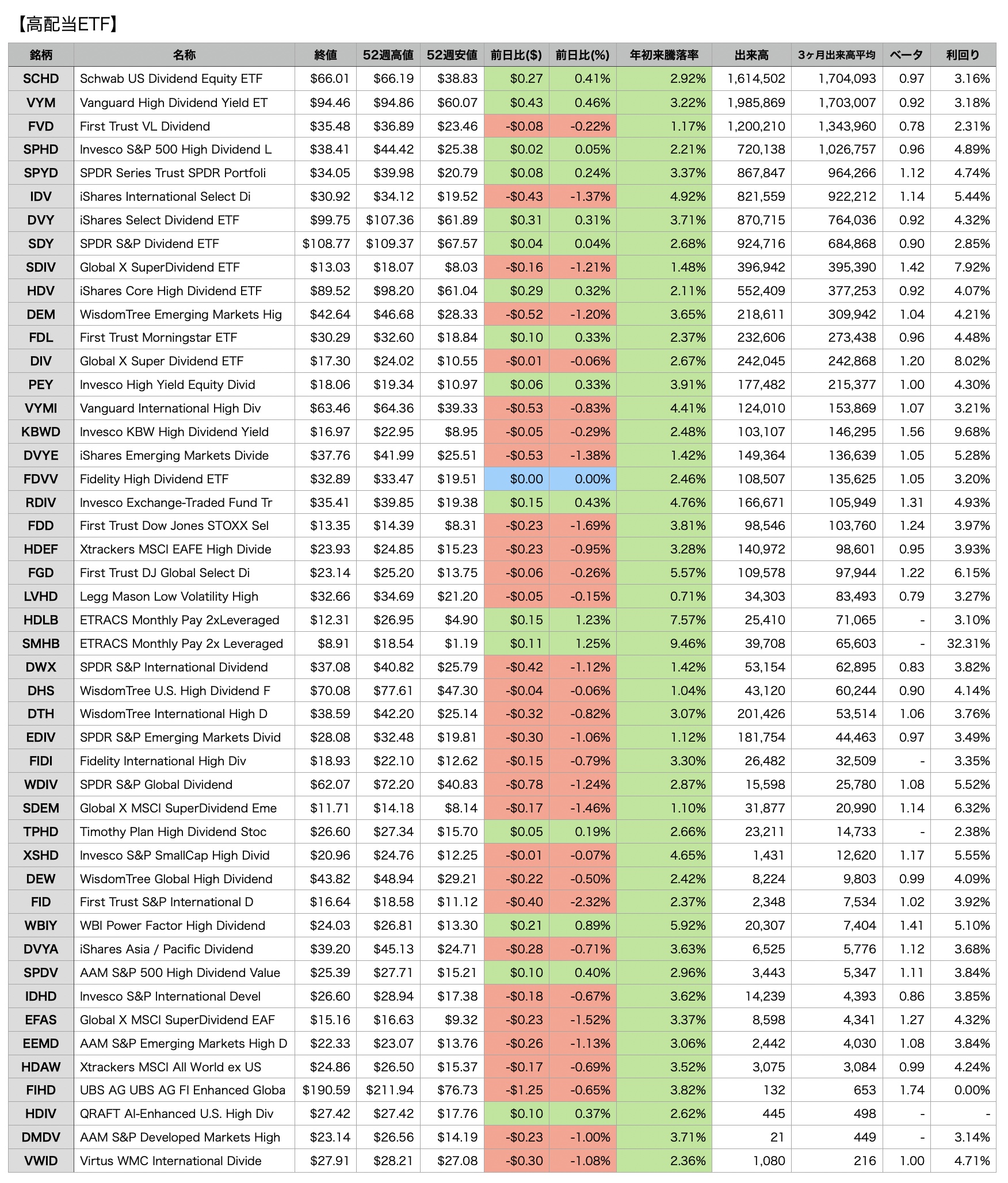

◆米国株 高配当ETFの一覧

今回は主要な5つの高配当ETFをピックアップしましたが、実は恐ろしいほど米国市場に上場しています。

一覧をまとめた際にこのようなツイートをしています。良ければ参考にしてください。

米国株の高配当ETF!

— ほろほろ@米国株ETF🇺🇸 (@investfrom30) January 12, 2021

混乱するほどヒットしますが資産運用に活用できるのは上から $SCHD 〜 $HDV の10個くらいですね。

とりあえず『3ヶ月出来高平均』で並べてみました。そうすると、みんな大好き $VYM より $SCHD が活発みたい。$PFF は厳密には高配当ETFではないですがリストに入れといた。 pic.twitter.com/AcLFpA27DR

米国株の高配当ETF! 混乱するほどヒットしますが資産運用に活用できるのは上から $SCHD 〜 $HDV の10個くらいですね。 とりあえず『3ヶ月出来高平均』で並べてみました。そうすると、みんな大好き $VYM より $SCHD が活発みたい。 $PFF は厳密には高配当ETFではないですがリストに入れといた。

米国株 高配当ETF見るべきポイント

米国株の高配当ETFを選ぶポイントを解説します。

利回りや経費率を確認するのは当然ですが、以下のような項目も見るべきです。

- 配当利回り

- 大幅下落からの回復率

- 荷重方法

- 構成銘柄数

- 出来高

- 経費率

配当利回り

「高配当ETFなのだから配当利回りが高ければ高いほど良い!」という考えは危険です。

一般的に配当利回りが5%を超える株式は成長が止まったオールド株が多いです。また、8%を超えるような株式は倒産リスクが高いと言えます。

つまり、高配当ETFとはいえ極端に配当利回りが高いものは、相当なボロ株を集めただけと言っても過言ではないと思います。

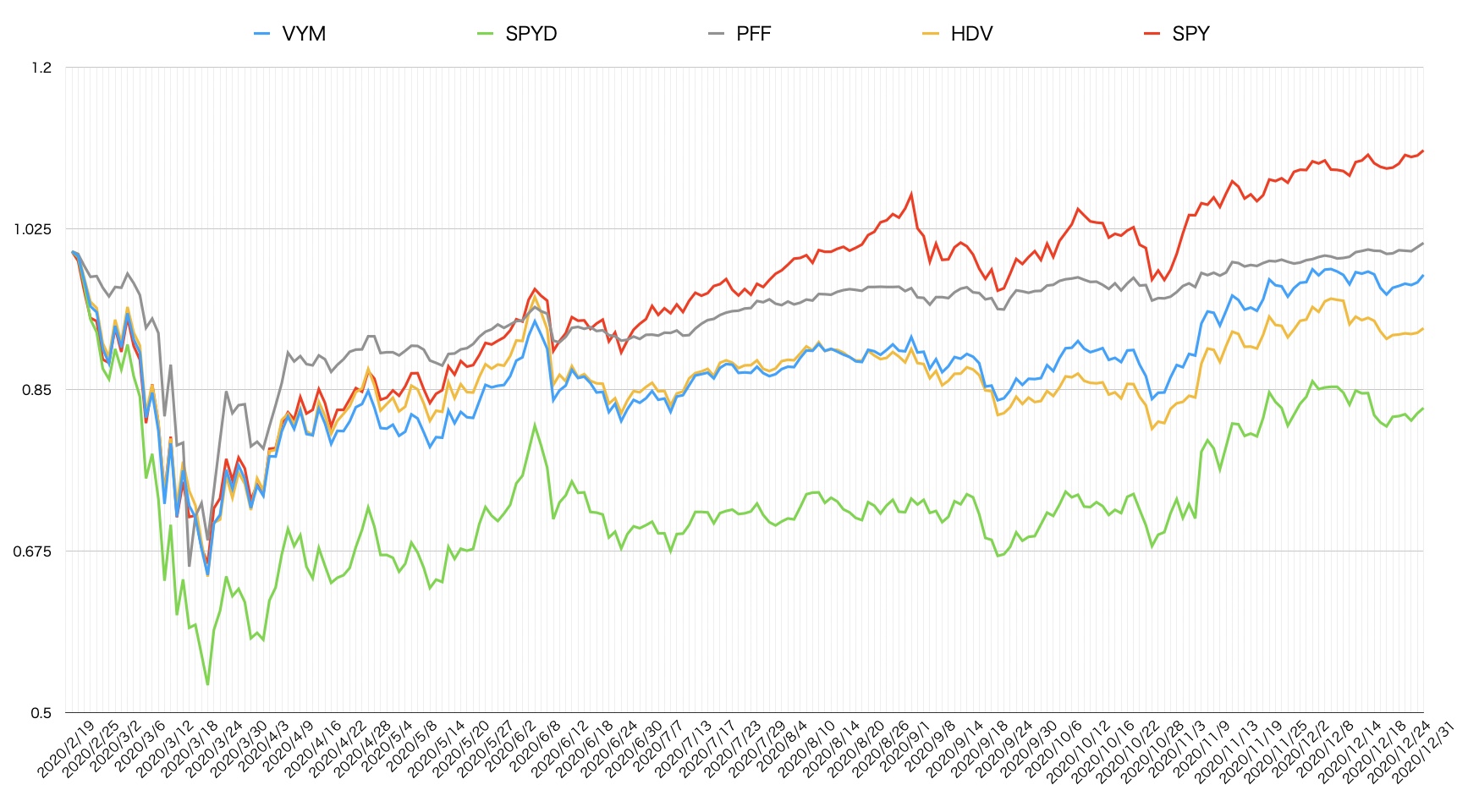

大幅下落からの回復率

2020年3月のコロナショックで高配当ETFの株価成長率の明暗が分かれた印象を受けます。どれくらい回復したか調べたときのツイートが残っています。

米国株の高配当ETFがコロナショックからどれくらい回復したか計算しました。下落し始めた2月20日を起点に計算。PFFが意外と健闘していました。母数となる銘柄を多く抱えると回復しやすいようです。ETFに投資するときは保有銘柄数も大切だと分かりますね🙂 pic.twitter.com/TX0RRLcTbz

— ほろほろ@米国株ETF🇺🇸 (@investfrom30) January 8, 2021

米国株の高配当ETFがコロナショックからどれくらい回復したか計算しました。下落し始めた2月20日を起点に計算。PFFが意外と健闘していました。母数となる銘柄を多く抱えると回復しやすいようです。ETFに投資するときは保有銘柄数も大切だと分かりますね

スムーズに回復しているものと、低位を保ったETFの違いは、次に見るべき『加重方法』の影響かもしれません。

加重方法

とくに下落の大きかった【SPYD】はご紹介したとおり『均等加重平均』を採用しています。また企業のファンダメンタルよりもS&P500に対する配当パフォーマンスを優れたものを含有します。

こういった加重方法は下落時に勢いのまま落ちて、回復が遅いという特徴があるのかもしれません。

【SPYD】のようなスマートベータ型の高配当ETFも悪くはありませんが、時価総額加重平均よりもリスクが高いことは把握しておいた方が良いかもしれません。

| ETF | 加重方法 |

|---|---|

| SCHD | 時価総額加重平均 |

| VYM | 時価総額加重平均 |

| SPYD | 均等加重平均 |

| FVD | 均等加重平均 |

| SPHD | 時価総額加重平均 |

銘柄構成数

分母となる『銘柄構成数』が少ない高配当ETFはベータ値が大きい傾向です。つまり株価の変動幅が大きくなり、「ETFに投資しているはずなのに株価に振り回される…」といった問題に直面する可能性があります。

【SPYD】 では80銘柄、【VYM】では400銘柄と人気の高配当ETFでも違いがあります。少数精鋭という考え方もありますが、回復率を見ると分母は大切だと分かります。

出来高

長期投資だから利回りだけ追求すれば良いという投資家もいますが、それは間違いだと思います。

出来高が極端に少ない高配当ETFは流動性の問題もありますし、人気低迷が続けば上場廃止になる可能性が出てきます。

配当利回りだけで判断せず、『3ヶ月の平均出来高』も見たほうが良いかと思います。

経費率

せっかくリスクを取って高配当ETFに投資をしているのに、手数料が大きいと意味がありません。高配当ETFに投資するときは手数料を気にすることも大切です。

今回紹介した高配当ETFは経費率も安いので問題にならない範囲かと思います。個人的な意見ですが経費率は1%未満に抑えるべきです。

| ETF | 経費率 |

|---|---|

| SCHD | 0.06% |

| VYM | 0.06% |

| SPYD | 0.07% |

| FVD | 0.07% |

| SPHD | 0.3% |

米国株 高配当ETFの投資タイミングは?

高配当株がアウトパフォームしやすい時期をおさらいしておきます。必ずパフォーマンスが良くなるという訳ではありませんので、その点だけはご留意ください。

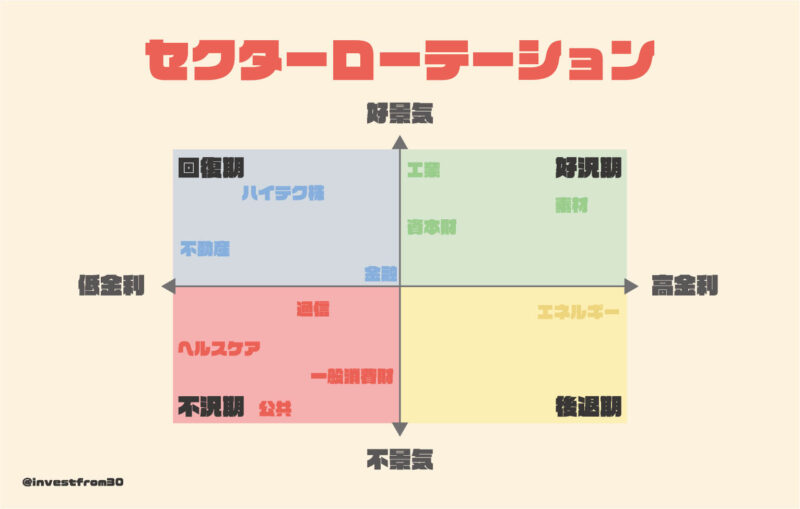

セクターローテーションの好景気〜後退期

投資マネーはセクターローテーションと言われる『景気感』と『金利』に影響を受けて、絶えず移動を続けています。

高配当ETFが輝き出すタイミングとは、回復期から抜け出したあとぐらいが多いです。つまり、ハイテク企業などグロース株がアウトパフォームし終わって元気がなくなってくる時期が狙い目になります。

これは金融、資本財、エネルギーなどのオールドエコノミー企業が、ハイテク株の売上成長と比べて遜色ない状態になりやすいタイミングだからです。ハイテク株にとって金利上昇は資金調達の足かせになりますから、こういった現象が起こりやすいわけです。

高配当ETFにはオールドエコノミー株がたくさん入っていますので、投資タイミングとしてはこのあたりが比較的適切だと思います。

長期国債の金利が低下する時期

投資家がインカムゲインを得る方法として、以下のようなものがあります。

- 債券(特に国債)

- 株式

- 利子

このとき、債券利回りと株式利回りは「どちらの利回りが有利か?」という視点で比較されやすいです。

インカムゲインを選好する投資家の視点で考えると、債券利回りが低い時期には、高配当株式の方がより魅力的な投資対象になりやすいのです。

金利上昇局面

政策金利の変更によって金利上昇局面に入ると銀行株や保険株が上昇しやすいです。(特に銀行株はイールドカーブと呼ばれる長短金利差が広がるとアウトパフォームしやすいとされています)

先ほどの金利低下時に高配当株がアウトパフォームしやすいという話と逆になりますが、低金利から抜け出すタイミングだと考えておいてください。

高配当ETFのポートフォリオを分解すると金融セクターの企業が多く含まれていますから、当然ながら自立浮上しやすいです。

米国株 高配当ETFを比較|まとめ

配当株を包括的に投資するのに便利な高配当ETFを解説してきました。

日本の主要な証券会社では取り扱いしていないETFがありますので、ご興味がある場合には以下の証券会社の口座を準備されておくと良いと思います。

外国株の投資におすすめの証券会社

記事の作成時に参考にしたサイト