この記事ではヴァンガード社が運用するVTI(Vanguard Total Stock Market Index Fund ETF)を長期投資する本質的な価値について考察します。

この記事の内容

- VTIによる長期投資戦略

- 米国市場に集中投資する価値

- VTIが多くの個人投資家にとって十分な理由

この記事は過去のデータから、いかにVTIの長期投資が有効であるか検証するものです。

将来的なパフォーマンスをお約束するものではありませんが、これから長期投資を始めようとしている読者にとってヒントがある内容になっているはずです。

この記事を書いている人

この記事を書いているIF30の管理人ほろほろ(@investfrom30)は投資歴13年です。

米国株、コモディティ、債券、仮想通貨を中心に長期投資と短期投資を分ける戦略で投資市場に参加しています。現在は約3,700万円を運用しています。

私が保有している長期ポートフォリオでは、NISA枠でVTIを毎月33,000円積立投資しています。

さらに企業型確定拠出年金(iDeCo)でも毎月約4万円ほどVTIの考えに近い『全米型の投資信託』に投資しています。

5年以上前からVTIの積立投資をやっている経験を活かして、VTIを使った長期投資の戦略について解説をします。

毎日のようにBloombergやWSJなどの投資の有力紙を平均10〜20記事を確認しており、重要なマーケット情報をツイッターやポストプライムで投稿しています。おかげさまで合わせて約3,000人からフォローされています。

投資初心者から中級者向けの失敗しないための投資ロードマップを作成しました。こちらの記事と合わせて活用下さい。

外国株の投資におすすめの証券会社

VTIによる長期投資戦略

VTI(日本名:ヴァンガード・トータル・ストックマーケットETF)は米国株をやっている投資家なら誰でも知っているだろうETFです。

私の資産運用で多大なるパフォーマンスを発揮しているVTIに感謝の気持ちを込めて、VTI投資の本質的価値をこの記事にまとめます。

初心者にも上級者にも便利なVTI

VTIを活用すれば、米国に上場しているほとんどの銘柄に投資できます。これはかなり便利なETFです。資産運用の参考書にも「VTIに投資して放置しておけば良い」という初心者向けの『気絶投資』のフレーズをよく目にします。

IF30を管理しているほろほろ(@investfrom30)は株式投資をして11年目になります。現在は、短期(ハイパーグロース個別銘柄)20%、長期(指数ETFなど)80%で運用しています。このうち80%を占める長期投資には、VTIが多く含まれている状態です。

その中で感じることは「VTIに投資して放っておけ」という言葉に誇張はなく、初心者にも上級者にも通ずる正統派の投資戦略だということです。

なんでも『長期投資』というと安全そうに聞こえるけど、VTIはどうなの?ヒヨコ食いはやめてよね!

たしかに、そういった心配は付きものですよね。

短期的な値動きは注意が必要

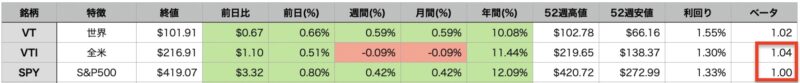

VTIも短期的に見ると値動きが荒いことがあります。米国市場でよくベンチマークにされるSPY(S&P500)のベータ値を『1』とすると、直近のVTIは『1.04前後』を推移しています。これはSPYが1%上昇すると、VTIは1.04%上昇することを意味します。つまり、その逆もしかりです。

VTIは3700前後の銘柄が組み込まれているため、分散されていて初心者にも安全とよく言われますが、短期的に見ると、500銘柄が組み入れられたSPYより株価に振り回される可能性があります。

このあたりはエントリーの時期によって随分違いますが、小型株も豊富に含まれるVTIは値動きが荒い場合もあることを覚えておくと良いでしょう。

当然ながら株価はランダムウォークする

ここで初心者ほど覚えておいた方が良いことがあります。それは短期的な株価ほどランダムウォークしやすいことです。

つまり、どっち方向に株価が進むなど短期的に誰にも分かりません。短期投資も含めて11年株式をやって思うことは、翌日の株価の上昇を当てることはサイコロの半丁ゲームに似ています。(予想が当たることもありますが、翻ってそれは運が良かったということです。)

短期投資で利益を出すこともできますが、損切りなどの自律性を持っていないと中々ハードモードであり、ほとんどの場合は塩漬けになります。当初の戦略と意図しない長期投資に路線変更する投資家をSNS上で良く目にするのはこれが原因だと思います。

ここまでクドく書いたのは、個人的にVTIは最初から長期投資と割り切って利用することをおすすめするためです。

VTIを長期チャートで見る

ここでVTIの週足のチャートを示しておきます。

途中、リーマンショック、米中貿易摩擦、コロナ感染などで大きく下落する局面はありますが、全体的にきれいな上昇線を描いています。(ボックスで囲った期間が金融危機になります)

VTIを利用できるようになった2001年5月から投資して、この記事を書いている2021年5月までホールドを続けた場合は280%以上のパフォーマンスが出ています。将来を見越すのは究極的に難しいですが、途中の下落で手放してしまったら、この値上がりの恩恵を受けることができなかったことを意味します。

VTIの下落局面の強さを確認する

ここでコロナショック時の下落率を、米国株式の人気ETFで比較しておきます。

ある程度、放置プレーで投資するにしても、その銘柄がどれほどディフェンシブか知っておくと安心感があるはずです。

| シンボル | 下落率 |

|---|---|

| SPY(S&P500) | -35.45% |

| VTI(全米) | -36.42% |

| DIA(ダウ) | -38.46% |

| IWM(米国小型) | -42.36% |

| SPYD(高配当) | -47.81% |

コロナショック直前の高値から底値までの下落率でみると、他の人気ETFより比較的に下落は大きくありません。(未曾有の事態においても30%台ということが分かります。)もちろん、大きな下落でありますが、その後の直線的なチャートを見れば、VTIはディフェンシブ的にも良いと考えて然るべきです。

米国大型企業のSPYや、オールド銘柄が多いDIAなどの指数ETFと同じくVTIは下落局面でそこそこ良い成績を出せていることが分かりました。

とはいえ、VTIが株式である限り、こういった急激な下落リスクはどうしても付きまといます。

VTIも立派な株式だということを忘れずに

経済ショックが発生したさいに強くホールドする力(信念)を持ち、そして次の章で説明するように、今後のアメリカという国の成長を信じるなら、VTIの長期投資戦略は個人の資産運用にとって非常に有効と言えるでしょう。

米国市場に集中投資する価値(VTI投資の本質)

先述したとおり、VTIは米国に上場しているほぼ全ての企業に対して包括的に投資できるほどのカバー率を誇っています。

つまり、VTIに投資することは『アメリカの成長を信じる』とニアリーイコールだと言えます。

そもそも日本人投資家として、米国株への投資に意識を集中する重要性を知っておくと良いと思います。このあたりの話も少しだけ触れさせてください。

アメリカの株式市場の大きさは?

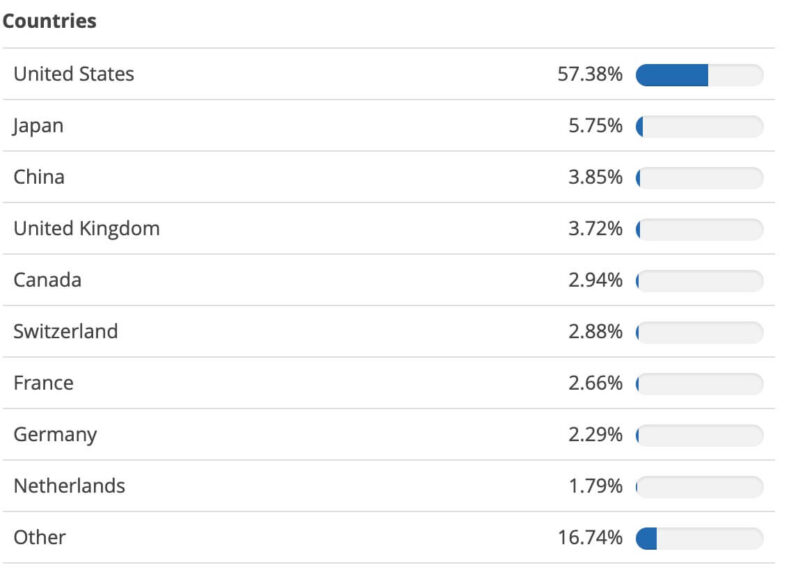

ここで皆さんにご覧に入れたいのはMSCI(モルガン・スタンレー・キャピタル・インターナショナル)が算出し公表している株価データの一つ ACWI(All Counties Worldwide Index)の米国株の割合です。

世界中の機関投資家が見ているMSCIの世界株価指数において、アメリカ株のエクスポージャーが60%近くあります。

噛み砕いた言い方をするとアメリカの株式市場は日本の約11倍 、中国の約14倍の大きさだということです。これだけ大きなアメリカの株式市場に包括的に投資ができるVTIの威力が分かるデータだと思います。

アメリカのGDP成長を理解しておく

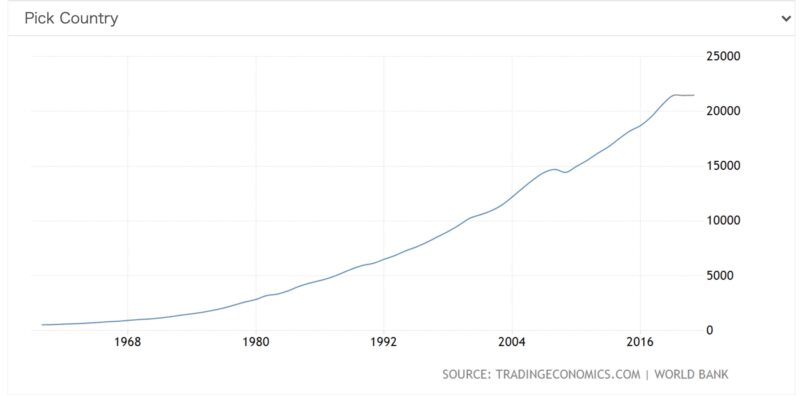

では、これまでのアメリカの成長率について触れておきます。細かな数値はややこしくなるので、1960年代から2020年の速報値までの米国GDPのグラフを示します。

このように見ると40年近く非常にきれいな上昇曲線を描いていることが分かります。この上昇曲線が今後も維持される保証はありませんが、GAFAMなどに代表される企業が育ちやすい環境を持っている米国に集中的に長期投資することは、向こう見ずな行動とも思えません。

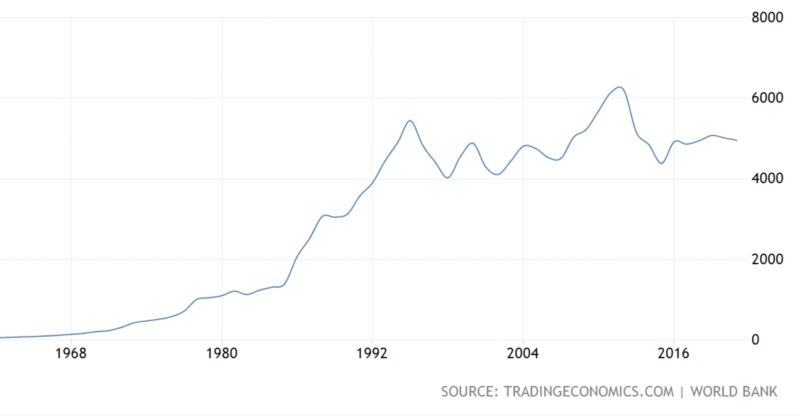

ちなみにこっちが日本のGDPです。結構ぐちゃぐちゃですので、米国と比べると不安定さを感じざるを得ません。

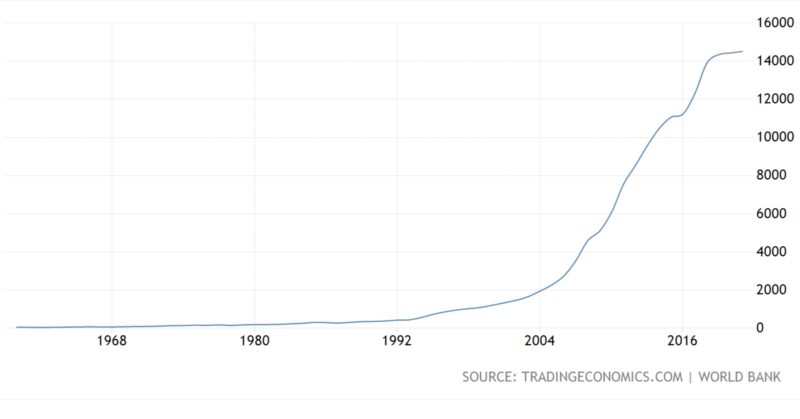

さらにこちらは中国のGDPです。指数関数的に上昇しているようなチャートになっており、投資家の心をくすぐります。ただ、個人的には自分の大切な資産を託すなら、これまでじっくり着実に成長してきたアメリカを選択したいと思います。(もちろん中国に一切投資しないのも機会損失だと思います。)

VTIの年平均成長率

米国のGDPの力強さを見ると「米国株全般に投資できるVTI良いかも」と感じる人もいるでしょう。

ただし、GDPと株式の成長率はイコールではありませんので、その点は誤解してほしくありません。私たちが投資する先は米国GDPではなく、VTIだという、当たり前ですが錯覚しやすい部分の話です。

つまり、私たちの好奇心はVTIそのもののパフォーマンスであり、ひいては例えば、今後10年間投資した際にどれくらいの利益が狙えるかではないでしょうか。

この部分の答えは存在せず、とりあえずVTIに投資しておけば必ず儲かる話ではありません。しかし、過去のデータから将来的な成長を見通すことはできます。

VTIのリターンをCARGで確認する

VTIの期待リターンを過去の成績から予想するには、CARG(Compound Annual Growth Rate)と呼ばれる『年平均成長率』を見ます。

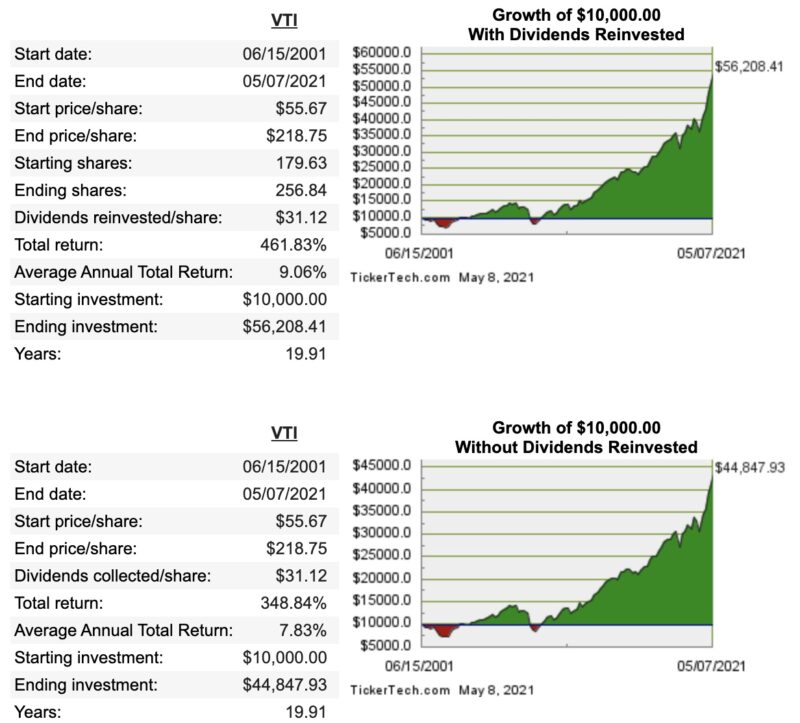

こちらは2001年6月に10,000ドルをVTIに投資して2021年5月までホールドした場合のグラフです。配当の扱いによって異なりますが、再投資した場合は9%前後、再投資しない場合は8%前後となっています。

VTIのCARGは計測期間によって異なりますが、8~10%くらいはあると思って良いでしょう。

この数値は20年間のリターンを均(なら)したものですから、投資タイミングによっては短期的に大きく評価額を減らす可能性は十分にあります。過去のデータを尊重しながら、過信しないことが投資をするなら必要な態度です。

VTIが多くの個人投資家にとって十分な理由

VTIを単調に投資していくだけでも、満足のいくパフォーマンスが出せることは歴史が証明しています。

ここから更にVTIの魅力を加速させていきます。

セクターローテーションを気にする必要がない

米国3,000以上の銘柄がVTIに組み込まれています。

金融株やエネルギー株といったオールドエコノミーからIT技術を駆使したハイパーグロースまで、すべてのセクター(業種)をまとめて投資できるわけです。

これが意味するところは、セクターローテーションを気にせずに済むということです。

セクターローテーションとは投資マネーの流入先が変わるタイミングを指します。

例えば、金利が低下している時期には多くの借金でレバレッジをかけて全力成長を目指すハイテク株に資金が集中します。金利が上昇してくると、長短金利差で利益を生み出す銀行株に資金が流入しやすいです。先ほどのハイテク株にとっては金利がコストとしてのしかかってくるので逆風です。

パンデミックの影響で旅行関連株が大幅に下落しても、在宅ワーク関連が大幅に上昇するといったように、全体に投資しておくと『相殺しあう』といった効果が生まれたりもします。

このように投資マネーの行き先は時流に影響を受けるのですが、実際にはセクターローテーションを決定する要因は複雑怪奇であり、正しく予想することはかなり難しいです。

すべてのセクターに投資してしまえば、個人投資家にとって予想が難しいセクターローテーションを気にする必要がなくなります。

暴落時に買い増しを検討できる

この記事で解説したことを理解しておけば、株式市場が大暴落したタイミングでも嬉々としてVTIを買い増しできるようになると思います。

暴落時には個別銘柄は落ちるナイフと化しますが、VTIなら真のバーゲンセールと言っても過言ではありません。

今回は個人的にもお世話になっているVTIに感謝を込めて、VTIによる長期投資の価値を本質的な部分から解説してみました。つまるところ、VTI信者が書いた記事でありますから、ファクトチェックはご自身でやって下さいね。

それでは、今回はこのあたりで終わります。ありがとうございました。