🚧 現在作成中の記事です。完成まで少々お待ち下さい

パンデミック後の経済回復、ウクライナ侵攻による地政学的リスク、それに関連した世界的な物価高、そしてFRB(連邦準備制度理事会)による徹底的な金融引き締め ──

2022年はこれまで投資家が経験したことが無い激動の一年でした。

2022年の後半に発表されたGAFAの決算発表はどれも業績悪化を予見させるものばかりであり、どの機関投資家も「2023年はリセッション(景気後退)の年になる」と考えています。

世界最大の経済を有するアメリカが不景気の眼前にある中で、2023年はどのような投資ストラテジーが功を奏するのでしょうか?

この記事を書いている人

この記事を書いているIF30の管理人ほろほろ(@investfrom30)は投資歴13年です。

米国株、コモディティ、債券、仮想通貨を中心に長期投資と短期投資を分ける戦略で投資市場に参加しています。現在は約4,000万円を運用しています。

毎日のようにBloombergやWSJなどの投資の有力紙を平均10〜20記事を確認しており、重要なマーケット情報をツイッターやポストプライムで投稿しています。おかげさまで合わせて約3,000人からフォローされています。

投資初心者から中級者向けの失敗しないための投資ロードマップを作成しました。こちらの記事と合わせて活用下さい。

参考記事:【2022年】今年注目しておく おすすめ米国株ETFの一覧

米国10年国債

2023年最も注目されているのが米国財務省証券(米国債)と思われます。

2022年からFRBによる政策金利(フェデラル・ファンド・レート=FFR)の段階的な引き上げが行われています。

国債市場で取引される国債商品は政策金利が上昇すると、国債の額面が下落する関係にあります。

償還期間が数ヶ月〜2年程度の短期国債はFFRに影響を受けやすく、7〜10年超の長期国債は数年後の経済予測に基づいて金利が変動しやすいとされています。

FRBの利上げ終了&利下げ開始に期待

2023年はリセッション入りする可能性が極めて高いと考えられています。

一般的に景気後退の期間は1〜2年と言われており、将来的な景気減速のエスカレートを防ぐためにFRBが『利上げ終了』と『利下げ開始』を行うことが期待されています。

UBSグループの投資部門のコメントでは2023年末までに米国10年国債の金利が2.65%まで下がると予測しています。(他の機関投資家も同様に強気基調となっています)

これは大発会を迎えた2023年1月3日時点のUS10Y(米国10年国債金利)から考えると約30%のダウンサイドを予想していることになります。つまり米国10年国債の額面は約30%のアップサイドを期待しているということです。

Perhaps the easy money will be made in bonds at long last. After the asset class delivered the biggest loss in the modern era last year, UBS Group AG expects US 10-year yields will drop to as low as 2.65% by the end of the year on juicy coupons and renewed haven demand.

出典:Here’s (Almost) Everything Wall Street Expects in 2023(Bloomberg)

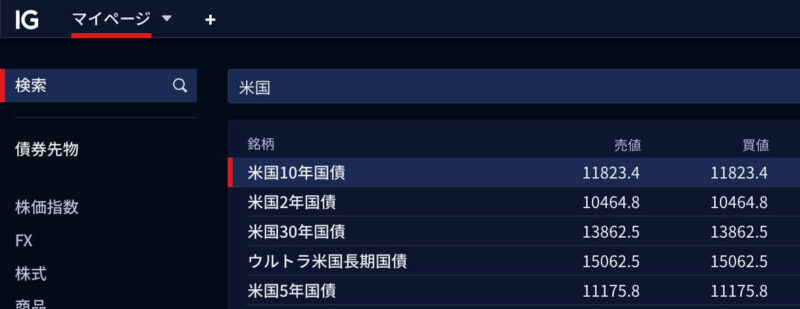

米国10年国債に投資するには?

米国国債には様々な償還期間の商品がありますが『長期国債』という場合には10年国債を利用するのが一般的です。

米国市場にはいくつか米国債のETFがありますが、複数の償還期間の国債を混合したミックス型しかありません。

機関投資家と同じ土俵で米国10年国債だけを取引するならIG証券で可能です。

CFD取引ですので値上がりを期待した『買い』はもちろん、一般的なネット証券では不可能な、値下がりを予測した『売り』から取引を始めることもできます。

投資資金がしっかりある人なら取引口座に現在値以上の現金を入れておくことでレバレッジなしで取引できます。

投資資金が少ない人は5万円前後から投資できますが、この場合は25倍のレバレッジになっているので注意が必要かと思います。(私は2〜3倍のレバレッジになるよう資金を口座に入れています)

その他に米国国債に投資する方法としては、先に述べたミックス型ETFがあります。

代表的な米国債ETFとしてはブラックロック社が運用している『iシェアーズ 米国国債 20年超 ETF(ティッカーシンボル:TLT)』と『iシェアーズ 米国国債 7-10年 ETF(ティッカーシンボル」IEF)』があります。

米国債ETFの『TLT』と『IEF』の取り扱いネット証券は?

上記のETFを取り扱っているネット証券はご覧のとおりです。

サクソバンク証券かIG証券であればCFD取引を使ってショートポジション(空売り)も可能です。

米国債のより詳しい情報は米国債はどこで買える?【投資価値とタイミングを考察】でも解説しています。

フロンティア・マーケット

次に海外の機関投資家が注目していると思われるのがフロンティア・マーケットです。

フロンティアとは新興国と称されるエマージング・カントリーより更に小さい経済規模の国を指します。

具体的にはインドネシア、ベトナム、フィリピン、タイ、カンボジア、トルコ、バングラデシュ、アルゼンチン、ペルーなど成長余地が大きい国がフロンティア・カントリーとされています。

パンデミック後の財政出動があった2020年中盤から2022年前半にかけては、GAFAを筆頭とする米国の大型テック企業が株式をリードしてきました。

しかし、2022年後半からフォワード・ガイダンス(来期以降の企業予測)を弱めつつ、人員削減に踏み消えるケースが多く見られました。

このような状態は多くの先進国で見られているため、次に成長を期待できる領域として新興国やフロンティア・マーケットを注目されています。

フロンティア・マーケットに投資するには?

フロンティア・マーケットに一括で投資するならiシェアーズ MSCI フロンティア & セレクトEM ETF(ティッカーシンボル:FM)がおすすめです。

FMはベトナム、ルーマニア、カザフスタンなど15カ国以上のフロンティア・カントリーに包括的な投資ができる優れたETFです。

主要なネット証券のFMの取り扱い状況はこちらのとおりです。

サクソバンク証券かIG証券であればCFD取引を使ってショートポジション(空売り)も可能です。

一カ国のフロンティア・カントリーに集中して投資がしたい場合にはカントリーETFが活躍します。

【保存版】地域別カントリーETF一覧とランキングを集約という記事を参考にして下さい。

Emerging-Market Stocks Rise to Six-Month High Versus S&P 500

小型株

2022年後半からFRBによる急激な利上げが開始されました。

銀行から資金を調達して会社運営をしている企業にとって、金利の上昇は返済に充てるコストが増加するため、資金調達のハードルが上がります。

そのため、一般的には金利と株式は逆相関しやすいと言われています。

つまり金利が上がれば株式は下落しやすく、その逆も然りということです。

この逆相関の傾向は新規開発費を調達する必要があるIT企業やハイテク企業に多くみられるとともに、自転車操業の状態になりやすい中小企業で顕著です。

2023年はFRBによる利上げの停止と利下げの可能性がありますので、これまでコテンパンにやられてきた小型株の回復が期待できると思います。

米国の小型株に投資するには?

米国市場にはラッセル指数(Russell Index)と呼ばれる、小型株を集めた総合指数があります。

NY証券取引所やNASDAQに上場している企業のうち、時価総額が1001番〜3000番までの銘柄を集めた iシェアーズ・ラッセル2000バリューETF(ティッカーシンボル:IWN)があります。

主要なネット証券のFMの取り扱い状況はこちらのとおりです。

サクソバンク証券かIG証券であればCFD取引を使ってショートポジション(空売り)も可能です。

コモディティ

金(ゴールド)や原油などのコモディティはドル建てで取引されていることがほとんどです。

日本を含む(米国から見た)海外機関投資家が多くコモディティ市場に参入しているため、ドル安の時にコモディティが上昇しやすい逆相関の関係になってきています。

特にゴールドはドル通貨の代替として見なされているため、ドル・インデックス(DXY)との逆相関性が強いと言われています。

2022年からFRBによる利上げが続いたため、金利差が生じて世界の主要通貨に対してドル高の状態が続いていました。

利上げペースの緩和となれば、ドル安傾向になると考えられるためコモディティ関連の投資商品は上昇しやすい環境になると思われます。

インベスコ社から便利なコモディティETFが出ているため活用を検討すると良いでしょう。

便利なコモディティETFの紹介記事

また過去の歴史を尊重するなら、現在はコモディティ・スーパーサイクルと呼ばれるコモディティ価格の上昇のスタート地点にあると考えることもできます。

詳しくはコモディティ・スーパーサイクルとは?の記事で解説しています。