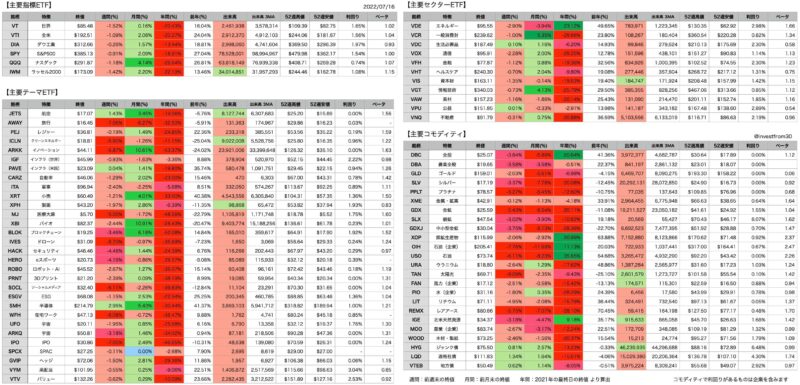

【第29週】2022年7月18日〜7月22日 米国株ETFの騰落率

コメント

今週後半にかけて米国企業の決算発表がありました。ITやソーシャルメディア関連企業の決算内容が悪く市場参加者のセンチメントに悪影響を与えました。スナップ、ツイッターなどが業績の悪化を報告しています。

また、経済指標では米国の総合購買担当者指数(PMI)が2年ぶりに悪化したことにより、景気後退(リセッション)が意識付けられる展開となりました。

上記のように景況感が悪化していることから、FRBによる積極的な利上げが緩和するという憶測から米国債に買いが集まりました。

一方で雇用状況は堅調であり、賃金上昇が続いていることから足元でのインフレ圧力は残っているものと考えるのが自然です。

今週は久しぶりに上昇相場となりましたが、まだまだ不安定な投資環境であることを理解して行動することをおすすめします。

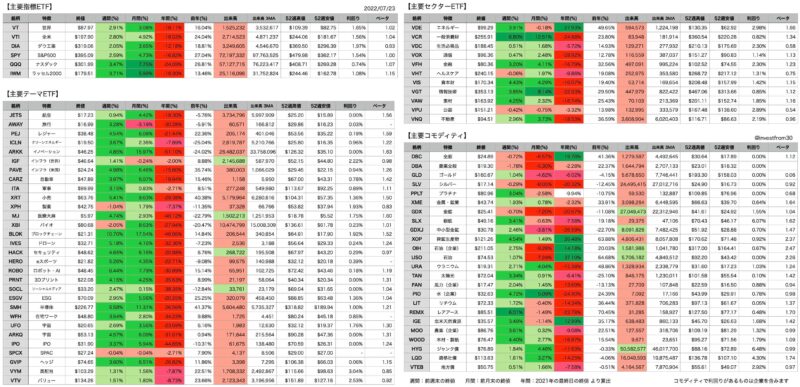

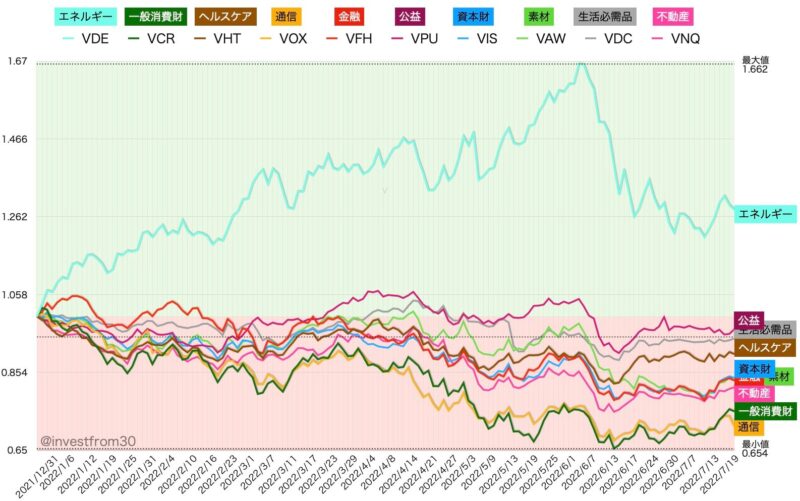

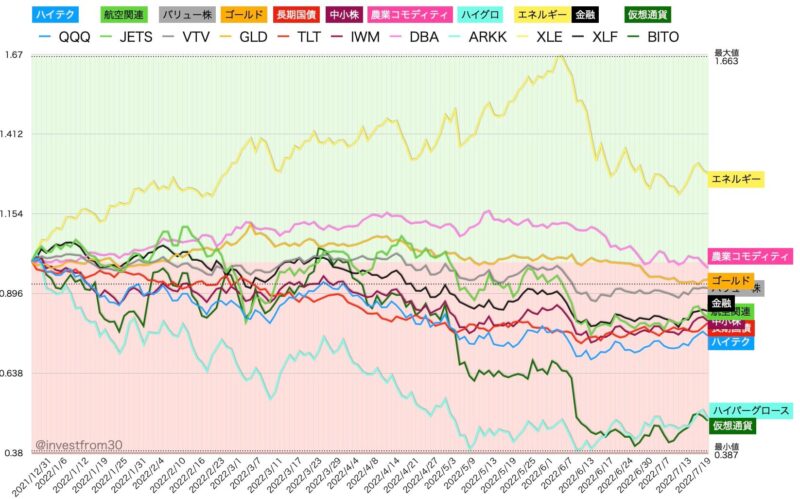

【第28週】2022年7月11日〜7月15日 米国株ETFの騰落率

コメント

7月13日に発表された米国の消費者物価指数(CPI)は9.1%と市場の事前コンセンサス予想8.8%を上回る結果となりました。

エネルギー価格がインフレの牽引役になっています。

食料品や居住費などは安定を見せ始めている印象を受けます。

1970年代のアメリカを彷彿とさせるような高インフレの状態が続いています。

これを受けて、7月と9月のFOMCではFRBが0.75-1.00bpの大幅利上げに踏み切る可能性が出てきたと言えます。

急激な利上げペースは米国経済を極端に冷やす可能性があるため、今週はリセッション(景気後退)の話題で持ち切りとなりました。

CPI発表後には米国10年国債と2年国債のイールド差がマイナスに再び突入しています。

これは逆イールドカーブと言われる現象で、高い確率で1〜2年以内に不況が来る前兆と言われています。

とはいえ、今年はすでにFRBによる急激な引き締めと景気後退が予想されているため、ある程度は相場に織り込まれていると思います。

長期投資のポートフォリオでは米国インデックスなど徐々に買っていけるタイミングに入っていると考えます。