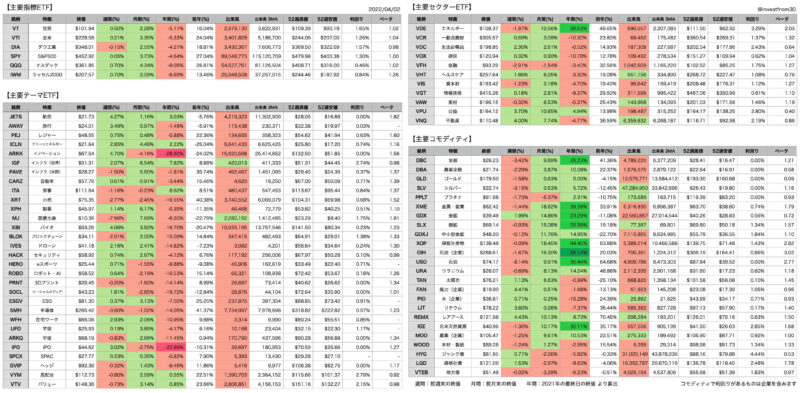

【第14週】2022年4月4日〜4月8日 米国株ETFの騰落率

コメント

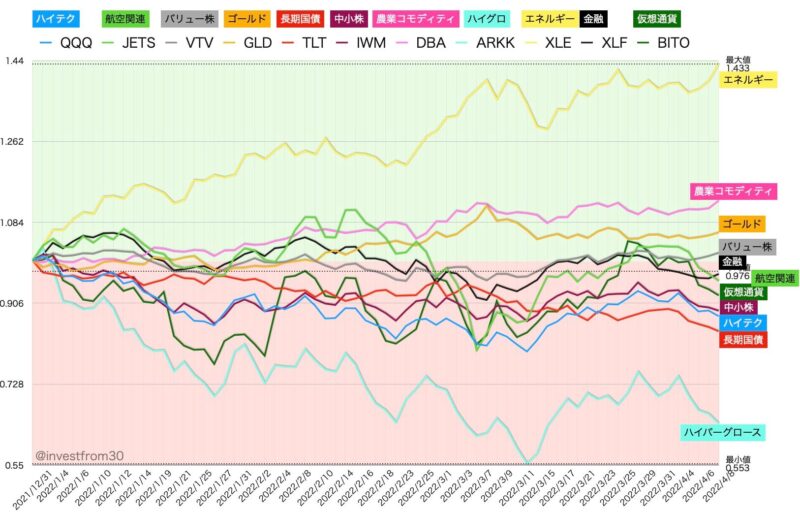

FAOフードインデックス(食料価格指標)が過去最高値を更新しています。ウクライナ危機が来季の収穫に影響を与えると予想されており、農業コモディティの上昇が続く可能性が出てきています。

石油関連もロシアへの制裁強化によって、しばらく高値を推移また更新する可能性があります。

今週は3月16日のFOMCの議事録が公開されました。それによると5月と6月のFOMCで実施される利上げが現行の0.25から0.50になる可能性が示唆されています。これまでに経験のない急ピッチの利上げとなるため、市場が混乱することも想定してポートフォリオを組む必要があります。

連邦準備制度総資産の圧縮(いわゆるQT)も実施されます。5月のFOMCより7月まで合計3回 米国財務省証券600億ドル、住宅抵当証券350億ドルの合計950億ドルが減額されていきます。

この規模の利上げやQTを市場は経験したことがありませんので、無理をして挑戦的なポートフォリオを組む時期ではないと思います。

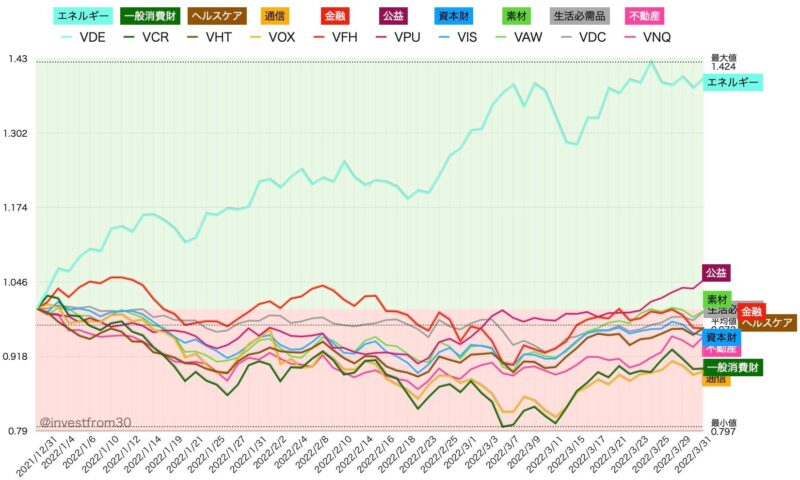

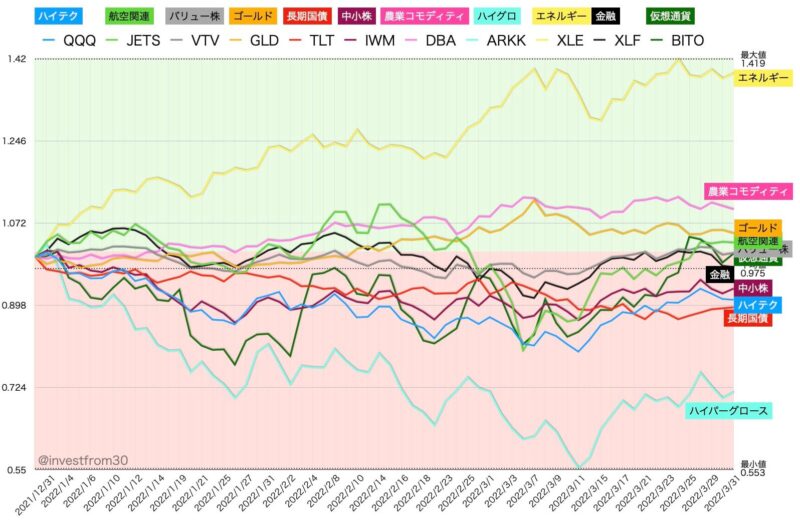

【第13週】2022年3月28日〜4月1日 米国株ETFの騰落率

コメント

今週は経済成長を示す『PMI』が各国で低迷したものの、米国では58.9(コンセンサス予想56)と良い結果でした。米国は現在も景気拡大のサイクルにあります。とはいえ、雇用統計や賃金などはピーク感が漂っており、消費者物価指数はあまり良くないデータが続々出ていますから、強気で挑める相場ではないと思います。

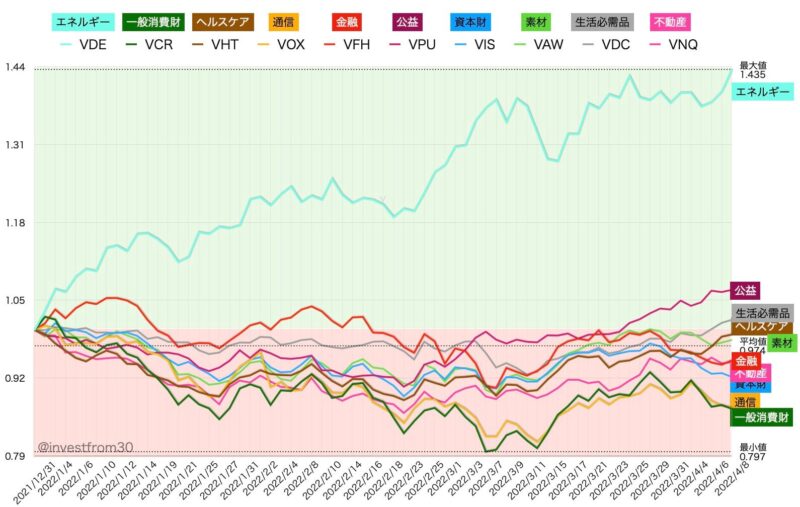

セクター別では『公益』が上昇傾向にあります。公益セクターはリセッションでディフェンシブに動くとされており、投資家の心理を表している可能性があります。

テーマ別では『仮想通貨(ビットコイン先物)』が急上昇しています。バリエーションの側面から割安であったことや、イーサリアムのアップデートが影響しているものと考えられます。

今週は明確に逆イールドカーブが発生しています。過去の統計から考えれば100%の確率で1年〜2年後にリセッションが発生しています。リセッションの前には大きめのベア相場が発生しています。短期的にはボラティリティが高い期間が続きそうですので、ポートフォリオは前年より控えめなディフェンシブ寄りにするのも検討できると思います。