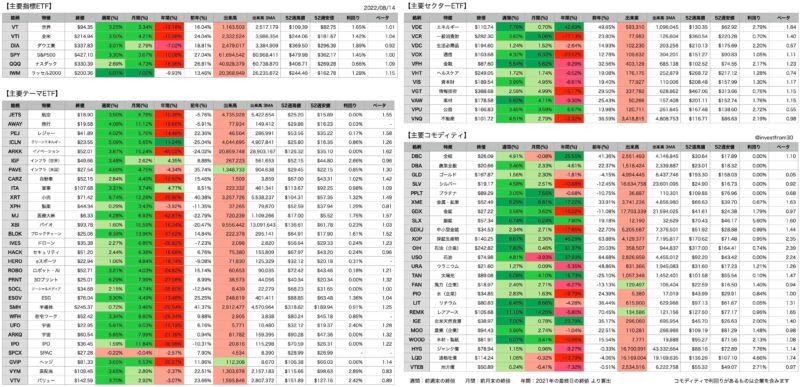

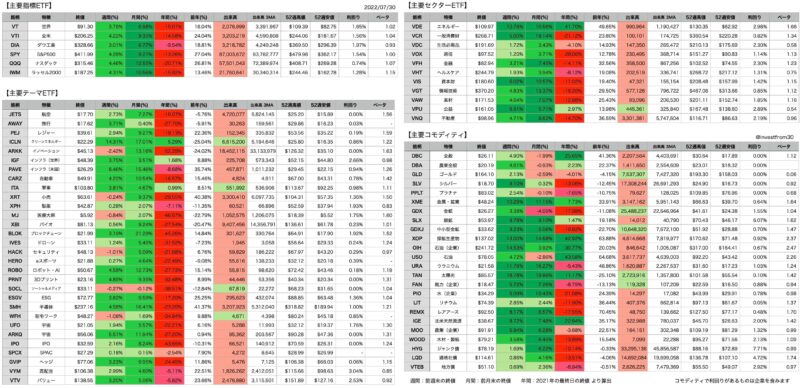

【第32週】2022年8月8日〜8月12日 米国株ETFの騰落率

コメント

今週8月10日に発表された7月の米国消費者物価指数(CPI)は、前月比とコンセンサス予想を下回ったことから、FRBによる利上げプレッシャーが弱まるという憶測が広まり、主要株価は大幅に反発しました。

8月11日に発表された米国生産者物価指数(PPI)は、2020年4月以来となる久しぶりの前月比マイナスでした。

その後、FOMCメンバーからインフレ率が高止まりしている背景から、引き続き0.50~0.75bpの利上げを継続し、利下げについてはまだ先といったコメントがあったため、主要株価の上昇にブレーキがかかり、米ドルも主要通貨に対して上昇しました。

さらに8月12日のミシガン大学消費者信頼感指数がコンセンサス予想を上回り、今後も高いインフレ率が続くという予想が広まったことから、ドル高傾向の勢いが増す展開になりました。

米国株の足かせになっているインフレ率はピーク感が出てきましたが、依然としてインフレ率そのものは高いです。FRBによるインフレ退治は、まだまだ途中と考えて慎重にやっていくことをおすすめします。

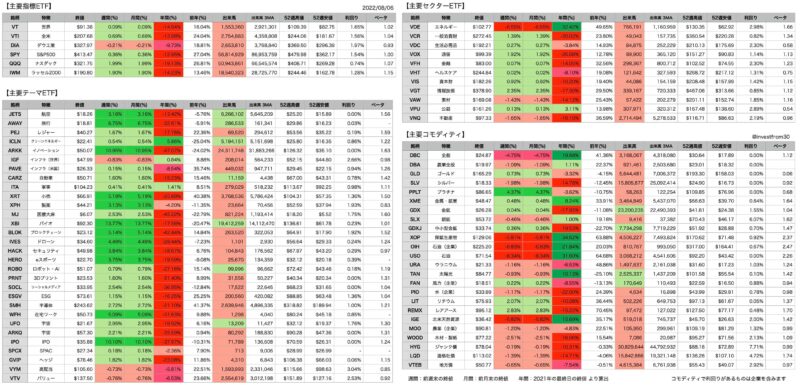

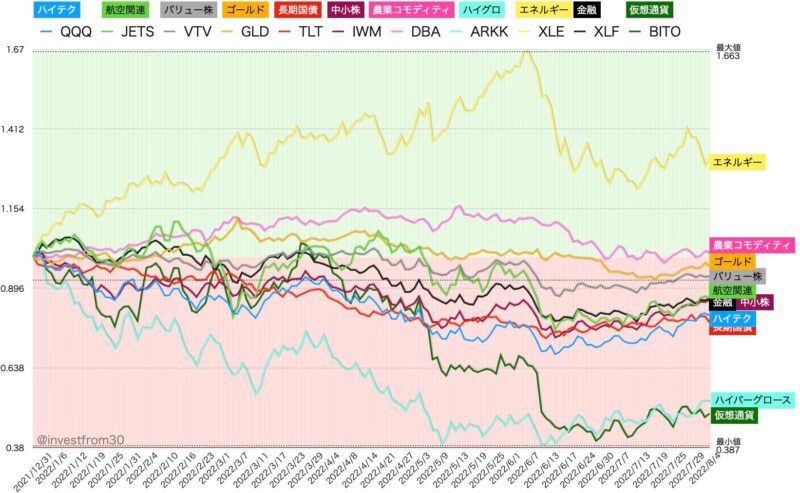

【第31週】2022年8月1日〜8月5日 米国株ETFの騰落率

コメント

先週の米国GDPデータが二期連続でマイナス成長となりリセッションリスクが上昇しました。

FRBによる金融引き締めが緩和するとの予想から長期金利の低下、ドル安になりました。

今週は反対に7月の雇用統計がコンセンサス予想を大幅に超えて良い結果となり、失業保険の新件数も低水準が続いているため、FRBの引き締めが加速するとの憶測が市場に広がりました。

CMEの9月のフェデラルファンドレート(FFR)の75bpの利上げ確率が70%付近まで上昇しています。主要通貨に対してドル高に反転しています。

このように経済データがFRBの動向に影響を与える不安定な相場が続いています。

8月と9月は歴史的に米国株式が弱い月と言われています。

短期投資では無理をする必要はまだありません。

長期投資の目線ではコツコツ分散して投資すれば、まだまだ安く買える局面だと思っています。

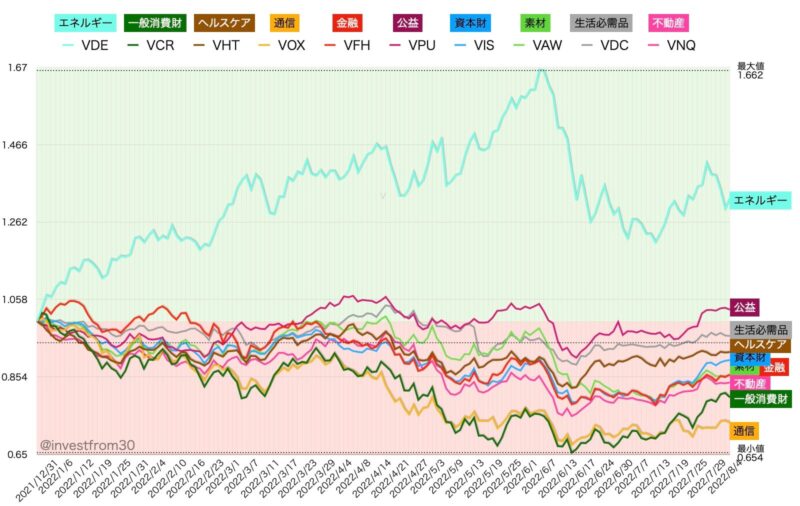

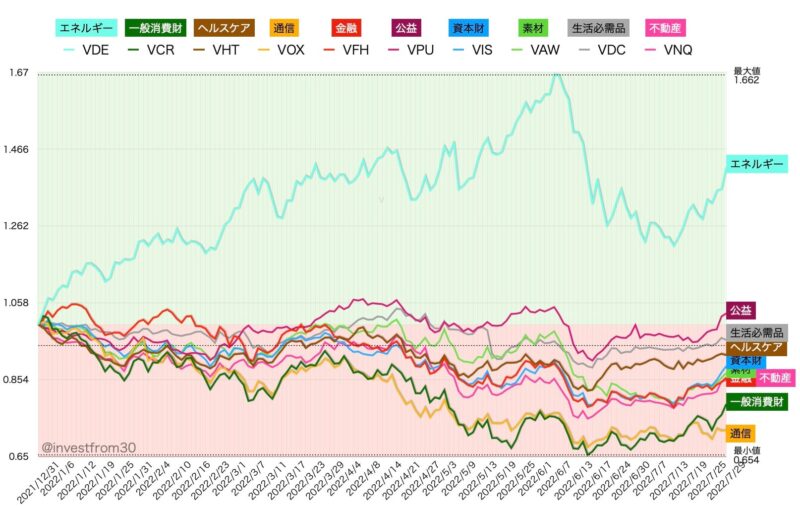

【第30週】2022年7月25日〜7月29日 米国株ETFの騰落率

コメント

今週は重要なイベントが重なった一週間でした。

先週から続いている企業決算発表では、アマゾンやアップルなどのハイテク企業が予想より底堅い決算内容を発表しており米国株を回復に導きました。

米国のQ2のGDPはコンセンサス予想+0.4から結果-0.9となり、Q1-Q2の連続マイナス成長を記録しました。これにより米国はリセッション入りしたと定義付けられました。マーケット参加者の方ではマイナスのGDPデータを織り込んでいたため、サプライズの結果にも関わらず、この日の米国株式は軒並み上昇しています。

悪いニュースが市場にとって良いニュースになる。米国株式は現在そういった投資家マインドで進んでいます。

これによりFRBが金融引き締めの手を緩める可能性が出たため、一気に円高ドル安になりました。

とはいえ、今週発表された失業保険申請数は低値であり、労働市場と雇用環境は引き続き順調であることが示されました。

9月のFOMCで75bp以下の利上げが発表されれば、更にドル安が進むはずです。